- BtoB決済とは何か

- BtoB決済代行サービスを導入するとどんなメリット・デメリットがあるか

- おすすめのBtoB決済代行サービスを比較検討できる

BtoB決済代行の前に、そもそもBtoB決済とは?

BtoB決済(企業間決済)とは、企業同士が商品やサービスを取引した際に行う代金の支払いを指します。消費者向けのBtoC決済と比べると、取引金額が大きく、決済方法やサイクルに特徴があります。

日本のBtoB決済(企業間決済)では、掛け払いが一般的です。

掛け払いとは、企業が商品やサービスを受け取った後に代金を支払う方法で、「月末締め・翌月末払い」などのサイクルが多く採用されています。

支払い手段としては、請求書をもとにした銀行振込が主流です。

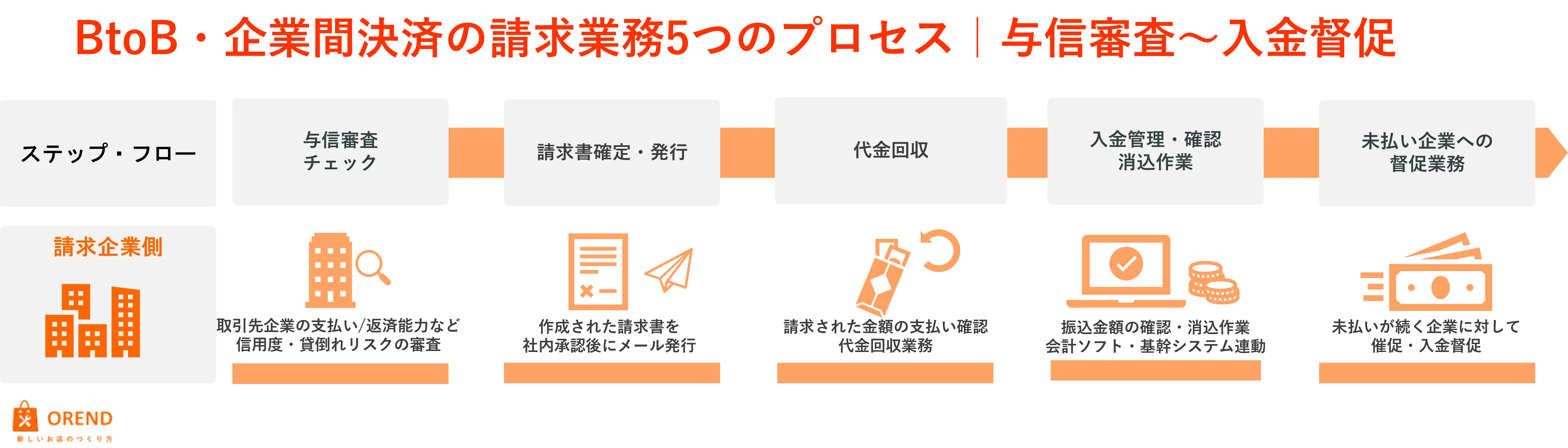

BtoB決済における掛け払いの流れ

BtoB決済の掛け払いでは、以下ような請求業務のプロセスがあります。

| ステップ | 概要 |

| 与信審査チェック | 取引先の信用力や支払い能力を確認 |

| 請求書確定・発行 | 取引内容をもとに請求書を作成・送付 |

| 代金回収 | 請求額が正しく支払われているか確認 |

| 入金管理・消込作業 | 入金金額を会計ソフトなどで突合・処理 |

| 未払い企業への督促 | 支払いが遅れている場合は催促・回収対応 |

BtoB決済で掛け払いにするメリット

掛け払いには、次のようなメリットがあります。

- 請求業務の効率化

取引をまとめて請求できるため、都度請求や現金払いよりも振込や入金確認の回数を減らせる。 - 高額取引が可能

将来の入金予定を資金に充てられるため、手元資金以上の大きな取引を行える。

これにより、企業はスムーズに取引を進めながら、資金繰りの柔軟性も高められます。

BtoB決済で掛け払いにするデメリット

一方で、掛け払いには次のようなデメリットがあります。

- 請求業務の負担増

月末や締め日に業務が集中し、請求書発行や入金消込、督促などが煩雑になりやすい。 - 与信管理の必要性

取引先の財務状況や支払能力を調査し、信用枠を設定する手間がかかる。 - 貸し倒れリスク

取引先の経営悪化により、支払い遅延や未回収が発生する可能性がある。

このようにBtoB決済(掛け払い)にはメリットもありますが、上記のデメリットがあります。そこで注目されているのがBtoB決済代行サービスです。

BtoB決済代行とは?

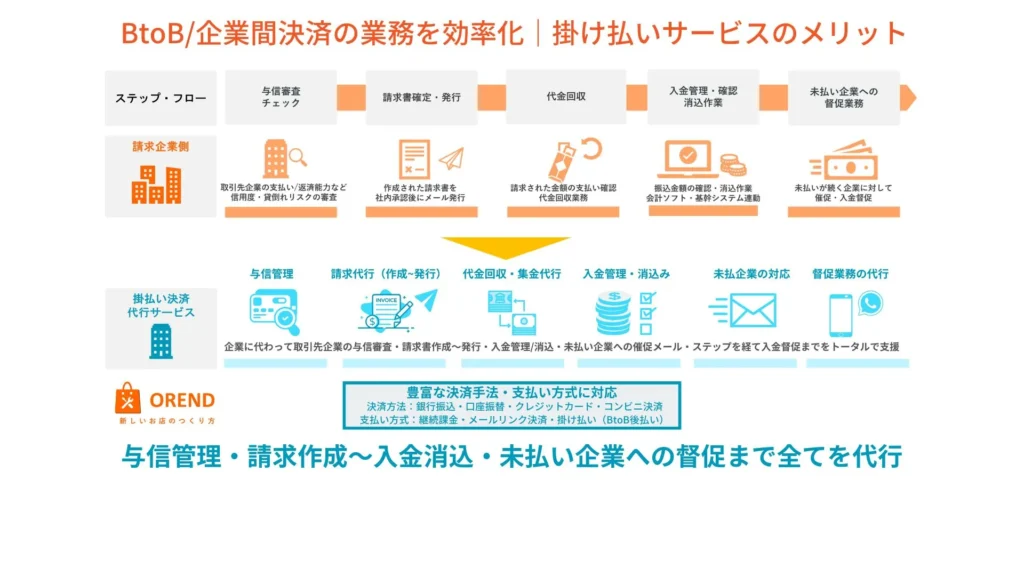

BtoB決済代行とは、企業間取引(BtoB)における請求・支払い業務を、専門の決済代行会社が一括して代行するサービスのことです。

銀行振込・請求書払い・口座振替・クレジットカード決済など、複数の支払い方法をまとめて提供できる点が特徴です。

自社で行うと手間のかかる請求書発行、入金確認、消込、未回収対応までを効率化でき、経理・バックオフィス業務の負担を大きく減らせます。

特に、取引先ごとに支払い方法や締め日が異なる企業では、業務効率化と入金管理の安定化につながります。

また、後払い型(掛け払い)に対応したBtoB決済代行では、代行会社が与信審査や回収リスクを引き受けるため、未回収リスクの軽減も期待できます。

BtoB決済代行でできること

- 請求書払い・掛け払いの提供

- 銀行振込・口座振替・カード決済の一元管理

- 入金消込・請求管理の自動化

- 与信審査・未回収対応の代行(サービスにより対応)

BtoB決済代行は、法人向けサービス・卸取引・SaaS・継続課金ビジネスなど、請求業務が発生する事業にとって、コスト削減と業務効率化を同時に実現できる仕組みです。

BtoB決済代行サービスを導入するメリット・デメリット

ここでは、BtoB決済代行サービスのメリットと先に知っておくべきデメリット(注意点)を解説します。

BtoB決済代行サービスを導入する2つのメリット

BtoB決済代行サービスを導入すると、売り手企業には多くのメリットがあります。

- 業務を効率化できる

請求書発行や入金消込などの事務作業を外部に任せられる。 - 未回収リスクを軽減できる

代行会社が与信審査や督促を行うため、未払いの不安を抑えられる。また、最近は売掛金保証をするサービスも増えています。

これらのメリットにより、売り手企業は営業活動やコア業務に集中できるようになります。

BtoB決済代行サービスを導入する3つのデメリット

一方で、BtoB決済代行サービスには注意点やデメリットもあります。

- 取引額に応じた手数料コストがかかる

BtoB決済代行サービスは、利用金額に応じて数%の手数料が発生するケースが一般的です。 - 代行会社の与信基準に縛られる

代行サービスでは、取引先ごとに代行会社が与信審査を行います。基準が厳しい場合、自社では取引を続けたい相手でも「取引不可」と判断されることがあります。 - 取引先に新しい決済フローを求める必要がある

サービスにより「これまで通りの銀行振込ではなく、代行会社を通した支払い」に変わるケースがあります。取引先によってはシステム登録や支払い方法の変更が必要となり、手間や抵抗感から関係性に影響が出る可能性があります。

これらの点を理解したうえで、自社に合ったサービスを選ぶことが重要です。

BtoB決済代行サービスの選び方|3つの比較のポイント

1. 費用構成(初期費用・月額費用・決済手数料)

導入時には主に「初期費用」「月額費用」「決済手数料」が発生します。初期費用は無料~数万円程度、月額費用は数千円~数万円が一般的で、決済手数料は取引額の1〜5%程度が目安です。初期費用が安くても手数料が高ければ取引量が増えるほど割高になるため、取引ボリュームに応じて総コストを比較することが重要です。

2. 自社の請求業務への対応できるか

自社の締め日・支払日などの請求スケジュールに柔軟に対応できるかを確認しましょう。また、請求データを簡単に連携できるかどうかも、日常業務の効率を左右します。特に取引件数が多い企業は、API連携や会計ソフトとの自動連携機能を備えたサービスを選ぶと大幅な業務削減につながります。

3. 与信審査のスピードと上限額

BtoB決済代行サービスでは、取引先の信用を確認するために与信審査を行うサービスもあります。審査時間は最短即日のものもあれば、数日かかる場合もあります。新規取引が多い企業は「即日審査」や「自動与信」に対応したサービスが便利です。

また、サービスごとに与信上限額(利用枠)が設定されており、月間300万円や500万円までなどの制限があります。自社の取引規模に合った上限を選ぶことが重要です。

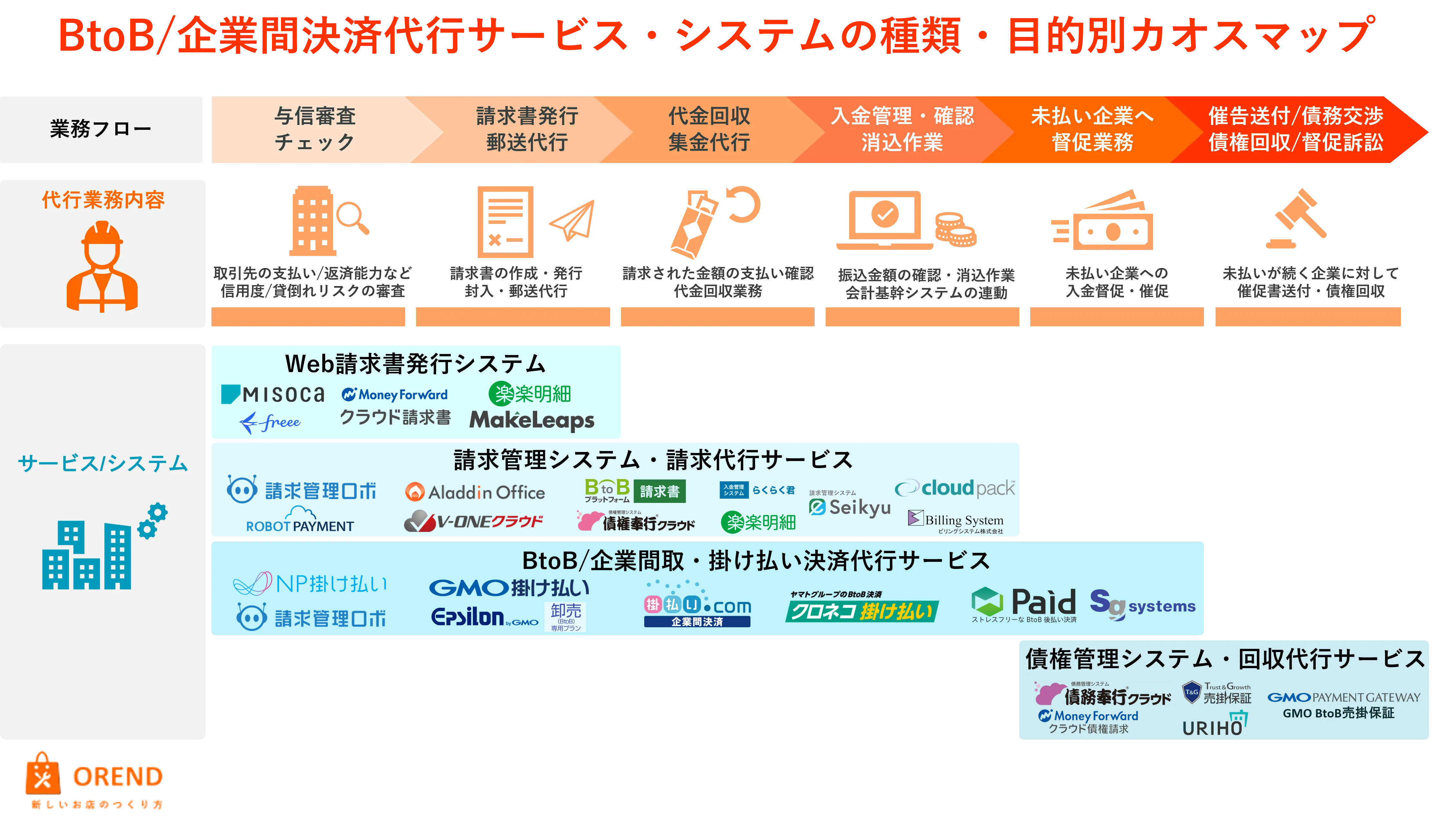

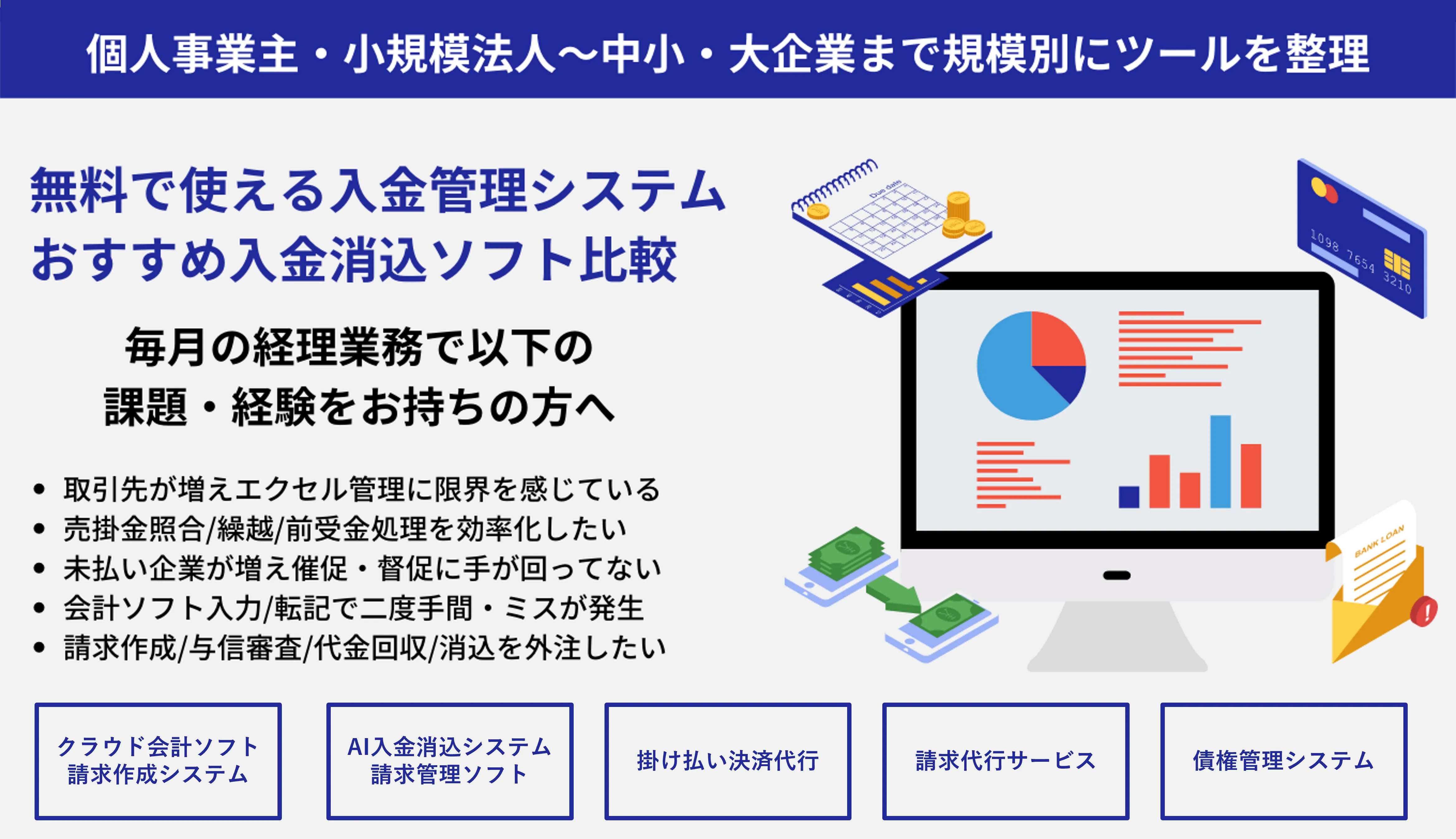

BtoB決済代行サービスの4つ種類

BtoB決済代行・企業間決済サービスは企業規模・業務範囲に応じて大きく4種類のサービスがあります。

| タイプ | 業務範囲 | 主要サービス | システム/サービス種別 |

| 請求業務全体の代行 | ・与信審査 ・請求書発行 ・集金代行 ・入金消込 ・督促・未入金保証 | RP掛け払い 請求まるなげロボ/GMO掛け払い ROBOT PAYMENT/NP掛け払い | 掛け払い決済代行サービス |

| 請求業務を一元管理 | ・請求書発行 ・集金代行 ・入金消込 | 請求管理ロボ/eSeikyu 楽楽明細 | 請求管理システム |

| 債権管理を効率化 | ・請求書発行 ・入金消込 | RP掛け払い/T&G売掛保証 MFクラウド債権請求/URIHO 債権奉行クラウド | 債権管理・入金消込システム |

| 請求書の作成・管理 | ・請求書発行 ※メール送付、郵送代行 | 請求管理ロボ Misoca/MFクラウド請求書 freee請求書/楽楽明細 MakeLeaps/INVOY | Web請求書発行システム |

おすすめのBtoB決済代行サービス比較12選|請求業務の全体を代行

BtoB取引では請求書発行や入金確認に多くの手間がかかります。BtoB決済代行サービスを導入すれば、請求書作成から入金管理まで自動化でき、業務効率と回収率を向上できます。ここでは主要なBtoB決済代行サービスを比較紹介します。

| サービス名 | イメージ | 初期費用 | 月額費用 | 決済手数料 | 請求書発行費用 | 与信限度額 | 審査時間 | 未入金保証 (売掛金) | 定期請求 サブスク | 早期入金 | 末締め以外 個別請求書 | 支払い 期限延長 | 個人事業主 | 連携システム・カード |

| RP掛け払い | 0円~ ※無料 | 0円~ ※無料 | ~3.4% | 0円~ ※無料 | 問い合わせ | 問い合わせ | 〇 | 〇 | 問合せ | 〇 | 〇 | 問合せ | キャムマックス Salesforce | |

| オリコのB2B決済サービス(売掛金決済保証) |  | 0円~ | 0円~14,800円 | ~2.50% | 0円※無料 | 問い合わせ | 問い合わせ | 〇 | 〇 | 問合せ | 問合せ | 問合せ | 〇 | 問合せ |

| 請求まるなげロボ | お問合せ | 請求数で変動 資料で確認する | 1.0%~ | 0円 | 問い合わせ | 問い合わせ | 〇 | 〇 | 〇 | 〇 | 問合せ | 〇 | キャムマックス Salesforce | |

| GMO掛け払い | 0円※無料 | 0~1.4万円 | 0.5~3.4% | 150~180円 | 1,000万円 | ~1週間 | 〇 | 〇 | 〇 | 〇 | 〇 | 〇 | ebisumart | |

| NP掛け払い | 0円※無料 | お問合せ | 1.2~3.6% | 190円 | 300万 | 企業与信:3営業日 取引与信:~2時間 | 〇 | 〇 | 〇 | 問合せ | 〇 | 〇 | Bcart/makeshop BtoB ebisumart/楽楽B2B | |

| 掛払い.com | 0円※無料 | お問合せ | 1.2~3.6% | 190円 | 上限なし | 企業与信:当日 取引与信:即時~2時間 | 〇 | 〇 | 問合せ | 問合せ | 〇 | 〇 | 楽楽B2B | |

| クロネコ掛け払い |  | 0円※無料 | お問合せ | 2%~5% | 0円 | 60万円 | ~1営業日 | 〇 | 問合せ | 〇 | 問合せ | 問合せ | 〇 | Bcart/ebisumart |

| Paid(ペイド) |  | 0円 ※無料 | 0円 ※無料 | 0.5~3.1% | 125円 | 1,000万円 | 最短即時~3営業日程度 | 〇 | 〇 | 〇 | 〇 | 〇 | 〇 | Bカート/makeshop ECBB/ebisumart EC-CUBE/One’s Closet/EverCart |

RP掛け払い

- 初期/月額/請求書発行0円~手数料最安水準の~3.4%代金回収/売掛金100%保証

- 与信管理/請求作成&送付/集金/入金消込/督促業務集金業務全て代行/利用上限枠なし

- キックオフMTGで要件定義など専任支援 決済情報アップのみで76時間/月削減

- クレカ/サブスク/コンビニ決済/口座振替/銀行振込/請求書払い豊富な支払対応

- 決済システム上でリアルタイム入金状況確認審・査落ち企業も同システムで債権管理

| 初期費用 | 0円~ ※無料 |

|---|---|

| 月額費用 | 0円~ ※無料 |

| 手数料 | ~3.4% |

| 請求書発行料金 | PDF/電子請求書:無料 請求書発行:0円~ |

| 限度額 | なし |

| オプション | 継続課金/集金代行 請求管理システム 審査落ち企業対応 早期払い |

| 初期費用 | 0円~ ※無料 |

|---|---|

| 月額費用 | 0円~ ※無料 |

| 手数料 | ~3.4% |

| 請求書発行料金 | PDF/電子請求書:無料 請求書発行:0円~ |

| 限度額 | なし |

| オプション | 継続課金/集金代行 請求管理システム 審査落ち企業対応 早期払い |

オリコのB2B決済サービス(売掛金決済保証)

- 導入企業1,400社超・30年以上の取り組み実績

- 売掛金を100%保証、与信から入金まで請求業務を0にできる

- 建材・電材卸、食品卸、燃料販売など幅広い業界の企業が利用

- 70年の信販業で培ったノウハウで調査が困難な個人事業主等の与信審査にも対応

- 商慣習に合わせて複数のプランから選択可能

| 初期費用 | 0円~ |

|---|---|

| 月額費用 | 0円~14,800円 |

| 決済手数料 | ~2.50% |

| 請求書発行費用 | 0円 |

| 初期費用 | 0円~ |

|---|---|

| 月額費用 | 0円~14,800円 |

| 決済手数料 | ~2.50% |

| 請求書発行費用 | 0円 |

請求まるなげロボ

- 業界最安水準の手数料1%~/請求書郵送費0円

- 与信審査/請求書発行/入金消込/催促まで全て代行

- 銀行振込/口座振替/コンビニ/クレジット決済など幅広い支払い方法に対応

- キックオフ/要件定義MTGが最大3回まで無料(90分/回)

- 入金遅延・貸し倒れ100%債権保証 ※審査で適格債権と判断され与信通過に適用

請求管理ロボ

- 脱エクセル・与信審査/請求作成/消込/督促業務を一括管理で決済業務80%削減

- "RP掛け払い"で法人決済&請求業務も全て代行/最安水準手数料~3.4%/郵送費0円

- SFA/CRM/会計ソフトもAPI連携で手間の多い入金消込/契約管理も効率化

- 豊富なテンプレート/カスタマイズで自動作成・請求電子化も可能

- サブスク/継続課金に強く明細単位のスケジュール/繰越金/前受金も自動処理

Paid

- 初期費用・月額費用0円/保証料0.5%~ ランニングコストなしで導入可能

- 与信審査/請求書発行/入金確認/督促/代金回収 集金業務すべて代行!

- メールと電話で丁寧な督促&万が一未払いがあっても代金100%保証

- 口座振替で面倒なお客様への書類の送付・回収、返送対応などの手続きも代行

- 審査のプロが与信を判断!情報が少ない中小零細企業や個人事業主でもOK

| 初期費用 | 無料 |

|---|---|

| 月額費用 | 無料 |

| 手数料 | 0.5~3.1% 詳細はお問い合わせから |

| 事務手数料 | 請求1件につき¥125 |

| 支払い条件 | 月末締め/翌月末払い または 月末締め/翌々月5日(保証料0.2%値引き) |

| 初期費用 | 無料 |

|---|---|

| 月額費用 | 無料 |

| 手数料 | 0.5~3.1% 詳細はお問い合わせから |

| 事務手数料 | 請求1件につき¥125 |

| 支払い条件 | 月末締め/翌月末払い または 月末締め/翌々月5日(保証料0.2%値引き) |

ソニーペイメントサービス

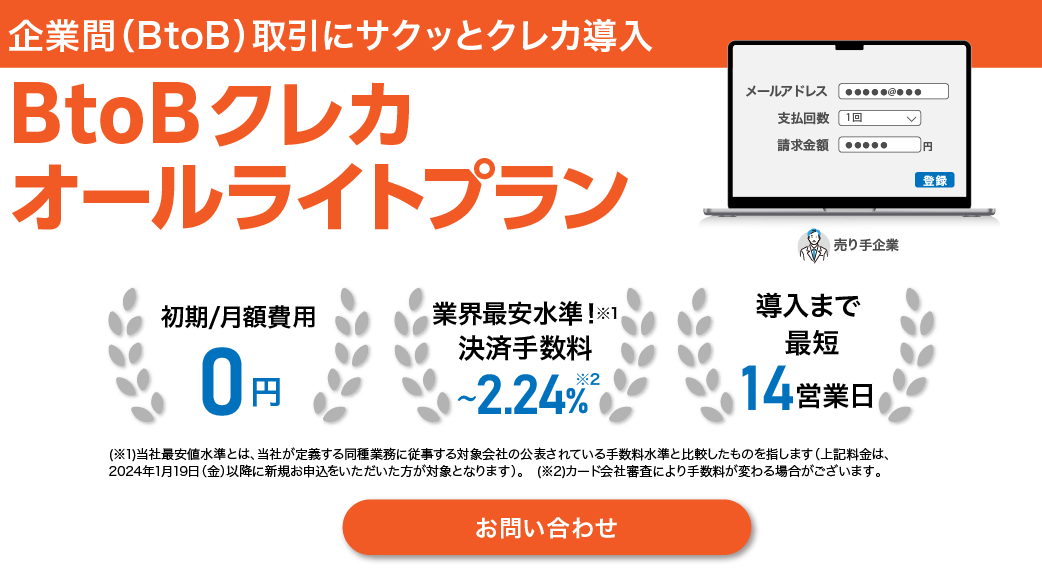

- 決済手数料~2.24%のみ!初期・月額費用0円で導入時・利用中のコスト軽減

- 導入まで最短14営業日!買い手企業のクレジットカード支払ニーズに即対応可能

- 複雑な開発は不要!「安全」かつ「手軽」に利用可能なメールリンク型を採用

- 最短10日・最大4回/月の入金!キャッシュフローを改善し、事業成長を加速

- 外部機関により、国際標準で最高ランク評価を受けた窓口が導入後もサポート

| 初期費用 | 0円 |

|---|---|

| 月額費用 | 0円 |

| 手数料 | ~2.24% |

| 初期費用 | 0円 |

|---|---|

| 月額費用 | 0円 |

| 手数料 | ~2.24% |

インフォマートの掛売決済

- 入金100%保証/入金期限当日にお振込み

- 与信通過率99%、与信審査は最短数秒

- サービス利用料率は債権金額(税込)の0.5~3.5%

- 自社名義のまま請求書発行でき、取引先からの高い賛同率

- 決済代行以外の請求もまとめて電子化できて、電簿法にも完全対応

| 初期費用 | 0円 ※無料 |

|---|---|

| 月額費用 | 0円(無料)〜 |

| 手数料 | 0.5%〜 |

| 売掛金保証 | あり |

| 与信通過率 | 99% |

| 初期費用 | 0円 ※無料 |

|---|---|

| 月額費用 | 0円(無料)〜 |

| 手数料 | 0.5%〜 |

| 売掛金保証 | あり |

| 与信通過率 | 99% |

マネーフォワード 掛け払い

_01hp4dq0k6bahytv8nzmked7z2_20240208-131521.207667.png)

- 業界最安水準の手数料0.5%~/メール送付※電子請求書&請求書の郵送も対応

- 与信通過率は99%&最短数秒で審査完了/入金保障100%でキャッシュフロー安定

- 請求発行/入金管理/代金回収/未払い督促も全て代行

- 請求/入金状況はクラウド上でリアルタイムにステータス確認

- 口座振替/LINE payなど豊富な決済/会計ソフトやCRMなど基幹システム連携

| 初期費用 | 0円 ※無料 |

|---|---|

| 月額費用 | 0円~ ※無料 |

| 手数料 | 手数料:0.5%~3.5% 請求書発行料金:0円 ※手数料に含む |

| 内容 | ■限度額 ~1,000万円 ■オプション IPアドレス制限 SAML認証 早期入金 保証なし請求書発行 与信審査の1営業日以内に返却 |

| 初期費用 | 0円 ※無料 |

|---|---|

| 月額費用 | 0円~ ※無料 |

| 手数料 | 手数料:0.5%~3.5% 請求書発行料金:0円 ※手数料に含む |

| 内容 | ■限度額 ~1,000万円 ■オプション IPアドレス制限 SAML認証 早期入金 保証なし請求書発行 与信審査の1営業日以内に返却 |

SAGAWA B2B決済サービス®

- 信用調査の代行

- ビジネスチャンスを逃すことなく新規取引先を拡大

- 販売機会を逃さない

SAGAWA B2B決済サービス®は月額費用は無料です。信用調査の代行してくれるため、業務の手間を省くことが可能です。またビジネスチャンスを逃すことなく新規取引先を拡大することができます。更に販売機会を逃さないようにすることできるため、売上を伸ばせます。

| 項目 | 内容 |

| 月額費用 | 無料 |

| 手数料 | お問い合わせ |

| 請求書発行料金 | お問い合わせ |

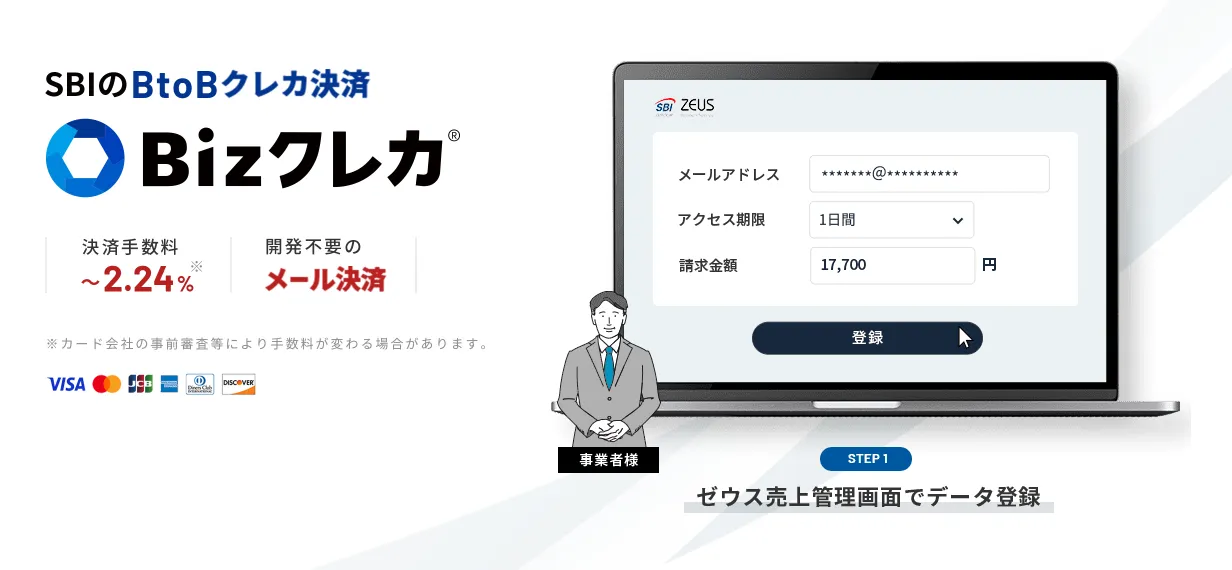

ゼウスBizクレカ – BtoB専用クレジットカード・URL/メールリンク決済サービス

- メールリンク決済やサブスク決済など複数の決済手法に対応

- 設立25年以上の信頼

- 24時間365日充実の有人サポート

ゼウスBizクレカは、設立25年以上の歴史信頼があるゼウス社が提供する決済サービスです。メールリンク決済やサブスク決済など様々な決済手法に対応しています。また、24時間365日有人サポートに問い合わせできるためわからないことがあってもすぐに対応できます。

| 項目 | 内容 |

| 初期費用 | 0円 |

| 月額費用 | 0円 |

| 決済手数料 | 2.24% |

| 請求発行料金 | 0円 |

ジャックス Biz Payment(ビズペイメント) B2B決済

- リアルタイムで販売状況を管理可能

- 電話音声自動処理でいつでもどこでも利用可能

- 誰でも使える簡単なシステム

Biz Paymentはジャックスが提供するクラウドB2B決済処理システムです。専用の決済処理システム「Biz Paymentシステム」を利用することで取引を行えます。システムは誰でも使えて簡単でセキュリティも安全です。また、リアルタイムで販売状況も管理することが可能です。

| 項目 | 内容 |

| 初期費用 | お問い合わせ |

| 月額費用 | お問い合わせ |

| 決済手数料 | お問い合わせ |

| 請求発行料金 | お問い合わせ |

BizPay -株式会社ペイジェントBtoB決済

- 取引先毎に仮想口座を設定できる消込エクスプレス

- クレジットカード決済も簡単

- 少額で多くの請求先が発生する場合におすすめ

BizPayは法人取引業務におすすめの決済サービスです。取引先毎に固有の口座番号を割り当てることで入金照合で大幅な工数削減が見込める消込エクスプレスという機能があります。また、クレジットカード決済もかんたんでECサイトはもちろん、メールリンク決済などでメール経由での決済も可能です。

| 項目 | 内容 |

| 初期費用 | お問い合わせ |

| 月額費用 | お問い合わせ |

| 決済手数料 | お問い合わせ |

| 請求発行料金 | お問い合わせ |

おすすめのBtoB決済代行サービス比較|請求管理に強い

請求や入金の管理を自動化したい企業には、BtoB決済代行システム(請求管理システム)がおすすめです。請求書発行から消込までを一括管理し、経理業務を効率化します。導入実績と機能性に優れたおすすめを紹介します。

| サービス名 | イメージ | 初期費用 | 月額費用 | こんな人におすすめ | 無料トライアル | 請求書作成 | 発行代行 | 入金消込 | 入金確認 | 請求受領 | 未入金管理・督促 | 売上管理・分析 | 会計ソフト連携 | その他データ連携 | 法対応 |

| 請求管理ロボ |  | 問合せ ※料金表を ダウンロード | 問合せ | 請求業務(発行・受領)全体を効率化 | 問合せ | 〇 | 〇 | 〇 | 〇 | ✕ | 〇 | 〇 | 弥生会計 勘定奉行 MFクラウドなど | Salesforce kintone SFA等 | インボイス制度対応 電子帳簿保存法 |

| BillOne請求書受領 | 問合せ | 問合せ | 受領で紙・手作業とミスも減らしたい | ✕ | 〇 | 〇 | ✕ | ✕ | 〇 | ✕ | ✕ | 勘定奉行 弥生会計 freee会計 | やよいの青色申告 | インボイス制度対応 電子帳簿保存法 | |

| BtoBプラットフォーム請求書 |  | 問合せ | 問合せ | 請求書の電子化を進めたい | 問合せ | 〇 | 〇 | ✕ | ✕ | 〇 | ✕ | ✕ | 弥生会計 勘定奉行 など | 販売管理 基幹システム等 | インボイス制度対応 電子帳簿保存法 |

| マネーフォワード クラウド請求書 |  | 無料 | 2,980円~ | クラウドで請求書管理 | 〇 | 〇 | 〇 | 〇 | 〇 | ✕ | 〇 | 〇 | マネーフォワードクラウド会計 | マネーフォワードクラウド | インボイス制度対応 電子帳簿保存法 |

| freee請求書 | 無料 | 1,980円~ | シンプルな請求書管理 | 〇 | 〇 | 〇 | 〇 | 〇 | ✕ | 〇 | 〇 | freee会計 | freeeシリーズ | インボイス制度対応 電子帳簿保存法 | |

| MakeLeaps |  | 無料 | 800円〜 | コストを抑えて請求書管理 | 〇 | 〇 | 〇 | 〇 | 〇 | ✕ | 〇 | 〇 | 勘定奉行 弥生会計 freee会計 | Salesforce kintone等 | インボイス制度対応 電子帳簿保存法 |

| 楽楽明細 | 100,000円〜 | 25,000円〜 | 大量の請求書を電子化したい | 問合せ | 〇 | 〇 | ✕ | ✕ | ✕ | ✕ | ✕ | 勘定奉行 弥生会計 PCA会計 | 販売管理 基幹システム等 | インボイス制度対応 電子帳簿保存法 |

請求管理ロボ

- 脱エクセル・与信審査/請求作成/消込/督促業務を一括管理で決済業務80%削減

- "RP掛け払い"で法人決済&請求業務も全て代行/最安水準手数料~3.4%/郵送費0円

- SFA/CRM/会計ソフトもAPI連携で手間の多い入金消込/契約管理も効率化

- 豊富なテンプレート/カスタマイズで自動作成・請求電子化も可能

- サブスク/継続課金に強く明細単位のスケジュール/繰越金/前受金も自動処理

Bill One請求書受領

- あらゆる請求書を99.9%*の精度でデータ化し、電子帳簿保存法などの法改正にも対応する

- アナログな業務フローにかかる工数を削減し、企業全体の生産性が向上する

- 専任の担当者のサポートや強固なセキュリティー対策によって、サービスを安心して利用できる

- *Sansan株式会社が規定する条件を満たした場合のデータ化精度

Bill Oneはあらゆる請求書をオンラインで受け取り、企業全体の請求書業務を加速するクラウト請求書受領サービスです。

請求書の発行元に負担をかけることなく、さまざまな方法・形式で届いていた請求書をオンラインで受け取ることができます。また、Bill Oneで受領した請求書はクラウド上で一元管理できるため、テレワークやペーパーレス化の推進にもつながります。

| 初期費用 | 問い合わせ |

|---|---|

| 月額費用 | 問い合わせ |

| 初期費用 | 問い合わせ |

|---|---|

| 月額費用 | 問い合わせ |

BtoBプラットフォーム請求書

- 利用企業合計116万社以上

- 請求書発行だけでなく受け取り業務も対応

- 会計販売システムと連携可能

| 初期費用 | 100,000円 |

|---|---|

| 月額費用 | 5,000円 |

| 会計・販売管理システム連携 | あり |

| 初期費用 | 100,000円 |

|---|---|

| 月額費用 | 5,000円 |

| 会計・販売管理システム連携 | あり |

MakeLeaps

- 10種類の書類を作成可能

- 銀行口座情報をアプリで一元管理

- はんこいらず、ペーパーレス促進

| 初期費用 | なし |

|---|---|

| 月額費用 | フリー:0円 個人:500円 法人:800円/1ユーザー |

| 会計・販売管理システム連携 | PCA会計/勘定奉行/kintone/商奉行 |

| 無料トライアル | あり |

| 初期費用 | なし |

|---|---|

| 月額費用 | フリー:0円 個人:500円 法人:800円/1ユーザー |

| 会計・販売管理システム連携 | PCA会計/勘定奉行/kintone/商奉行 |

| 無料トライアル | あり |

楽楽明細

- 印刷・三つ折り・封入・発送の手間とミスが0に

- 郵便代、紙代、印刷代のコストも0になるから郵便料金値上げ対策にも

| 初期費用 | 100,000円 |

|---|---|

| 月額費用 | 25,000円~ |

| 郵送費用 | 169円/通~ |

| 主要機能 | |

| 備考 |

| 初期費用 | 100,000円 |

|---|---|

| 月額費用 | 25,000円~ |

| 郵送費用 | 169円/通~ |

| 主要機能 | |

| 備考 |

freee請求書

- ワンクリックで利用できるため簡単作成

- freee会計連携で入金確認など自動化

- 請求書作成だけでなく確定申告まで対応

- スマホでいつでも、どこでも請求書作成

| 初期費用 | 0円 |

|---|---|

| 月額費用 | ミニマム:1,980円 ベーシック:3,980円 プロ:39,800円 |

| 会計システム・ソフト連携 | freee会計 |

| 無料トライアル | あり 1か月 |

| 初期費用 | 0円 |

|---|---|

| 月額費用 | ミニマム:1,980円 ベーシック:3,980円 プロ:39,800円 |

| 会計システム・ソフト連携 | freee会計 |

| 無料トライアル | あり 1か月 |

マネーフォーワードクラウド請求書

- メンバーごとに閲覧権限の管理が可能

- テンプレートから見積/納品/請求書を簡単作成

- 書類にタグ付けすることで自由に検索することが可能

- 作成からメール作成まで一括で完了

| 初期費用 | 0円 |

|---|---|

| 月額費用 | パーソナルミニ:800円 パーソナル:980円 パーソナルプラス:2,980円 |

| 会計システム・ソフト連携 | MFクラウド会計/kintone/Senses/ZOHO |

| 無料トライアル | あり 1か月無料 |

| 初期費用 | 0円 |

|---|---|

| 月額費用 | パーソナルミニ:800円 パーソナル:980円 パーソナルプラス:2,980円 |

| 会計システム・ソフト連携 | MFクラウド会計/kintone/Senses/ZOHO |

| 無料トライアル | あり 1か月無料 |

おすすめのBtoB決済代行サービス比較|債権管理・入金管理に強い

入金遅延や未回収対策には、債権・入金管理に強いBtoB決済代行サービスが効果的です。取引データを自動で整理し、キャッシュフローを安定化します。ここでは信頼性と機能性で選ぶおすすめ9選を紹介します。

請求管理ロボ

- 脱エクセル・与信審査/請求作成/消込/督促業務を一括管理で決済業務80%削減

- "RP掛け払い"で法人決済&請求業務も全て代行/最安水準手数料~3.4%/郵送費0円

- SFA/CRM/会計ソフトもAPI連携で手間の多い入金消込/契約管理も効率化

- 豊富なテンプレート/カスタマイズで自動作成・請求電子化も可能

- サブスク/継続課金に強く明細単位のスケジュール/繰越金/前受金も自動処理

Bill One債権管理

- あらゆる入金消込を自動化する

- 債権と入金の情報を一元管理できる

- 社内の連携がスムーズになる

Bill One債務管理では登録した請求先ごとに固有のバーチャル口座番号を割り当て、その口座を振込先とした請求書の作成・発行が行えます。

確実に入金元が特定できるようになることで、複数の請求分を一括した合算入金、債権の名義と振込人名義が一致しない入金など、いま使っている基幹システムは利用したまま、入金消込の対応を限りなく自動化することができます。

| 初期費用 | 問い合わせ |

|---|---|

| 月額費用 | 問い合わせ |

| 初期費用 | 問い合わせ |

|---|---|

| 月額費用 | 問い合わせ |

BtoBプラットフォーム請求書

- 利用企業合計116万社以上

- 請求書発行だけでなく受け取り業務も対応

- 会計販売システムと連携可能

| 初期費用 | 100,000円 |

|---|---|

| 月額費用 | 5,000円 |

| 会計・販売管理システム連携 | あり |

| 初期費用 | 100,000円 |

|---|---|

| 月額費用 | 5,000円 |

| 会計・販売管理システム連携 | あり |

V-ONEクラウド

- 導入企業数No1

- 請求フローや会計システムを変えずに導入可能

- 豊富な学習機能で高い照合率を実現

| 初期費用 | 問合せ |

|---|---|

| 月額費用 | 問合せ |

| 初期費用 | 問合せ |

|---|---|

| 月額費用 | 問合せ |

債権奉行iクラウド

- Excelの手作業からの解放

- 債権回収を徹底強化・未回収リスクを軽減

- 満足度98%の導入支援サービス

| 初期費用 | 50,000円~ |

|---|---|

| 月額費用 | 12,500円~ |

| 初期費用 | 50,000円~ |

|---|---|

| 月額費用 | 12,500円~ |

URIHO – 代金未払い保証付き回収サービス

- 初期費用・手数料かからず定額料のみ

- ひめぎん、武蔵野銀行など多数の提携先あり

- 多数のメディア掲載あり

URIHOは、代金未払いの保証付きの回収サービスです。料金形態も明確で月額費用だけの定額制です。月額費用はAプランからCプランまであり、Cプランであれば債権回収保証は無制限です。また、多数のメディア掲載があり注目のサービスです。

| 項目 | 内容 |

| 初期費用 | 0円 |

| 月額費用 | Aプラン:9,800円 Bプラン:29,800円 Cプラン:99,800円 |

| 手数料 | 0円 |

| 債権回収保証 (未回収保証) | あり |

詳細はこちら:https://uriho.jp/

GMOBtoB売掛保証 – GMO PAYMENT GATEWAY

- 保証料0.1%〜

- 最短2営業日の審査で導入

- 単発で利用可能

GMO PAYMENT GATEWAYが提供しているのがGMO売掛保証です。最短2営業日の審査で導入できたり、単発で利用可能です。また、月額費用の違いによる様々なタイプを用意しており、企業の規模に合わせて対応できます。

| 項目 | 内容 |

| 初期費用 | 問い合わせ |

| 月額費用 | タイプS:9,800円 タイプM:29,800円 タイプL:59,800円 |

| 保証料 | 0.1%〜~ |

| 保証上限額 | タイプS:1,000万円 タイプM:3,000万円 タイプL:5,000万円 |

| 対象債権日数 | 支払期間が180日以内 |

T&G(Trast&Growth)売掛保証

- ネット完結

- 即日−3営業日で審査完了

- 個人事業主も利用可能

T&Gは、あらゆる未払いリスクに対応するための売掛保証サービスです。書類不要でネットのみで審査依頼から補償申請まで可能です。また、大企業だけでなく中小企業や個人事業主までも利用することが可能です。審査が難しい企業でも93%超の審査実績があるため多くの企業が利用できます。

| 項目 | 内容 |

| 初期費用 | 問い合わせ |

| 月額費用 | 問い合わせ |

| 保証料 | 売上保証:請求金額2% 極度保証:59,800円〜 |

| 保証上限額 | 売上保証:請求金額 極度保証:3,000万円〜 |

| 対象債権日数 | 問い合わせ |

詳細はこちら:https://www.urikake.jp/

おすすめのBtoB決済代行サービス比較|請求書発行に強い

請求書の作成や送付を効率化したいなら、請求書発行機能を備えたBtoB決済代行システムが便利です。電子化対応でコスト削減にもつながります。ここでは導入しやすい請求書発行サービス9選を比較します。

| サービス名 | イメージ | 初期費用 | 月額費用 | 無料トライアル | 請求書作成 | 発送代行 | 入金確認 | 入金消込 | 未入金管理・督促 | 会計ソフト連携 | 法対応 |

| 請求管理ロボ |  | 問合せ | 20,000円~ ※請求件数で変動 | 問合せ | 〇 | 〇 | 〇 | 〇 | 〇 | kintone、Salesforce 弥生会計、PCA会計DX MFクラウド会計など | インボイス制度対応 電子帳簿保存法 |

| Bill One債権管理 |  | 問合せ | 問合せ | ✕ | 〇 | 〇 | 〇 | 〇 | 〇 | 問合せ | インボイス制度対応 電子帳簿保存法 |

| Square請求書 |  | 0円※無料 | フリー:0円※無料 プラス:3,000円 | フリー:完全無料 プラス:30日間 | 〇 | ✕ | 〇 | ✕ | 問合せ | MFクラウド会計 | 問合せ |

| 請求まるなげロボ |  | 問合せ | 問合せ ※請求数で変動 | 問合せ | 〇 | 〇 | 〇 | 〇 | 〇 | キャムマックス Salesforce | インボイス制度対応 電子帳簿保存法 |

| Misoca |  | 0円 | 0円~ | 1年間無料 | 〇 | 〇 | 〇 | ✕ | △ (督促なし) | 弥生会計 MFクラウド会計 freee会計 | インボイス対応 電子帳簿保存法 |

| マネーフォワード クラウド請求書 | 0円 | 法人向け:2,980円 個人向け:900円~ | 法人向け:1か月無料 個人向け:取引先3件まで無料 | 〇 | 〇 | 〇 | 〇 | 〇 | MFクラウド会計 freee会計 | インボイス制度 電子帳簿保存法 | |

| 楽楽明細 | 100,000円 | 25,000円~ | あり | 〇 | 〇 | 〇 | 〇 | 〇 | 問合せ | インボイス制度 電子帳簿保存法 | |

| INVOY | 0円 | 0円~ | あり | 〇 | △ 別途費用発生 | ✕ | 〇 | ✕ | 弥生会計 MFクラウド会計 freee会計 | インボイス制度 電子帳簿保存法 |

請求管理ロボ

- 脱エクセル・与信審査/請求作成/消込/督促業務を一括管理で決済業務80%削減

- "RP掛け払い"で法人決済&請求業務も全て代行/最安水準手数料~3.4%/郵送費0円

- SFA/CRM/会計ソフトもAPI連携で手間の多い入金消込/契約管理も効率化

- 豊富なテンプレート/カスタマイズで自動作成・請求電子化も可能

- サブスク/継続課金に強く明細単位のスケジュール/繰越金/前受金も自動処理

Bill One債権管理

- あらゆる入金消込を自動化する

- 債権と入金の情報を一元管理できる

- 社内の連携がスムーズになる

Bill One債務管理では登録した請求先ごとに固有のバーチャル口座番号を割り当て、その口座を振込先とした請求書の作成・発行が行えます。

確実に入金元が特定できるようになることで、複数の請求分を一括した合算入金、債権の名義と振込人名義が一致しない入金など、いま使っている基幹システムは利用したまま、入金消込の対応を限りなく自動化することができます。

| 初期費用 | 問い合わせ |

|---|---|

| 月額費用 | 問い合わせ |

| 初期費用 | 問い合わせ |

|---|---|

| 月額費用 | 問い合わせ |

Misoca

- 豊富なデザインテンプレートから無料作成

- 全てのプランが1年間無料で利用キャンペーン中

- ワンクリックで郵送・メールで送付可能

- 見積書・納品書・請求書の作成~入金もまとめて管理

- 会計・確定申告・売掛金回収など豊富なサービス連携

Misocaは見積書や請求書などをテンプレートから1分で作成可能な無料請求書発行ソフトです。ワンクリックで郵送・メールの送付・請求書の印刷~発送もボタン1つで完了します。

月10枚までは無料利用ですが個人の場合は15枚作成のプラン15がおすすめのサービスです。

| 初期費用 | 0円 |

|---|---|

| 月額費用 | フリー:0円 ※無料(5通まで) プラン15:800円 ※1年無料 プラン100:3,000円 ※1年無料 プラン1000:10,000円 ※1年無料 ※上記は作成枚数/月 |

| 会計システム・ソフト連携 | 弥生会計(やよいの青色/白色申告オンライン) freee会計/MFクラウド会計など |

| 無料トライアル | あり 1年間無料 |

| 初期費用 | 0円 |

|---|---|

| 月額費用 | フリー:0円 ※無料(5通まで) プラン15:800円 ※1年無料 プラン100:3,000円 ※1年無料 プラン1000:10,000円 ※1年無料 ※上記は作成枚数/月 |

| 会計システム・ソフト連携 | 弥生会計(やよいの青色/白色申告オンライン) freee会計/MFクラウド会計など |

| 無料トライアル | あり 1年間無料 |

Square請求書

- 初期・月額0円で請求書発行から支払い管理

- 個人におすすめ!最短即時入金・取引履歴管理・支払い期日の自動リマインド

- クレジットカード自動継続課金:ネットショップ・レッスン教室におすすめ

- クレジット/Apple Payなど豊富な決済方法に対応

- 無料のSquare顧客リストとの連携により顧客情報を自動作成

Square請求書は請求書や見積書の作成から送付に加えて、クレジットカードの自動継続課金・月謝管理・会費徴収も可能な無料のオンライン請求決済管理システムです。

また、メールやSMSで簡単に送付でき、テンプレートからの請求書作成・決済まで可能です。入金は最短即時で、入金確認・キャッシュフロー状況は管理画面で直ぐに確認できます。

| プラン | フリー | プラス |

|---|---|---|

| 初期費用 | 0円 | 0円 |

| 月額費用 | 0円 | 3,000円(無料トライアルあり) |

| 手数料 | 送料手数料:0円 決済手数料:3.25%~ ※自動課金時:3.75%~ | 送料手数料:0円 決済手数料:3.25%~ ※自動課金時:3.75%~ |

| 初期費用 | 0円 |

|---|---|

| 月額費用 | 0円 |

| 手数料 | 送料手数料:0円 決済手数料:3.25%~ ※自動課金時:3.75%~ |

MakeLeaps

- 10種類の書類を作成可能

- 銀行口座情報をアプリで一元管理

- はんこいらず、ペーパーレス促進

| 初期費用 | なし |

|---|---|

| 月額費用 | フリー:0円 個人:500円 法人:800円/1ユーザー |

| 会計・販売管理システム連携 | PCA会計/勘定奉行/kintone/商奉行 |

| 無料トライアル | あり |

| 初期費用 | なし |

|---|---|

| 月額費用 | フリー:0円 個人:500円 法人:800円/1ユーザー |

| 会計・販売管理システム連携 | PCA会計/勘定奉行/kintone/商奉行 |

| 無料トライアル | あり |

クロジカ請求管理

- ワンクリックで請求書郵送

- 銀行口座連携で自動消込

- 計上月ズレを防ぐ計上処理

| 初期費用 | 問合せ |

|---|---|

| 月額費用 | 問合せ |

| 初期費用 | 問合せ |

|---|---|

| 月額費用 | 問合せ |

ペイトナー 請求書

- 社長が自ら行っている、めんどうな請求書の回収や振り込みを自動化します。

- 請求書が何枚あっても1クリックで支払日に自動振り込み!

- 専用メールアドレスに送るだけで請求書を自動回収

- かかる費用は振込手数料の¥400/件のみ!

| 初期費用 | 問合せ |

|---|---|

| 月額費用 | 無料 |

| 振込手数料 | ¥400/件 |

| 初期費用 | 問合せ |

|---|---|

| 月額費用 | 無料 |

| 振込手数料 | ¥400/件 |

楽楽明細

- 印刷・三つ折り・封入・発送の手間とミスが0に

- 郵便代、紙代、印刷代のコストも0になるから郵便料金値上げ対策にも

| 初期費用 | 100,000円 |

|---|---|

| 月額費用 | 25,000円~ |

| 郵送費用 | 169円/通~ |

| 主要機能 | |

| 備考 |

| 初期費用 | 100,000円 |

|---|---|

| 月額費用 | 25,000円~ |

| 郵送費用 | 169円/通~ |

| 主要機能 | |

| 備考 |

freee請求書

- ワンクリックで利用できるため簡単作成

- freee会計連携で入金確認など自動化

- 請求書作成だけでなく確定申告まで対応

- スマホでいつでも、どこでも請求書作成

| 初期費用 | 0円 |

|---|---|

| 月額費用 | ミニマム:1,980円 ベーシック:3,980円 プロ:39,800円 |

| 会計システム・ソフト連携 | freee会計 |

| 無料トライアル | あり 1か月 |

| 初期費用 | 0円 |

|---|---|

| 月額費用 | ミニマム:1,980円 ベーシック:3,980円 プロ:39,800円 |

| 会計システム・ソフト連携 | freee会計 |

| 無料トライアル | あり 1か月 |

マネーフォーワードクラウド請求書

- メンバーごとに閲覧権限の管理が可能

- テンプレートから見積/納品/請求書を簡単作成

- 書類にタグ付けすることで自由に検索することが可能

- 作成からメール作成まで一括で完了

| 初期費用 | 0円 |

|---|---|

| 月額費用 | パーソナルミニ:800円 パーソナル:980円 パーソナルプラス:2,980円 |

| 会計システム・ソフト連携 | MFクラウド会計/kintone/Senses/ZOHO |

| 無料トライアル | あり 1か月無料 |

| 初期費用 | 0円 |

|---|---|

| 月額費用 | パーソナルミニ:800円 パーソナル:980円 パーソナルプラス:2,980円 |

| 会計システム・ソフト連携 | MFクラウド会計/kintone/Senses/ZOHO |

| 無料トライアル | あり 1か月無料 |

STORES 請求書決済

- サイト不要であるため個人のInstagram・Twitterなどネット販売におすすめ

- 月額・初期費用0円・簡単3ステップで決済URLを作成

- 多言語対応・デザインカスタマイズも自由自在

- API機能でカートシステムともシームレスに連携

STORES請求書決済は誰でも簡単に3ステップ決済用URLリンクを作成できる、決済URL作成サービスです。月額・初期費用も0円での利用が可能でSTORES決済の機能として提供しているため、店舗のクレジット決済・継続課金も可能です。

サイトを持たない個人でも、InstagramなどSNSの投稿画像・フォロワー・プロフィール欄に決済リンク設置・DMで決済URLを送るだけで無料でオンライン販売を開始できます。

| 初期費用 | 0円 ※無料 |

|---|---|

| 月額費用 | 0円 ※無料 スタンダード:3,300円 |

| 決済手数料 | 2.38%~3.24% |

| 決済手段 | クレジットカード |

| 初期費用 | 0円 ※無料 |

|---|---|

| 月額費用 | 0円 ※無料 スタンダード:3,300円 |

| 決済手数料 | 2.38%~3.24% |

| 決済手段 | クレジットカード |

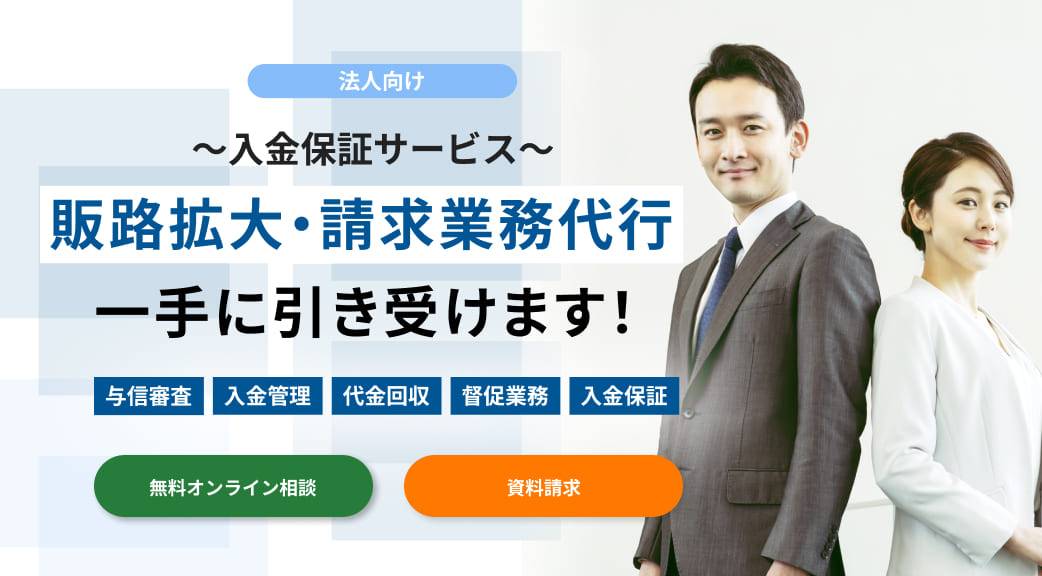

BtoB決済代行サービスを導入する前にやっておくべきこと

BtoB決済代行サービス導入前に顧客への周知を行う

また事前に顧客への周知を行っておくのも大切なポイントです。実務で大きな問題はありませんが、掛け払い代行を利用することで顧客側は、自社と異なる名義で請求書が届くことになります。

取引先によっては不信感につながることもあるため、事前にサービス導入の告知やフローの整理も行いましょう。

取引先の経営状態を把握して、与信が通過しなかった場合の準備をする

BtoB決済・請求代行サービスを利用すると請求業務に関する顧客とのコミュニケーションは薄くなってしまいます。そのためBtoB決済代行会社と情報共有も行いながら、経営状態や支払い状況を常に把握するのが重要です。

また与信審査も代行依頼ができますが、審査に通らないという可能性もあるでしょう。その際は自社で与信チェックなど独自の社内ルールを設け、自社で請求を行うのか・取引を停止するかの判断が必要です。

ただし外注・自社請求の2つのルートは管理が煩雑になるため理想とはいえません。決済代行会社によっては審査落ち企業の場合でも入金保障をしない形式で請求発行を許可していることもあります。

審査落ちのフロー・対応についても事前に確認しておきましょう。

_01hre1sshhnxzv4f3pz1pebrm6_20240308-033043.645494.png)

_01k9pggwqp7jhkbdy6mvf6y9rk_20251110-091102.181663.png)