この記事では、キャッシュレス決済サービスの手数料を一覧で徹底比較し、あなたのお店に最適なサービスの選び方をご紹介します。読み終わる頃には、どのサービスを選べばよいか明確になります。

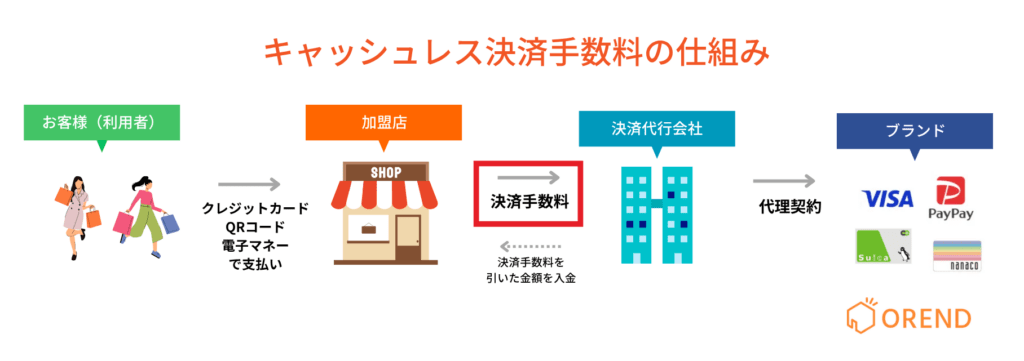

ャッシュレス決済の決済手数料とは

キャッシュレス決済の手数料とは、お客様が支払いをするたびに決済金額の数パーセントが差し引かれる仕組みです。

例えば、お客様が1,000円の商品をクレジットカードで購入した場合、手数料3%のサービスでは970円が店舗に入金され、30円が決済サービス会社とカード会社に支払われます。

各社が個人事業主や小規模事業者の獲得に力を入れており、専用の低手数料プランが続々と登場しています。従来は3%台が当たり前だった手数料も、現在では1.98%〜2.5%程度の低手数料プランが主流になっています。これは大手企業向けの料金と同等かそれ以下の水準です。

キャッシュレス決済の手数料を一覧で比較|クレジットカード・QRコード・電子マネー

有名なキャッシュレス決済サービスのクレジットカード、電子マネー、QRコード決済のブランド別にキャッシュレス決済の手数を比較してみましょう。

| サービス名 | 端末 イメージ |  Visa Visa |  Mastercard Mastercard |  JCB JCB |  American Express American Express |  Diners Club Diners Club |  UnionPay(銀聯) UnionPay(銀聯) |  交通系IC 交通系IC |  iD iD |  QUICPay QUICPay |  楽天Edy 楽天Edy |  WAON WAON |  nanaco nanaco |  PayPay PayPay |  楽天ペイ 楽天ペイ |  d払い d払い |  au PAY au PAY |  メルペイ メルペイ |  WeChat Pay WeChat Pay |  Alipay Alipay |

| stera pack |  | 1.98%~2.70% | 1.98%~2.70% | 2.48%~3.24% | 2.48%~3.24% | 2.48%~3.24% | 3.24% | 3.24% | 3.24% | 3.24% | 3.24% | 3.24% | 3.24% | 3.24% | 3.24% | 3.24% | 3.24% | 3.24% | 3.24% | 3.24% |

| Square決済 |  | 2.50%~3.25% 4.00%~4.75%※ | 2.50%~3.25% 4.00%~4.75%※ | 2.50%~3.25% 4.00%~4.75%※ | 2.50%~3.25% 4.00%~4.75%※ | 2.50%~3.25% 4.00%~4.75%※ | 3.25% 4.75%※ | 3.25% | 3.25% | 3.25% | 非対応 | 非対応 | 非対応 | 3.25% | 3.25% | 3.25% | 3.25% | 3.25% | 3.25% | 3.25% |

| スマレジ・PAYGATE |  | 1.98%~2.90% | 1.98%~2.90% | 2.48%~3.24% | 2.48%~3.24% | 2.48%~3.24% | 2.90%~ | 3.24% | 3.24% | 3.24% | 3.24% | 3.24% | 3.24% | 2.00%~ | 2.00%~ | 2.00%~ | 2.00%~ | 2.00%~ | 2.00%~ | 2.00%~ |

| STORES決済 |  | 1.98%~3.24% | 1.98%~3.24% | 2.38%~3.24% | 2.38%~3.24% | 2.38%~3.24% | 非対応 | 1.98% | 3.24% | 3.24% | 非対応 | 非対応 | 非対応 | 3.24% | 3.24% | 3.24% | 3.24% | 3.24% | 3.24% | 非対応 |

| JMS |  | 2.48%~3.24% | 2.48%~3.24% | 2.48%~3.24% | 2.48%~3.24% | 2.48%~3.24% | 2.48%~3.24% | 3.24% | 3.24% | 3.24% | 3.24% | 3.24% | 3.24% | 3.24% | 3.24% | 3.24% | 3.24% | 3.24% | 3.24% | 3.24% |

| PayCAS Mobile |  | 2.20%~2.80% | 2.20%~2.48% | 2.48%~3.24% | 2.48%~3.24% | 2.48%~3.24% | 3.24% | 3.24% +月1,020円 | 3.24% +月1,020円 | 3.56% +月1,020円 | 3.24% +月1,020円 | 3.24% +月1,020円 | 3.24% +月1,020円 | 1.98%~2.80% | 3.24% | 3.24% | 3.24% | 3.24% | 3.24% | 3.24% |

| Airペイ |  | 2.48%~3.24% | 2.48%~3.24% | 2.48%~3.24% | 2.48%~3.24% | 2.48%~3.24% | 3.24% | 3.24% | 3.24% | 3.24% | 非対応 | 非対応 | 非対応 | 3.24% | 3.24% | 3.24% | 3.24% | 3.24% | 3.24% | 3.24% |

QRコード決済サービスの決済手数料を一覧で比較

また、QRコード決済だけを導入したい方におすすめのサービスの決済手数料を一覧で比較します。

| 決済サービス | イメージ | 初期費用 | 月額費用 | 決済手数料 | 入金サイクル | 入金手数料 |

| PayPay 無料プラン |  | 無料 | 無料 | 1.98% | ・月末締め翌日 ※PayPay銀行 ・月末締め翌々営業日 ※その他金融機関 ・早期振込サービス | 月1回無料 早期振込サービス: 0.38%+ PayPay銀行:20円 その他金融機関:200円 |

| PayPay マイストア ライトプラン |  | 無料 | 1,980円 | 1.60% | ・月末締め翌日 ※PayPay銀行 ・月末締め翌々営業日 ※その他金融機関 ・早期振込サービス | 月1回無料 早期振込サービス: 0.38%+ PayPay銀行:20円 その他金融機関:200円 |

| 楽天ペイ |  | 無料 | 無料 | 2.95%~ 新規加盟店は2.20%~ | ・毎日 (翌日入金) ※楽天銀行 ・月1回 (末日締め翌月25日入金) ※その他銀行 | 楽天銀行:無料 その他銀行:330円/回 |

| Cloud Pay Neo (クラウドペイネオ) | 問合せ | 問合せ | 個別見積り | ・月1回入金 (月末締め / 翌月末入金) ・月2回入金 (15日締め・月末締め / 当月末入金・翌月15日入金) | 問合せ | |

| d払い (メルペイ) |  | 無料 | 無料 | 2.6% (メルペイとの 共通QRコードの場合) | ・月1回 ・月2回 (1~15日分:当月25日入金 16~末日分:翌月10日入金) | 無料(1万円以上) 1万円未満の場合:200円 |

| au Pay |  | 無料 | 無料 | 2.6% | ・月1回 ・月2回 (1~15日分:翌月15日入金 16~末日分:翌月末入金) ・早期振込サービス | 無料(1万円以上) 早期振込サービス: 210円 |

キャッシュレス決済の手数料が安いおすすめサービス8選を一覧で比較

各決済端末の詳細なサービス内容を比較して、気になるサービスに問合せをしてみましょう。

stera pack

- 【初期費用0円】多様な決済に1台で対応できる、パナソニック製のオールインワン端末

- 決済・タブレット・プリンタを端末1台に統合。お店のレジ周りがすっきりスマートに。

- 【決済手数料率1.98%~(※1)】で個人事業主にもおすすめ!月額費用も初年度0円(※2)

- 【24時間365日ヘルプデスク】や、端末の【修理交換無料(※3)】 充実したサポート体制

- クーポン配信やスタンプカード機能が使える【販促アプリ】も付帯

stera packは三井住友カード・GMO・VISAといった大手金融・決済企業が提供する、手数料1.98%~・QRコード/電子マネー/クレジットなど30種以上の決済手法に対応した初期0円のオールインワン決済端末です。

| プラン | スモールビジネス | スタンダード |

|---|---|---|

| 初期費用 | 0円 | 0円 |

| 月額費用 | 初年度:0円 ※無料 2年目以降: 3,300円(税込) / 端末1台 または、条件※2達成で永年無料 | 初年度:0円 ※無料 2年目以降: 3,300円(税込) / 端末1台 または、条件※2達成で永年無料 |

| 手数料 | 1.98%~ ※1 | 2.70%~ |

| 入金サイクル | 毎日締め(2営業日後払い)※4 月6回締め(2営業日後払い) 月2回締め(2 営業日後払い) 月2回締め(15日後払い) | スモールプランと同様 |

| 対応決済 | ・クレジットカード ・電子マネー ・QRコード | スモールプランと同様 |

| 初期費用 | 0円 |

|---|---|

| 月額費用 | 初年度:0円 ※無料 2年目以降: 3,300円(税込) / 端末1台 または、条件※2達成で永年無料 |

| 手数料 | 1.98%~ ※1 |

| 入金サイクル | 毎日締め(2営業日後払い)※4 月6回締め(2営業日後払い) 月2回締め(2 営業日後払い) 月2回締め(15日後払い) |

| 対応決済 | ・クレジットカード ・電子マネー ・QRコード |

※2:2年目以降、直近1年間の累計キャッシュレス売上が3,000万円以上の場合サービス利用料は永年無料でご利用いただけます。

※3:加盟店様の故意・過失がない場合に限ります。

※4:「毎日締め2営業日後払い」は新規お申し込み時に選択できません。ご希望の方はホームページから詳細をご確認ください。

Squareターミナル

- 月額・解約・振込手数料0円・資金調達も可能※条件あり

- QRコード/電子マネー/クレジット/タッチ決済対応でインバウンドにも強い

- レシートプリンタ一体型/周辺機器不要で初期費用が安い

- 持ち運び可能でレジ横以外の座席・屋外・移動販売決済にも

- 開封後も30日以内返品OK・個人もおすすめ最短即時入金&即日利用開始

Square Terminal(スクエアターミナル)はレシートプリンターが一体となった、暗証番号入力も可能なオールインワン決済端末です。

クレジットカード・QRコード・電子マネー・タッチ決済など様々な支払いに対応しています。1日充電が持つためテーブル決済や屋外決済にもおすすめで、タッチパネルでPOSレジの操作や、電子レシートの送付も可能です。

月額・初期費用が0円表記の他社様のサービスはありますが、実際は端末代金に加えてレシートプリンター・スマホやタブレットなどの周辺機器が必要なため別途導入費用が発生する場合もあります。

| 初期費用 | 0円 端末費用(39,980円)のみ ※30日返品可能 |

|---|---|

| 月額費用 | 0円 |

| 手数料 | クレジットカード:2.5%~3.25% ※海外発行カードの場合:4%~4.75% 振込手数料:0円 払い戻し手数料:0円 解約費用:0円 |

| 対応決済 | ICカード・電子マネー タッチ決済・クレジット QRコード決済 ※中国圏で主力のブランドにも対応 |

| 特徴 | 屋外決済/移動販売 最短即時入金 無料でPOSレジ/在庫管理 請求書発行/継続課金 |

| 初期費用 | 0円 端末費用(39,980円)のみ ※30日返品可能 |

|---|---|

| 月額費用 | 0円 |

| 手数料 | クレジットカード:2.5%~3.25% ※海外発行カードの場合:4%~4.75% 振込手数料:0円 払い戻し手数料:0円 解約費用:0円 |

| 対応決済 | ICカード・電子マネー タッチ決済・クレジット QRコード決済 ※中国圏で主力のブランドにも対応 |

| 特徴 | 屋外決済/移動販売 最短即時入金 無料でPOSレジ/在庫管理 請求書発行/継続課金 |

Square リーダー

- QRコード/電子マネー/クレジット/タッチ決済対応でインバウンド対策にもおすすめ

- 最短即時入金で個人事業主にもおすすめ・30日返金OK

- 案内を受け取った加盟店は最短翌日入金の資金調達利用も可能

- 月額0円・振込・販売手数料0円/手のひらサイズのコンパクトな決済端末

- 1アカウントで無料ネットショップ・POSレジ・Web請求書も利用可能

Square Reader(スクエアリーダー)は月額0円でスマホ・タブレットに接続するだけで簡単に利用可能なマルチ決済端末です。EMVおよびPCI準拠の基準をクリアしているのでセキュリティ面も安心です。

振込手数料0円・月額・解約費用など面倒な費用は全て無料。明確でわかりやすい料金体系も特徴です。

最短即時入金が可能なため個人事業主でもキャッシュフロー観点でおすすめ、ICカード・タッチ決済など豊富な支払い方法にも対応し多くの顧客層を獲得ができます。

| 初期費用 | 0円 端末費用(4,980円)のみ 30日返品OK |

|---|---|

| 月額費用 | 0円 |

| 手数料 | 決済手数料:2.5%~3.25% ※海外発行カードの場合:4%~4.75% 振込手数料:0円 払い戻し手数料:0円 |

| 対応決済 | クレジットカード 電子マネー対応 QRコード※カメラ付きスマホ・タブレットと接続 中国圏で主力のブランドにも対応 |

| 連携システム | 無料POSレジ ネットショップ作成ソフト |

| 初期費用 | 0円 端末費用(4,980円)のみ 30日返品OK |

|---|---|

| 月額費用 | 0円 |

| 手数料 | 決済手数料:2.5%~3.25% ※海外発行カードの場合:4%~4.75% 振込手数料:0円 払い戻し手数料:0円 |

| 対応決済 | クレジットカード 電子マネー対応 QRコード※カメラ付きスマホ・タブレットと接続 中国圏で主力のブランドにも対応 |

| 連携システム | 無料POSレジ ネットショップ作成ソフト |

STORES 決済

- 決済手数料1.98%~!業界最安水準で導入できる!

- STORESのサービスがまとめて使える!(POSレジ・ECショップ・予約・モバイルオーダーなど)

- QRコード・電子マネー・クレジットカードなど、あらゆる決済手段に対応

- 持ち運べてスタイリッシュな決済端末

- 外部システム連携の複数可能

STORES 決済 は、個人事業主から複数店舗にもおすすめのサービスです。

スタンダードプランなら、業界最安水準の手数料1.98%〜、決済端末代金0円!

さらに決済だけではなくPOSレジや予約システムをはじめとしたSTORESのサービスが無料で使えちゃいます!

クレジットカードのタッチ決済はもちろん、iDやQUICPayなどの電子マネー、PayPayなどのQRコード決済まで、基本的な決済手段にバッチリ対応。オンラインの請求書決済もあります。

| プラン | スタンダードプラン | フリープラン |

|---|---|---|

| 初期費用 | 端末代金0円 | 端末費用27,720円 |

| 月額費用 | 3,300円 | 0円 |

| 手数料 | 1.98%〜 | 1.98%~ |

| 対応決済 | クレジットカード 電子マネー QRコード | クレジットカード 電子マネー QRコード |

| 付属サービス | 【すべての機能】 POSレジ ネットショップ 予約システム モバイルオーダー ※テーブルオーダーは別途利用料発生 | 【無料版機能のみ】 POSレジ ネットショップ 予約システム モバイルオーダー ※テーブルオーダーは別途利用料発生 |

| 初期費用 | 端末代金0円 |

|---|---|

| 月額費用 | 3,300円 |

| 手数料 | 1.98%〜 |

| 対応決済 | クレジットカード 電子マネー QRコード |

| 付属サービス | 【すべての機能】 POSレジ ネットショップ 予約システム モバイルオーダー ※テーブルオーダーは別途利用料発生 |

スマレジ・PAYGATE POS

- 今なら端末費用無料!端末代金39,600円→0円 / 決済手数料1.98%~

- クレカ/QR/電子マネー対応・プリンタ内蔵型のオールインワンで周辺機器不要

- テーブル決済/移動販売/デリバリー/イベントも可能・持ち運び式で個人おすすめ

- スマレジPOS連携で端末から金額入力で二度打ち不要/売上集計/レジ作業も1台で

- POS/在庫連携で飲食店以外の雑貨・アパレルなど小売業界もおすすめ

※キャンペーン内容は変更の場合があるため公式HPよりごお問合せください

スマレジ・PAYGATE POSは端末初期※0円でPOSレジメーカーのスマレジが提供するプリンタ内蔵型・タッチパネル操作が可能で、周辺機器が不要なオールインワン決済端末です。

POSレジ連携で端末から金額を直接入力・売上集計ができ、持ち運び式のため移動販売やテーブル・イベント・屋外決済も可能なため、個人事業主の方にもおすすめです。

| 初期費用 | ・端末費用

|

|---|---|

| 月額費用 | プレミアム3,300円 ※その他プランあり |

| 手数料 | 1.98%~ |

| 対応決済 | クレジット (VISA/Mastercard他) 対応電子マネー (ID/交通系IC/QUICPay他) QRコード (PayPay/楽天Pay/au PAY Wechat Pay/ALIPAY他) |

| 初期費用 | ・端末費用

|

|---|---|

| 月額費用 | プレミアム3,300円 ※その他プランあり |

| 手数料 | 1.98%~ |

| 対応決済 | クレジット (VISA/Mastercard他) 対応電子マネー (ID/交通系IC/QUICPay他) QRコード (PayPay/楽天Pay/au PAY Wechat Pay/ALIPAY他) |

JMSおまかせサービス Webプラン

- 手数料率が最安水準

- お店にあわせて選べる端末機、初期費用0円(無料)端末あり

- サポート体制充実(対面/電話)

- インバウンドにも対応できる71種類の決済ブランド

- POSレジとの連動も可能

JMSおまかせサービス Webプランは店舗の環境や利用シーンに合わせて端末機が選べる!初期費用0円(無料)端末もあり!

端末機を使う場所(レジ横・テーブル・店先 etc)、店舗のインターネット環境、利用しているPOSレジなど、それぞれの店舗の状況に合わせて端末機が選べます。

LTE通信機能がついた端末もあるため、インターネット環境が無い店舗やWi-Fiの電波が不安な場所でも使えます!

| 初期費用 | 0円 ※無料 0円の端末機あり |

|---|---|

| 月額費用 | 0円 ※無料 |

| 手数料 | 2.48%~ ※JMS中小企業応援 プログラム対象の場合 |

| 特徴 | ・VEGA3000 決済から売上票印字までオールインワン |

| 初期費用 | 0円 ※無料 0円の端末機あり |

|---|---|

| 月額費用 | 0円 ※無料 |

| 手数料 | 2.48%~ ※JMS中小企業応援 プログラム対象の場合 |

| 特徴 | ・VEGA3000 決済から売上票印字までオールインワン |

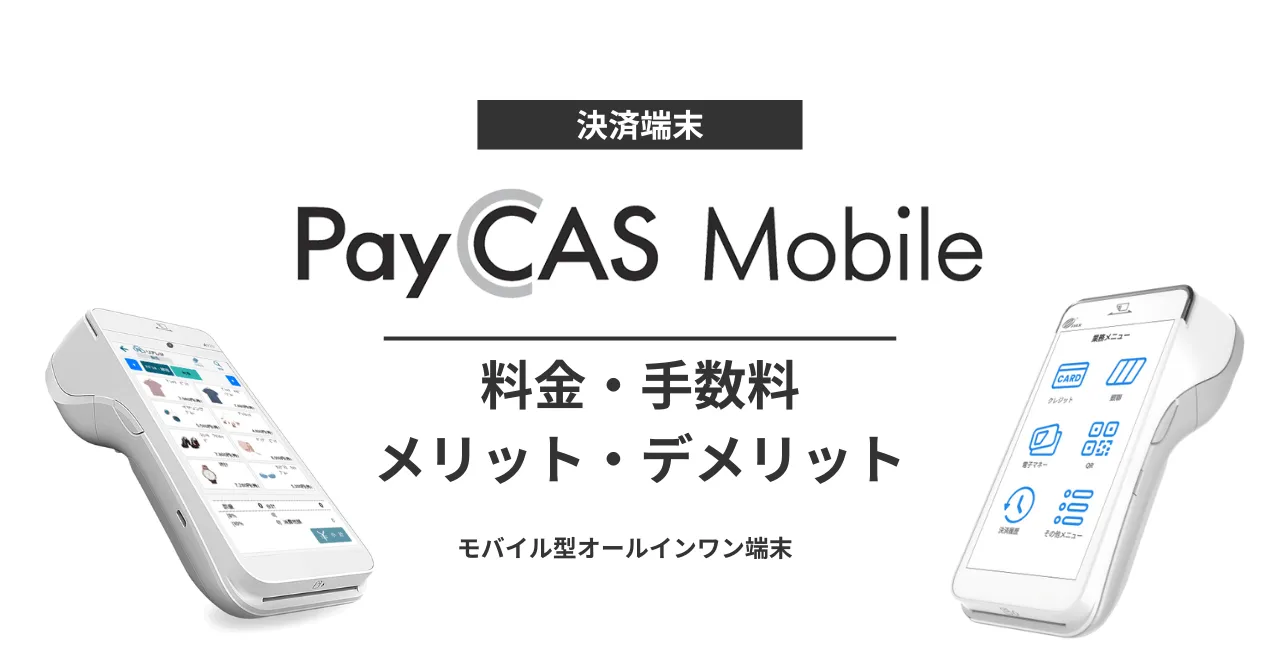

PayCAS Mobile

- 端末1台で、クレジット・QRコード・電子マネーに対応可能なマルチ決済端末

- 特別セットプランでお得に 端末0円/月額費用1,980円~/決済手数料2.48%~

- 大画面タッチパネルだからスマホ感覚で操作ができる

- SIM対応・大容量バッテリー搭載でどこでも持ち運び決済可能

- POS・モバイルオーダー・勤怠管理などの業務アプリ搭載可能

PayCAS Mobileは、クレジット・電子マネー・QRコード決済など、さまざまな決済に1台で対応可能なマルチ決済端末です。 決済方法ごとに端末を使い分ける必要がないため、店舗オペレーションがスムーズになります。端末はコンパクトサイズの上プリンターも内蔵されているため、複数の機器を置く必要がなく、レジ周りの省スペース化にも有効です。

| 初期費用 | 無料(端末無料) |

|---|---|

| 月額費用 | 1,980円(税別) ~ |

| 手数料 | 2.48%~ |

| 対応決済 | QRコード決済 クレジット タッチ決済 電子マネー 交通系電子マネー |

| 特徴 | コードレス端末 プリンター内蔵 業務アプリ連動可能 |

| 初期費用 | 無料(端末無料) |

|---|---|

| 月額費用 | 1,980円(税別) ~ |

| 手数料 | 2.48%~ |

| 対応決済 | QRコード決済 クレジット タッチ決済 電子マネー 交通系電子マネー |

| 特徴 | コードレス端末 プリンター内蔵 業務アプリ連動可能 |

Airペイ

- 初期費用&月額固定費0円・iPadとカードリーダーの無償貸与キャンペーン実施中

- QRコード/電子マネー/クレジット/タッチ決済など36種以上の支払いに対応

- 個人/小規模店舗おすすめ振込手数料0円/月に最大6回入金でキャッシュフロー安定

- 持ち運びも可能で移動販売/屋外&テーブル決済/決済手数料は業界最安水準

- 無料POSレジアプリ”Airレジ”インストールで注文~売上管理もひとつで完結

※キャンペーン条件を必ずご確認ください。詳しくはこちら。

Airペイ(エアペイ)は初期費用/月額固定費0円で利用開始ができQRコード/電子マネーなど36種以上の決済に対応したマルチ決済端末で、振込手数料0円/月に最大6回入金と個人や小規模店舗におすすめです。

| 初期費用 | 0円 ※無料 |

|---|---|

| 月額費用 | 0円 ※無料 |

| 手数料 | クレジットカード:2.48%~ 電子マネー:3.24% QRコード:3.24% ※COIN+は1.08% |

| 対応決済 | ■クレジット VISA/Mastercard/American Express/JCB/Diner/Discover ■電子マネー 交通系ICカード/ID/Apple Pay/Quic Pay ■QR決済 d払/PayPay/LINE Pay/au Pay/WeChat Pay/union Pay/Ali Pay |

| 初期費用 | 0円 ※無料 |

|---|---|

| 月額費用 | 0円 ※無料 |

| 手数料 | クレジットカード:2.48%~ 電子マネー:3.24% QRコード:3.24% ※COIN+は1.08% |

| 対応決済 | ■クレジット VISA/Mastercard/American Express/JCB/Diner/Discover ■電子マネー 交通系ICカード/ID/Apple Pay/Quic Pay ■QR決済 d払/PayPay/LINE Pay/au Pay/WeChat Pay/union Pay/Ali Pay |

楽天ペイ ターミナル

_01hxrgg5tntt07p3b4svyppy0m_20240513-081828.499454.png)

- 楽天ペイアプリは顧客満足度No.1(QRコード決済業種主要6指標全てで1位)

- QRコード決済利用者&楽天ペイユーザー増加中

- 様々な決済方法を一度に導入可能!さらに決済手数料2.00%~!

- 新規楽天ポイントカードパートナー初期費用・月額費用0円キャンペーン中 !

- 別途のプリンター接続不要!スムーズにレシートをお渡しすることが可能!

| プラン | スタンダードプラン | ライトプラン |

|---|---|---|

| 初期費用 | 0円 端末費用:34,800円 ※キャンペーンで0円 キャンペーンの条件をHPで確認 | 0円 端末費用:34,800円 ※キャンペーンで0円 キャンペーンの条件はHPで確認 |

| 月額費用 | 2,200円 | 0円※無料 |

| 手数料 | 2.00%~(税抜) | 2.254%~(税抜) |

| 特徴 | レシートプリンター内蔵 モバイル通信(4G LTE)・Wi-Fi対応 楽天ポイントパートナー加盟可 | 上記と同様 |

| 初期費用 | 0円 端末費用:34,800円 ※キャンペーンで0円 キャンペーンの条件をHPで確認 |

|---|---|

| 月額費用 | 2,200円 |

| 手数料 | 2.00%~(税抜) |

| 特徴 | レシートプリンター内蔵 モバイル通信(4G LTE)・Wi-Fi対応 楽天ポイントパートナー加盟可 |

キャッシュレス決済の手数料が安いスマホアプリ3選比較

スマホにアプリを入れることでクレジットカードのタッチ決済やスマホでのクレカのタッチ決済の支払いを受付ができるようになるおすすめのアプリを紹介します。

| 決済アプリ | 決済イメージ | 初期費用 | 月額費用 | 決済手数料 | 入金サイクル | 振込手数料 | 審査期間 | POSレジ機能 | レシート発行 | 決済上限 | 対応カードブランド | 電子マネー決済 | QRコード決済 |

| stera tap |  | 0円 | 0円 | 1.98%~ | 毎日締め(2営業日後払い)※ 月6回締め(2営業日後払い) 月2回締め(2 営業日後払い) 月2回締め(15日後払い) ※新規申込時選択不可 | 三井住友銀行口座:無料 その他銀行口座:220円(税込) | iPhone:最短15分 Android:5営業 | お問い合わせ | メール送信 | お問い合わせ | Visa Mastercard AMEX JCB | 不可 ※決済端末が必要 | お問い合わせ |

| Square(スマホでタッチ決済) |  | 0円 | 0円 | 2.50%~ | 最短即時 | 無料 | 最短15分 | あり | メール送信 SMS送信 プリンター対応 | なし |

Visa Mastercard AMEX JCB Diners Club Discover | 不可 ※決済端末が必要 |

PayPay 楽天ペイ d払い au PAY メルペイ Alipay+ WeChat Pay |

| Airペイ タッチ |  | 0円 | 0円 | 2.48%~3.24% | 最短月6回 | 無料 | 最短15分 | あり ※Airレジとの連携可 | メール送信 |

15,000円まで(物理カードの場合) 実質なし (デジタルウォレット) | Visa Mastercard AMEX JCB | 不可 ※決済端末が必要 |

PayPay 楽天ペイ d払い auPAY (AirペイQR利用) |

stera tap

- 最短15分で利用開始可能、お手軽に利用可能(iphoneの場合)

- 手数料率が低い 決済手数料率は、1.98%~※注釈は解説ページに記載

- あなたのスマホが決済端末に、決済端末の用意の必要無し

- 初期費用、振込手数料、無料

- iPhoneかAndroidで選択可能

| 初期費用 | 無料 ※端末はお手持ちのスマホで |

|---|---|

| 月額費用 | 0円※無料 |

| 手数料 | 1.98%~ ※新規契約の小規模事業者向けの手数料率です。その他条件があります。 |

| 初期費用 | 無料 ※端末はお手持ちのスマホで |

|---|---|

| 月額費用 | 0円※無料 |

| 手数料 | 1.98%~ ※新規契約の小規模事業者向けの手数料率です。その他条件があります。 |

Square スマホでタッチ決済

- 決済手数料2.5%~月額・振込/払戻し/チャージバック手数料が0円

- QRコード/電子マネー/クレジット/タッチ決済対応 ・店頭やイベントなど屋外も場所を問わず利用可能

- スマホ1つで簡単キャッシュレス・最短即時入金

- 案内を受け取った加盟店は最短翌日入金の資金調達利用も可能

- アカウント1つで無料POSレジ・ネットショップ・事前決済・継続課金を1つに

Square(スクエア)は初期・月額費用が無料に加え各種手数料も0円で、簡単に始められて・店舗負担の少ないお得なキャッシュレス決済です。

スマホが決済端末になるためテーブル決済や移動販売の屋外決済など場所を問わず利用でき、利用者の多いPayPay・電子マネー・クレジットタッチ決済と幅広い決済に対応しています。

また、Squareは海外でも広く利用されているため外国人観光客にも安心感を与えられる上、中国圏で主流の決済ブランドにも対応している為ビジネスチャンスを逃すことないでしょう。

また個人事業主や小規模事業者にもおすすめなポイントとしてはキャッシュフローの安定で重要となる入金の早さで、業界最短の最短即時入金・振込手数料0円・月額・解約費用など面倒な費用は全て無料。

| 初期費用 | 0円 ※無料 端末費用0円 ※30日返品OK |

|---|---|

| 月額費用 | 0円 ※無料 |

| 手数料 | 決済手数料:2.5%~3.25% ※海外発行カードの場合:4%~4.75% 振込・払戻し手数料:無料 |

| 内容 | POSレジアプリは無料で利用可 中国圏主力決済ブランド対応 |

| 初期費用 | 0円 ※無料 端末費用0円 ※30日返品OK |

|---|---|

| 月額費用 | 0円 ※無料 |

| 手数料 | 決済手数料:2.5%~3.25% ※海外発行カードの場合:4%~4.75% 振込・払戻し手数料:無料 |

| 内容 | POSレジアプリは無料で利用可 中国圏主力決済ブランド対応 |

(ユニオンペイ)

Ariペイ タッチ

_01jm1xsmg0srryzx51wjs3ph94_20250214-094918.713032.png)

- 手数料:2.48%~

- 初期費用が無料で、手軽に始められる

- 導入サポートが充実

Airペイ タッチは、小規模店舗向けに設計されたシンプルで使いやすい決済アプリです。主要なクレジットカードブランドだけでなく、QRコード決済にも対応しており、幅広い顧客層に対応できます。

こんな人におすすめ

さまざまな決済手段を導入し、顧客満足度を向上させたい小規模店舗や個人事業主にピッタリのサービスです!

| 初期費用 | 0円 |

|---|---|

| 月額費用 | 0円 |

| 手数料 | 2.48%~3.24% |

| 初期費用 | 0円 |

|---|---|

| 月額費用 | 0円 |

| 手数料 | 2.48%~3.24% |

キャッシュレス決済の手数料が安いQRコード決済サービス5選比較

クレジットカードや電子マネーは不要で、QRコード決済だけを導入したい方におすすめのサービスを紹介します。

PayPay

PayPayは日本最大のQRコード決済サービスで、登録ユーザー数は6,500万人を超えており(2024年8月時点)圧倒的なシェアを誇ります。

最大のメリットは利用者数の多さです。業界最高レベルのユーザー数により、新規顧客の獲得効果が期待できます。また、手数料率も業界内で比較的安く設定されています。

個人事業主のPayPay導入に関する記事もご覧ください。

| プラン | 無料プラン | マイストアライトプラン |

| 初期費用 | 無料 | 無料 |

| 月額費用 | 無料 | 1,980円 |

| 決済手数料 | 1.98% | 1.60% |

| 入金サイクル | ・月末締め翌日 ※PayPay銀行 ・月末締め翌々営業日 ※その他金融機関 ・早期振込サービス | ・月末締め翌日 ※PayPay銀行 ・月末締め翌々営業日 ※その他金融機関 ・早期振込サービス |

| 入金手数料 | 月1回無料 早期振込サービス: 0.38%+ PayPay銀行:20円 その他金融機関:200円 | 月1回無料 早期振込サービス: 0.38%+ PayPay銀行:20円 その他金融機関:200円 |

楽天ペイ

楽天ペイは楽天経済圏との連携が強みのQRコード決済サービスです。楽天市場で獲得したポイントを使えることから、楽天ユーザーの集客に効果的です。

楽天ポイントとの連携により、楽天ユーザーの囲い込み効果が期待できます。また、楽天の各種サービスとの連携により、総合的なマーケティング戦略を展開しやすい点も魅力です。

| 決済サービス | 楽天ペイ |

| 初期費用 | 無料 |

| 月額費用 | 無料 |

| 決済手数料 | 2.95%~ 新規加盟店は2.20%~ |

| 入金サイクル | ・毎日 (翌日入金) ※楽天銀行 ・月1回 (末日締め翌月25日入金) ※その他銀行 |

| 入金手数料 | 楽天銀行:無料 その他銀行:330円/回 |

Cloud Pay Neo

Cloud Pay Neo(クラウドペイネオ)は、決済端末が不要な「端末レス型」キャッシュレス決済サービスです。

消費者のスマホだけで利用でき、QRコードを読み取るだけでクレジットカード・PayPay・d払い・au PAY・Apple Pay/Google Payなど多様な決済手段に対応。

訪問販売・イベント・災害対策時でも端末を持ち運ぶ必要がなく、トラブルリスクも低減できます。定期課金や一括決済案内などの機能も備え、業種やシーンに応じた柔軟な導入が可能です。

| 決済サービス | Cloud Pay Neo(クラウドペイネオ) |

| 初期費用 | お問合せ |

| 月額費用 | お問合せ |

| 決済手数料 | 個別見積 |

| 入金サイクル | 月1回入金(月末締め / 翌月末入金) 月2回入金(15日締め・月末締め / 当月末入金・翌月15日入金) |

| 入金手数料 | お問合せ |

au PAY

au PAYはKDDIが運営するQRコード決済サービスで、Pontaポイントとの連携が特徴です。au回線契約ユーザーはもちろん、auユーザー以外の利用者を含めて2024年11月時点で会員数は3,600万人を超えます。

入金手数料が完全無料な点が大きなメリットです。また、Pontaポイントとの連携により、既存のPonta利用者の集客効果も期待できます。

| 決済サービス | au Pay |

| 初期費用 | 無料 |

| 月額費用 | 無料 |

| 決済手数料 | 2.60% |

| 入金サイクル | ・月1回 ・月2回 (1~15日分:翌月15日入金 16~末日分:翌月末入金) ・早期振込サービス |

| 入金手数料 | 無料(1万円以上) 早期振込サービス: 210円 |

d払い・メルペイ

d払いとメルペイは共通のQRコードで利用できるサービスです。d払いは、NTTドコモが提供するQRコード決済サービスです。Docomoの回線を契約していなくても、d払いのみが登録できます。

2023年12月から最大6カ月間の決済手数料無料キャンペーンを実施しており、期間限定で手数料負担を軽減できます。

一つのQRコードでd払いとメルペイの両方に対応できるため、より多くの顧客層をカバーできます。特にメルカリユーザーの集客効果が期待できます。

| 決済サービス | d払い(メルペイ) |

| 初期費用 | 無料 |

| 月額費用 | 無料 |

| 決済手数料 | 2.6% (メルペイとの 共通QRコードの場合) |

| 入金サイクル | ・月1回 ・月2回 (1~15日分:当月25日入金 16~末日分:翌月10日入金) |

| 入金手数料 | 無料(1万円以上) 1万円未満の場合:200円 |

詳細はこちら:https://service.smt.docomo.ne.jp/keitai_payment/corporation/shop.html

その他のQRコード決済サービス

主要サービス以外にも、FamiPayなどの特色あるサービスがあります。FamiPayの導入費用は無料です。決済手数料は、JPQR(QRコード決済の統一規格)を利用する場合は2.94%での利用が可能ですが、2023年12月で申込みが終了しました。

FamiPayの最大の特徴は、年間50億人以上の延べ人数が利用するファミリーマートの顧客を呼べる点にあります。ファミリーマートとの連携によるマーケティング効果を期待する事業者には有力な選択肢となります。

Alipay+やWeChat Payなどのインバウンド向けサービスも重要です。これらのサービスは中国からの観光客をターゲットとする店舗には欠かせない決済手段となっています。

キャッシュレス決済の手数料をできるだけ安く抑える方法

キャッシュレス決済の手数料は、選び方次第で大きく差が出ます。「どこを比較すれば安くなるのか」を理解しておくことが重要です。ここでは、手数料負担を軽くするために意識したいポイントを解説します。

決済事業者と直接契約するより、手数料をまとめて管理できる決済代行会社を選ぶ

クレジットカード会社やQRコード決済事業者と個別に契約すると、それぞれ契約手続きや手数料管理が必要になります。決済代行会社を利用すれば、複数の決済方法を一括で導入でき、管理の手間も減らせます。結果的に手数料条件が有利になるケースも多いのが特徴です。

自分の客層に合った「手数料が低い決済方法」だけを導入する

すべてのキャッシュレス決済を導入しても、実際に使われなければ意味がありません。客層によっては、クレジットカードよりQRコード決済の利用が多い場合もあります。利用頻度が高く、手数料の低い決済方法を優先することが重要です。

決済手数料が下がるキャンペーン・期間限定プランを活用する

決済事業者や決済代行会社では、導入時限定で手数料が優遇されるキャンペーンを実施していることがあります。通常より低い手数料で始められるため、導入タイミングによっては大きな差が出ます。申し込み前にキャンペーンの有無を必ず確認しましょう。

1社だけで決めず、必ず複数社の手数料を比較する

キャッシュレス決済の手数料は、事業者ごとに条件が異なります。1社だけを見て決めてしまうと、相場より高い手数料を支払うことになりかねません。必ず複数社を比較してから選ぶことが基本です。

売上実績が出てきたら決済手数料の引き下げを相談する

継続的に一定の売上が出てきた場合、決済事業者によっては手数料の見直しに応じてくれることがあります。特に決済件数が多い事業者は交渉の余地があります。「言わなければ下がらない」と考えて相談してみることが大切です。

キャッシュレス決済導入時に使える補助金・支援制度を確認する

キャッシュレス決済の導入には、端末費用など初期コストがかかる場合があります。国や自治体の補助金・支援制度を活用できれば、実質的な負担を軽減できます。導入前に利用できる制度がないか必ず確認しましょう。

キャッシュレス決済の手数料の注意点

キャッシュレス決済の手数料は、表面上の数字だけを見て判断すると失敗しやすいポイントもあります。事前に注意点を理解しておくことが大切です。

決済手数料以外に初期費用・月額費用・入金手数料がかかる

決済手数料が安く見えても、端末代や月額料金、入金時の手数料が別途かかるケースがあります。これらを含めて考えないと、トータルコストが高くなることもあります。必ずすべての費用を含めた総額で比較しましょう。

| 費用の種類 | 金額相場 | 概要 |

| 初期費用 (端末費用など) | 無料~5万円 | アカウント開設費用 決済端末の購入費 |

| 月額料金 | 無料~8,000円 | 決済サービス・システムの月額利用料 |

| トランザクション費用 | 数円~数十円/1件 | 決済代行会社が決済データ処理の費用 ※決済ごとに発生 |

| 振込手数料 | 無料~数百円/1回 | 売上をお店の口座に振り込むときの手数料 |

| 取り消し手数料 | 無料~5円程度/1件 | 返品などで後から決済処理を取り消す手数料 |

キャッシュレス決済の手数料をお客さんに上乗せ請求することはできない

キャッシュレス決済では、決済手数料を理由に商品価格へ上乗せ請求することは原則できません。規約違反になる可能性もあります。手数料は事業者側のコストとして考える必要があります。

キャッシュレス決済の手数料を払って導入する3つのメリット

1. お客さんが増えて売上がアップ

キャッシュレス決済を導入すると、現金を持っていないお客さんを逃さずに済みます。「現金がないから今度にしよう」と帰ってしまうお客さんを防げるのです。また、現金では支払えない、高額決済も増えます。

また、日本政府観光局の調査によると、2024年の訪日外国人観光客数は前年同期比で大幅増となっており、海外からのお客さんも取り込めます。外国人観光客の多くは現金を持たず、カードやスマホ決済を使いたがるためです。また、ORENDの独自調査でも27%の方が導入したことによる売上アップを実感しています。

2. レジ作業が楽になって時間短縮

経済産業省の調査では、キャッシュレス決済により会計時間が35%も短縮されることが分かっています。

お釣りを計算する必要がなく、お釣りを間違える心配もありません。レジ締めの時間も大幅に短縮され、スタッフの負担が軽くなります。現金を数える手間がなくなり、レジの前で行列ができることも少なくなります。また、ORENDの独自調査でも39%の方が業務効率化を実感しています。

3. 現金管理の負担から解放される

キャッシュレス決済を導入すると、現金の管理に関わる様々な負担やリスクが軽くなります。両替のために銀行に行く必要がなくなり、レジの現金を数えて金庫に保管する作業も不要になります。

現金の盗難や紛失のリスクも大幅に減らせます。深夜営業の店舗では特に、現金を狙った強盗への不安も軽減されます。また、お釣りの計算ミスや渡し間違いもなくなるため、レジの収支が合わないトラブルも防げます。

キャッシュレス決済の手数料に関するよくある質問

Q: 返金時の手数料はどうなる?

A: サービスによって扱いが異なります。

一般的に、返金処理を行った際の決済手数料の扱いは決済サービスによって異なります。手数料が返金されるサービスもあれば、決済時の手数料は返金されないサービスもあります。返品や返金が多い業種では、契約前に必ずこの点を確認しておくことが重要です

Q: 決済手数料に消費税はかかる?

A: 決済方法や契約形態によって課税・非課税が分かれます。

決済手数料への消費税は以下のように分類されます:

非課税となるもの:

- クレジットカード(金銭債権の譲渡とみなされるため)

- 後払い式電子マネー(QUICPay、iDなど)

課税となるもの:

- 前払い式電子マネー(Suica、PASMO、WAON、nanacoなど事前にチャージするタイプ)

- QRコード決済(PayPay、楽天ペイなど前払い方式)

電子マネーは前払い方式か後払い方式かにより決済手数料の消費税の扱いが決まります。前払い式は現金と同じような性質を持つため課税対象、後払い式はクレジットカードと同様に債権譲渡とみなされるため、非課税となります。

また、決済代行会社を通す場合と直接契約の場合でも扱いが変わるため、経理処理の際は契約書や明細書で課税・非課税の区分を必ず確認しましょう。

Q: 契約後に手数料が値上げされることはある?

A: あり得ますが、事前通知が義務付けられています。

多くのサービスでは手数料変更の30〜60日前に書面で通知、変更に同意できない場合は解約可能、一方的な大幅値上げは規約で制限といったルールがあります。ただし、契約時に手数料変更に関する条項を必ず確認しておくことが重要です。

Q: 審査に落ちた場合はどうすればいい?

A: 他のサービスに申し込むか、条件を改善して再申請しましょう。

審査に落ちた場合の対策として、他社サービスへの申込(審査基準は各社で異なる)、開業届の提出(まだの場合は税務署で手続き)、営業実績の蓄積(数ヶ月営業してから再申請)、必要書類の準備(不備がないよう再確認)があります。特にSquareは「実績のない事業者でも審査に通りやすい」とされています。

Q: 売上が少ない月でも最低手数料はかかる?

A: 決済手数料のみのサービスなら、売上がなければ手数料は0円です。

決済手数料は売上に比例するため売上0なら手数料0ですが、月額費用や端末レンタル料は売上に関係なく固定で発生します。月額費用があるサービスは、売上が少ない月でも固定費がかかるため注意が必要です。

まとめ

2024年のキャッシュレス決済比率は42.8%に達しており、もはやキャッシュレス対応は必須といえる状況です。手数料を理由に導入を見送ることで、大きな売上を逃している可能性もあります。

キャッシュレス決済の導入は、手数料というコストを払ってでも得られるメリットが十分にあります。

導入を決定する前に、年間の手数料・月額費用を計算した総費用の試算、必要書類と審査期間の確認、電話サポートと故障時対応の確認、最低利用期間と解約条件の確認を必ず行いましょう。

適切なサービスを選択することで、売上向上と業務効率化の両方を実現できるはずです。

まずは気になるサービスの資料請求や問い合わせから始めて、あなたのお店に最適なキャッシュレス決済サービスを見つけてください。

_20251125-061337.038728.png)

_01kafptjt146f345r05aef9zsb_20251120-040211.897414.png)