個人事業主でもPayPayは導入できる!

PayPayは個人事業主でも導入可能です。本人確認書類と店舗写真を提出すれば、店舗でPayPay決済を利用できます。法人でなくても申し込みできるため、小規模店舗や開業直後の事業者でも導入しやすいのが特徴です。

個人利用と個人事業利用の違い

PayPayには「個人利用」と「個人事業利用」があり、用途と目的が異なります。違いは以下のとおりです。

| 項目 | 内容 |

| 個人利用 | 店舗での支払いや、個人間での送金を行うための利用 |

| 個人事業利用 | 商品・サービスを提供し、顧客から代金を受け取るための利用 |

なお、PayPay加盟店が決済時に個人間送金機能を利用することは規約で禁止されています。事業としてPayPayを利用する場合は、必ず加盟店向けの決済機能を利用しましょう。

個人事業主がPayPayを導入する3つのメリット

ここでは、個人事業主がPayPayを導入する主なメリットを解説します。

- 導入コストが低い

- 利用者数が圧倒的に多い

- 売上管理が楽になる

1. 導入コストが低い|初期費用ゼロでキャッシュレス決済を導入

個人事業主がキャッシュレス決済を導入する際、コスト面が大きなハードル になることがあります。例えば、クレジットカード決済端末を導入する場合、専用の決済端末の購入費用や初期設定費用がかかる ため、導入のハードルが高くなります。

しかし、PayPayは導入コストがほぼゼロ で済みます。スマホとQRコードがあれば決済を始められるため、専用端末の購入が不要 です。さらに、「制限プラン」なら月額料金が0円 なので、維持費の負担もありません。

| プラン名 | 月額利用料 | 決済手数料 |

| 通常プラン (制限プラン) | 0円 | 1.98% |

| ライトプラン | 1,980円 | 1.60% |

2. ユーザー数が多い|多くの顧客が使っているため集客効果が期待できる

PayPayは、日本国内で約7,000万人以上のユーザーを抱えている(2025/7/15時点) 大規模なキャッシュレス決済サービスです。多くの消費者がすでに利用しているため、「PayPayが使える店舗を選ぶ」という購買行動が増えている のが特徴です。

飲食店や小売店では、「PayPay決済でポイントが貯まる」「キャンペーンで還元がある」 という理由で、現金払いよりもPayPayを選ぶユーザーが多いです。特に、若年層(20代〜40代)やキャッシュレス決済を好む層がターゲットの場合、PayPayを導入することで集客力が向上 します。

3. 売上管理が楽になる|決済履歴がデータ化され、確定申告にも便利

個人事業主がPayPayを導入するもう一つの大きなメリットは、売上管理の負担が軽減される ことです。現金取引では、レジ締めや売上記録の管理が手作業で必要になり、計算ミスのリスクもある ため、経理業務に時間がかかります。

「PayPay for Business」という管理ツールを使えば、日別・月別の売上データを簡単に確認できる ので、売上分析や経営戦略の立案にも活用可能です。

また、PayPayの売上データは会計ソフト(マネーフォワードクラウド、freeeなど)と連携できるため、確定申告時の負担が大幅に軽減され、確定申告の手間も省けるメリットは非常に大きい です。

個人事業主が知っておくべきPayPay導入の4つのデメリット

PayPayは個人事業主にとって便利なキャッシュレス決済手段ですが、導入に際してはいくつかのデメリットもあります。手数料の負担、入金サイクルの遅さ、クレジットカード決済の制限、個人情報の公開リスク、他の決済手段との比較での弱点など、注意すべき点を把握し、適切な対策を講じることが重要です。

- 手数料とコストの負担

- 入金サイクルの遅さ

- 個人情報の公開リスク?

- PayPayだけではお客様の利便性をアップできない

1. PayPay導入で発生する手数料とコスト負担

PayPayは無料で導入できますが、決済手数料が発生します。売上の一定割合が手数料として差し引かれるため、利益率に影響を与える可能性があります。

| プラン名 | 月額利用料 | 決済手数料 |

| 通常プラン (制限プラン) | 0円 | 1.98% |

| マイストア ライトプラン | 1,980円 | 1.60% |

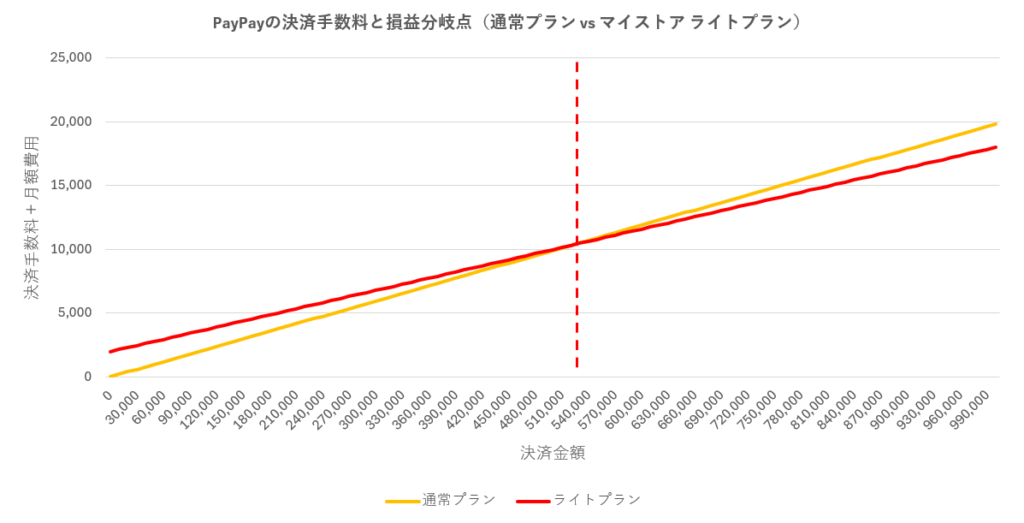

売上53万円以上ならマイストア ライトプランがお得

PayPayの手数料率を見ると、PayPayの売上が「53万円」を超えた時点で、マイストア ライトプランの方がコスト面で有利 になります。

| 売上 | 通常プラン手数料 | マイストア ライトプラン手数料 |

| 50万円 | 9,900円 | 9,980円 |

| 53万円 | 10,494円 | 10,460円 ← ここが損益分岐点 |

| 60万円 | 11,880円 | 11,580円 |

| 100万円 | 19,800円 | 17,980円 |

このように、PayPayの売上が「53万円以上」であれば、マイストア ライトプランに加入した方が手数料負担を軽減できる ため、売上規模を考慮してプランを選択することが重要です。

PayPayでの売上は、振込先銀行によって手数料が異なります。手数料を抑えたい場合は、PayPay銀行の口座開設がおすすめです。

| 振込先銀行 | 振込手数料 |

| PayPay銀行 | 0円 |

| その他の銀行 | 1回あたり200円(税別) |

2. 売上入金サイクルが遅い

どのキャッシュレス決済も同じですが、PayPayの入金は即日ではなく、決まったサイクルで振込が行われます。資金繰りが重要な個人事業主にとって、売上がすぐに手元に入らない点はデメリットとなる可能性があります。

| 振込先銀行 | 入金サイクル |

| PayPay銀行 | 最短翌日振込 (24時間・365日対応) |

| その他の銀行 | 月1回 (毎月20日締め・翌月末振込) または月3回 (10日・20日・月末締め・翌営業日振込) |

少しでも入金を早めたい場合は、PayPay銀行の口座開設をしましょう。また、手数料が発生しますが、早期振込サービスの活用もおすすめです。

3. PayPayは個人情報公開リスクがある?

個人事業主がPayPayを導入する際、店舗情報が公開される設定になっていると、自宅住所などの個人情報が第三者に閲覧されるリスクがあります。

PayPayアプリの「近くのお店」機能により、店舗情報が公開になることがあるため、プライバシーを守る対策が必要です。

以下の3つを確認しましょう。

- PayPay for Businessの管理画面で店舗情報の公開設定を確認し、必要に応じて非公開に変更

- 自宅を事業所としている場合、バーチャルオフィスやレンタルスペースの利用を検討

- 「個人名」ではなく「屋号」を登録し、プライバシーを守る

4. PayPayだけの導入では対応している決済手段が少ない

PayPayはQRコード決済に特化しており、電子マネー(Suica・PASMOなど)やクレジットカード決済と比べて、対応している決済手段が限られています。

例えば、stera packやSquareなどはクレジットカード・電子マネー・QRコード決済に対応していますが、PayPayはQRコード決済のみです。そのため、決済手段の多様性を求める店舗には不向きといえます。

対策として、楽天ペイやd払い、au PAYなどのQRコード決済も導入し、顧客の選択肢を増やしましょう。また、クレジットカード決済が必要な場合は「Square」や「stera pack」などの決済サービスを検討しましょう。

個人事業主がPayPay導入するときの必要書類

PayPayの加盟店審査をスムーズに通過するためには、必要な書類を事前に準備し、不備なく提出することが重要です。

- 本人確認書類(以下のいずれか1点)

- 運転免許証

- 在留カードまたは特別永住者証明書

- 個人番号カード(マイナンバーカード)

- 日本国パスポート+住所確認書類

- 各種健康保険証+住所確認書類

- 住所確認書類(以下のいずれか1点、発行から6カ月以内)

- 公共料金領収書(電気・ガス・水道など)

- 住民票記載事項証明書

- 住民票写し

- 店舗の外観・内観写真

- 外観: 店舗名と入り口がわかる全景写真。

- 内観: サービス内容がわかる全景写真。

✅ 事前準備のポイント

- 記入ミスを防ぐため、事業情報を正確に入力

- 本人確認書類の写真は鮮明に撮影し、不備なく提出

- 開業届を出していない場合、請求書や領収書など事業の証明になる書類を準備

- 店舗写真は「外観+内観」をセットで提出し、審査通過率を高める

必要書類の詳細については、PayPay公式サイトの「導入の流れ(実店舗決済)」ページをご参照ください。

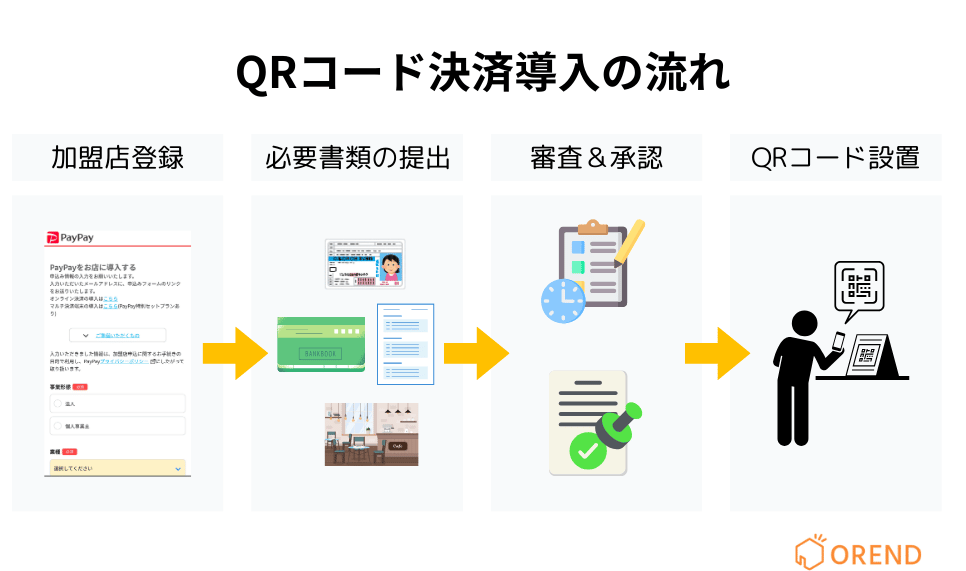

個人事業主のPayPay導入手順

PayPayは個人事業主でも簡単に導入できるキャッシュレス決済サービスですが、スムーズに利用を開始するためには適切な準備と手続きが必要です。

ここでは、PayPayの加盟店登録から決済の設定、活用までの流れを詳しく解説します。

PayPayの加盟店登録の6つのステップ

PayPayの加盟店登録は、オンラインで簡単に申し込み可能です。

登録には、事業情報や本人確認書類の提出が必要になるため、事前に準備を整えておくとスムーズに進みます。

- PayPay公式サイトの申し込みフォームにアクセス

→ PayPay加盟店申し込みページ - 事業情報を入力

- 事業形態の選択(個人事業主 or 法人)

- 屋号や事業名の記入(開業届を出していなくてもOK)

- 事業内容の入力(具体的に記載することで審査がスムーズ)

- 本人確認書類のアップロード

- 運転免許証・マイナンバーカード・パスポートなどの本人確認書類を提出

- 事業所の写真(外観・内観)をアップロード(実店舗がある場合)

- 銀行口座の登録

- PayPay銀行を指定すれば振込手数料が0円になるため、コスト削減に有利

- 他の銀行でも登録可能だが、振込手数料(1回200円)が発生

- 審査を待つ(通常1週間程度)

- 申し込み内容や業種によっては、追加書類の提出が求められる場合がある

- 審査完了後、「スターターキット」が届き、QRコード決済の準備が整う

- QRコードを店舗に設置し、PayPay決済スタート!

PayPayの審査は厳しい?個人事業主が審査を通過するコツ

PayPayを導入する際、個人事業主は審査を受ける必要があります。ここでは、審査基準や必要書類、そして審査を通過するためのポイントを詳しく解説します。

「必要書類の準備」と「正確な情報提供」でPayPayの審査は通る!

PayPayの審査基準と審査にかかる時間

PayPayの審査は、提供された情報や書類に基づいて行われます。 審査をスムーズに進めるためには、正確な情報提供と必要書類の提出が不可欠です。

- 事業内容: 提供するサービスや商品の内容が、PayPayの利用規約に適合しているかを確認します。

- 必要書類: 本人確認書類や店舗の写真など、所定の書類が揃っているかを確認します。

- 申請フォームの情報: 申請フォームに入力された情報が正確であるかを確認します。

審査にかかる時間は通常は、審査完了後、約1週間程度でスターターキットが届きます。

追加確認が必要な場合は、申請内容に不備や確認事項がある場合、審査に時間がかかることがあります。

開業届なし・確定申告なしでも審査は通るのか?

開業届を提出していない場合や確定申告をしていない場合でも、審査を通過することは可能です。 しかし、事業の実態を確認できる書類の提出が求められることがあります。

開業届なしの場合は事業の実態を証明する必要があります。そのため、事業を行っていることを示す書類(例えば、取引の契約書や請求書など)の提出が求められることがあります。

確定申告なしの場合は収入の証明が必要です。確定申告を行っていない場合でも、収入を証明する書類の提出が必要となることがあります。

PayPay審査で落ちる原因と対策

審査に通過しない主な原因と、その対策を以下にまとめます。

- 必要書類に不備がある:提出すべき書類が不足している、または内容に不備がある場合。

- 情報がフォームと書類で一致していない:申請フォームに入力した情報と提出書類の情報が一致しない場合。

- 事業内容が分からない:提供するサービスや商品の内容が不明確、またはPayPayの利用規約で禁止されている業種の場合。

こちらの問題が発生しないようにするためには以下の対策が必要です。

- 必要書類の準備: 以下の書類を事前に準備し、正確に提出することが重要です。

- 情報の正確な入力: 申請フォームには、氏名、住所、事業内容などの情報を正確に入力することが重要です。

- 事業内容の明確化: 提供するサービスや商品の内容を明確にし、必要に応じて補足説明を加えることで、審査担当者に事業の理解を促すことができます。

PayPay vs 楽天ペイ vs au PAY vs d払い|個人事業主にはどれがおすすめ?

キャッシュレス決済を導入する際、PayPayだけでなく、楽天ペイ・au PAY・d払いなどの他のQRコード決済サービスとの比較が重要になります。

それぞれの決済手段には手数料・利便性・導入コスト・対応可能な決済方法の違いがあります。

各決済サービスの特徴と違い

| サービス名 | ユーザー数 | 主な特徴 |

| PayPay | 約7,000万人 | QRコード決済のシェアNo.1 キャンペーンが豊富 |

| 楽天ペイ | 約2,500万人 | 楽天ポイントが貯まる 楽天市場と連携可能 |

| au PAY | 約3,500万人 | Pontaポイントが貯まる KDDIのサービスと相性が良い |

| d払い | 約3,800万人 | dポイントが貯まる コモ契約者向けの特典が多い |

PayPayは国内で最も利用者が多いQRコード決済サービスであり、導入することで幅広いユーザーに対応できるのが強みです。一方で、楽天ペイ・au PAY・d払いはそれぞれ独自のポイントプログラムと連携しており、特定のユーザー層に強みを持っています。

手数料・導入コストの比較

| 決済サービス | イメージ | 初期費用 | 月額費用 | 決済手数料 | 入金サイクル | 入金手数料 |

| PayPay 無料プラン |  | 無料 | 無料 | 1.98% | ・月末締め翌日 ※PayPay銀行 ・月末締め翌々営業日 ※その他金融機関 ・早期振込サービス | 月1回無料 早期振込サービス: 0.38%+ PayPay銀行:20円 その他金融機関:200円 |

| PayPay マイストア ライトプラン |  | 無料 | 1,980円 | 1.60% | ・月末締め翌日 ※PayPay銀行 ・月末締め翌々営業日 ※その他金融機関 ・早期振込サービス | 月1回無料 早期振込サービス: 0.38%+ PayPay銀行:20円 その他金融機関:200円 |

| 楽天ペイ |  | 無料 | 無料 | 2.95%~ 新規加盟店は2.20%~ | ・毎日 (翌日入金) ※楽天銀行 ・月1回 (末日締め翌月25日入金) ※その他銀行 | 楽天銀行:無料 その他銀行:330円/回 |

| Cloud Pay Neo (クラウドペイネオ) | 問合せ | 問合せ | 個別見積り | ・月1回入金 (月末締め / 翌月末入金) ・月2回入金 (15日締め・月末締め / 当月末入金・翌月15日入金) | 問合せ | |

| d払い (メルペイ) |  | 無料 | 無料 | 2.6% (メルペイとの 共通QRコードの場合) | ・月1回 ・月2回 (1~15日分:当月25日入金 16~末日分:翌月10日入金) | 無料(1万円以上) 1万円未満の場合:200円 |

| au Pay |  | 無料 | 無料 | 2.6% | ・月1回 ・月2回 (1~15日分:翌月15日入金 16~末日分:翌月末入金) ・早期振込サービス | 無料(1万円以上) 早期振込サービス: 210円 |

手数料が最も安いのはPayPayの「マイストア ライトプラン」(1.60%)であり、売上が53万円以上の事業者は、このプランを選ぶことで手数料負担を抑えられます。

どの決済サービスが個人事業主に最適か?

それぞれの決済がどんな個人事業主におすすめか紹介します。

✅ PayPayが向いている事業者

- ユーザー数が多く、できるだけ多くの顧客に対応したい店舗

- 手数料を最小限に抑えたい事業者

- QRコード決済を中心に運用したい場合

- PayPayのキャンペーンを活用して集客したい店舗

✅ 楽天ペイが向いている事業者

- 楽天市場と連携した販売を行っている事業者

- 楽天ポイントを活用したマーケティングを行いたい店舗

- クレジットカード決済も一緒に導入したい場合

✅ au PAYが向いている事業者

- Pontaポイントを活用した集客を狙いたい店舗

- KDDIのサービスを利用している事業者

- スマホ決済のオプションを増やしたい場合

✅ d払いが向いている事業者

- dポイントを重視する顧客層(ドコモ契約者)が多い店舗

- d払い加盟店向けのキャンペーンを活用したい場合

- QRコード決済の選択肢を増やしたい事業者

個人事業主がPayPayの導入で売上アップする4つの戦略

PayPayを導入した後は、単に決済手段として活用するだけでなく、売上を伸ばすための戦略を立てることが重要です。特に、特に以下のようなPayPayのクーポン・キャンペーン活用、リピーターの獲得、店舗の露出強化などを組み合わせることで、より大きな効果を期待できます。

| 機能名 | 概要 | 活用ポイント |

| PayPayクーポン | 店舗独自の割引クーポンを発行 | 「初回来店10%オフ」などの特典で新規顧客を獲得 |

| PayPayポイント還元キャンペーン | PayPayが実施するポイント還元施策 | キャンペーン期間に合わせた集客施策を実施 |

| スタンプカード機能 | 一定回数利用で特典を付与 | リピーター獲得に効果的 |

| 「近くのお店」掲載 | PayPayアプリ内で店舗が表示される | 無料で新規顧客の流入を増やせる |

特に「PayPayクーポン」や「スタンプカード機能」は、無料で利用できるため、個人事業主でも手軽に導入可能です。

ここでは、個人事業主がPayPayを活用して売上を伸ばすための具体的な方法を解説します。

1. PayPayクーポンやポイント還元を活用した集客

PayPayでは、店舗独自のクーポンを発行したり、PayPayが実施するキャンペーンを活用することで、集客を強化することが可能です。

✅ PayPayクーポンを活用する

PayPayの「マイストア ライトプラン」では、独自のクーポンを発行できる機能があり、「10%オフ」「100円引き」などの割引クーポンを提供することで、新規顧客の獲得やリピーターの増加を促すことができます。

クーポン活用のポイント

- ターゲットに合わせた割引率を設定する(例:初回来店者向け10%オフ)

- 期間限定クーポンを発行し、来店を促進する(例:週末限定クーポン)

- リピーター向けのクーポンを提供し、再来店を促す(例:2回目の来店時に使える500円引きクーポン)

✅ PayPayのポイント還元キャンペーンを活用する

PayPayは、定期的に「超PayPay祭」や「PayPayポイント還元キャンペーン」などを実施しており、対象店舗で決済すると、顧客がポイント還元を受けられる仕組みがあります。

ポイント還元のメリット

- 顧客がお得に買い物できるため、来店動機を作りやすい

- PayPayポイント還元を目的に、キャッシュレス決済を積極的に利用するユーザーを集客できる

- 大型キャンペーン期間中は、PayPay公式サイトやアプリで店舗が露出しやすくなる

2. PayPayでリピーターを増やす

個人事業主が売上を安定させるためには、リピーターを増やすことが重要です。PayPayを活用したリピーター獲得の方法を紹介します。

✅ 「PayPayスタンプカード」を活用する

PayPayの「マイストア ライトプラン」では、「スタンプカード」機能が利用可能です。

顧客が来店時にPayPayで支払うと、自動的にスタンプが貯まり、「スタンプ5個で500円引き」などの特典を提供することが可能です。

スタンプカードのメリット

- 顧客に継続的な来店動機を提供できる

- 紙のスタンプカードよりも紛失リスクがない

- PayPayアプリ内で自動管理されるため、運用が簡単

✅ 店舗限定のPayPay特典を作る

例えば、「PayPay払い限定の割引」や「PayPay決済でドリンク1杯無料」など、PayPayユーザー限定の特典を提供することで、他店との差別化を図り、リピーターを増やすことが可能です。

3. PayPayアプリの店舗掲載で集客する

PayPayを導入すると、PayPayアプリの「近くのお店」機能に店舗情報が掲載されるため、新規顧客の集客につなげることが可能です。

✅ 「近くのお店」機能を活用

PayPayユーザーは、アプリ内の「近くのお店」から、PayPay決済ができる店舗を検索することができます。

店舗情報が適切に登録されていれば、自動的にPayPayアプリに表示されるため、無料で集客が可能です。

効果的な活用方法

- 店舗情報を正しく登録する(屋号・住所・カテゴリを明確に)

- 魅力的な写真(外観・内観・メニューなど)を掲載する

- 「PayPayクーポン」や「スタンプカード」を併用し、ユーザーの関心を引く

4. PayPay導入後に売上が伸びなかった場合には改善を

PayPayを導入しても、思うように売上が伸びない場合は、いくつかの改善策を試すことで、効果を高めることができます。

✅ 価格設定と手数料を見直す

PayPay決済を導入すると、決済手数料が発生するため、利益率に影響を与えることがあります。

売上が伸びない場合、手数料分を考慮した価格設定の見直しを行うことで、利益を確保しつつ、価格競争力を維持することが重要です。

改善策

- 少額決済が多い場合は、PayPay以外の決済手段も併用する

- 価格を調整し、手数料をカバーできる設定にする

- 高単価の商品には、別の決済方法(クレジットカードや現金払い)を推奨する

✅ キャッシュレス決済の利用促進を強化

PayPayを導入していても、顧客が認知していないと利用されません。

店舗内で「PayPay使えます!」と積極的にアピールすることで、利用率を向上させることが可能です。

効果的な対策

- レジ周りに「PayPay決済対応」のポップを設置

- スタッフが積極的に「PayPay払いできます」と案内する

- SNSや公式サイトでPayPay対応をアピールする

✅ 他のキャッシュレス決済との併用を検討

PayPayだけでなく、楽天ペイ・au PAY・d払いなどの他のQRコード決済も導入することで、キャッシュレス決済の利用機会を増やし、売上アップにつなげることができます。

個人事業主がPayPayを導入するときによくある質問と回答

PayPayを導入する際、個人事業主が気になるポイントや疑問がいくつかあります。

ここでは、導入時のコスト・売上管理・トラブル対応・解約手続きなど、よくある質問に回答します。

Q1. PayPay導入時にかかる初期費用は?

A. PayPayの加盟店登録は完全無料で、初期費用はかかりません。

QRコード決済のため、専用端末の購入も不要で、スマートフォンとプリントされたQRコードがあれば利用できます。

✅ 無料で提供されるもの

- 加盟店登録

- QRコード決済用の店舗コード

- 「PayPay for Business」アプリ

✅ 追加で発生する可能性がある費用

- 「マイストア ライトプラン」(月額1,980円):決済手数料を下げたい場合

- 振込手数料(PayPay銀行以外の口座に売上を振込む場合、1回200円)

Q2. PayPayの売上管理や確定申告の方法は?

A. 「PayPay for Business」アプリを活用することで、簡単に売上管理ができます。

また、会計ソフトと連携することで、確定申告時の作業を効率化することも可能です。

✅ 売上管理の方法

- PayPay for Businessアプリを利用

- 日別・月別の売上を簡単に確認可能

- 決済履歴をリアルタイムでチェック

- 会計ソフトと連携

- マネーフォワードクラウド・freee・弥生会計 などの会計ソフトと連携可能

- 売上データを自動的に記録できるため、確定申告の手間を大幅に削減

✅ 確定申告のポイント

PayPayの売上データを適切に管理することで、確定申告の手間を減らし、節税対策を行うことが可能です。

- 事業用とプライベート用の口座を分けることで、経費管理をしやすくする

- 売上データを定期的にダウンロードし、帳簿付けをスムーズに行う

- 決済手数料(1.98% or 1.60%)は「支払手数料」として経費計上可能

- PayPay銀行を利用すれば振込手数料(200円/回)を節約できる

- 青色申告を活用すれば、最大65万円の控除を受けることが可能

ポイント: 確定申告の際、PayPayの売上データを活用すれば、収入計算が正確になり、節税効果を最大限に活かせます。

Q3. PayPay導入後にトラブルが発生した場合の対応策

A. PayPayでは、加盟店向けのカスタマーサポートが用意されています。

トラブルが発生した場合、適切な窓口に問い合わせることで、迅速に対応可能です。

✅ 主なトラブルと対策

| トラブル内容 | 解決策 |

| 決済エラーが発生した | 端末の通信状況を確認し、再試行。問題が解決しない場合はPayPayサポートへ連絡 |

| 売上金が振り込まれない | 「PayPay for Business」アプリで振込状況を確認し、サポートへ問い合わせ |

| QRコードが読み取れない | QRコードが汚れていないか確認し、必要であれば再発行 |

| 不正利用が疑われる | PayPayサポートに速やかに連絡し、対策を講じる |

✅ PayPayの問い合わせ窓口

- 加盟店向けサポートセンター(24時間365日対応)

- 「PayPay for Business」アプリ内の問い合わせフォーム

- 公式サイトのFAQを確認する

参考ページ: PayPay公式ヘルプ

Q4. PayPayの解約は簡単にできる?

A. PayPayの解約手続きはオンラインで簡単に行えますが、いくつかの注意点があります。

✅ PayPay解約の流れ

- PayPay for Businessにログイン

- 「加盟店情報」から解約手続きを申請

- 解約申請が完了すると、QRコードの利用ができなくなる

- 最終売上の振込が完了後、正式に加盟店契約が終了

✅ 解約時の注意点

- 未払いの売上金がある場合、振込完了を確認してから解約する

- PayPay銀行を登録している場合、解約後も一定期間は取引履歴の確認が可能

- 解約後、再登録する場合は再審査が必要になるため、慎重に判断する

まとめ|個人事業主がPayPayを導入するべきか?

PayPayは、個人事業主が簡単に導入できるキャッシュレス決済サービスであり、売上向上や業務効率化に貢献する強力なツールです。

しかし、手数料や入金サイクル、利用できる決済手段の制限などのデメリットもあるため、事業の特性に合った活用が重要になります。