口座振替の導入には複数行での契約や審査が必要になります。1行ずつ直接契約するのは現実的ではなく、決済代行サービスの活用がおすすめです。口座振替を導入する方法やかかる費用、直接契約と決済代行サービスのどちらを選ぶべきかなど、まとめて解説します。

口座振替とは?

口座振替(ふりかえ)とは、あらかじめ登録した銀行口座から、支払先(企業や団体)が指定日に自動で料金を引き落とす支払い方法です。一度手続きをすれば、その後は利用者が操作しなくても支払いが継続されるのが特徴です。

主に公共料金や通信費、保険料、サブスクリプションサービスなど、毎月定期的に発生する支払いに利用されます。支払い忘れが起きにくく、手数料が原則かからない点がメリットですが、残高不足の場合は引き落としができない点には注意が必要です。

口座振替を導入する2つの方法

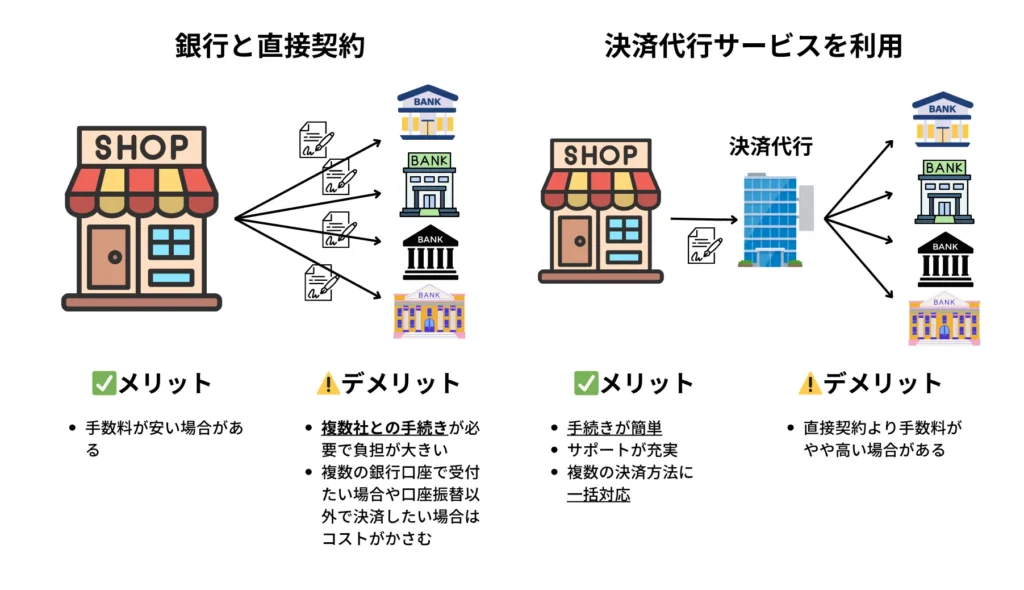

口座振替を導入する方法には、引き落とし用口座を提供する銀行と直接契約する方法と、決済代行サービスを活用する方法の2つがあります。

金融機関と直接契約

金融機関と直接契約する方法は、銀行や信用金庫などと個別に口座振替契約を結ぶ導入方法です。

自社で口座振替の仕組みを構築・管理する必要があるため、導入までに時間と手間がかかりますが、決済代行手数料が不要な点が特徴です。取引件数が多く、社内に経理・システム体制が整っている企業に向いています。一方で、金融機関ごとに契約や手続きが必要となり、書類管理やシステム対応の負担が大きくなりやすい点には注意が必要です。

決済代行サービスを活用した一括契約

決済代行サービスを利用する方法は、決済代行会社と契約するだけで、複数の金融機関の口座振替を一括で利用できる導入方法です。

システム連携や口座情報の管理、振替処理などを代行会社が担うため、導入スピードが早く、運用負担も軽減されます。初期費用や月額費用、決済手数料が発生する場合はありますが、少人数運営やスタートアップ企業、短期間で導入したい事業者に適しています。

口座振替の導入手順

口座振替の導入は、契約方法や事業規模によって多少異なりますが、基本的な流れは共通しています。ここでは、初めて口座振替を導入する事業者向けに、一般的な導入手順を解説します。

- 導入方法を決定する

- 契約手続きを行う

- 口座振替依頼書を準備する

- 利用者から申込みを受け付ける

- 金融機関で口座登録・確認を行う

- 口座振替を開始する

- 振替結果の確認と入金管理を行う

1.導入方法を決定する

まずは、金融機関と直接契約する方法と、決済代行サービスを利用する方法のどちらで導入するかを決めます。管理負担を抑えたい場合は決済代行サービス、コストを重視する場合は金融機関との直接契約が選ばれることが多いです。

2.契約手続きを行う

選択した方法に応じて契約を行います。金融機関と直接契約する場合は各金融機関と個別に口座振替契約を締結します。決済代行サービスを利用する場合は、代行会社1社との契約で複数金融機関に対応可能です。契約時には審査が行われることが一般的です。

3.口座振替依頼書を準備する

利用者から口座情報を登録してもらうため、口座振替依頼書(申込書)を用意します。紙の申込書に金融機関届出印が必要なケースが多いですが、決済代行サービスによってはオンライン申込みに対応している場合もあります。

4.利用者から申込みを受け付ける

利用者に口座振替依頼書を記入・提出してもらいます。記入漏れや印鑑相違は差し戻しの原因になるため、記入例の提示や事前チェックが重要です。

5.金融機関で口座登録・確認を行う

提出された口座情報は、金融機関で口座確認・登録処理が行われます。この工程には数日から数週間かかることが多く、不備があった場合は再提出が必要になります。

6.口座振替を開始する

口座登録が完了すると、指定した振替日に口座振替が実行されます。初回の振替日を事前に案内しておくことで、利用者とのトラブルを防げます。

7.振替結果の確認と入金管理

振替結果を確認し、正常に引き落としが行われたかを確認します。残高不足などで振替できなかった場合は、再振替や別の支払い方法の案内が必要になります。

口座振替サービスの選び方

口座振替サービスは、料金や機能だけでなく、将来的な拡張性や運用面も含めて選ぶことが重要です。以下の5つのポイントを基準に比較すると、失敗しにくくなります。

1.対応している金融機関の範囲を確認する

まず確認すべきなのは、対応金融機関の数と種類です。都市銀行・地方銀行・信用金庫・ゆうちょ銀行など、利用者が普段使っている金融機関に対応しているかを確認しましょう。対応範囲が狭いと、申込み機会の損失につながります。

2.初期費用・月額費用・手数料を比較する

口座振替サービスには、初期費用・月額費用・振替手数料が設定されている場合があります。取引件数が少ないうちは固定費が負担になることもあるため、自社の事業規模に合った料金体系かどうかを確認することが重要です。

3.申込みがオンラインで完結するか確認する

利用者が口座振替を申し込む際に、Web上で手続きが完結できるかどうかは重要なポイントです。紙の申込書や押印が必要な場合、記入不備や差し戻しによる手間が発生しやすくなります。オンライン口座振替に対応しているサービスは、導入・運用の負担を軽減できます。

4.口座振替以外の決済方法にも対応しているか確認する

将来的な事業拡大を見据え、クレジットカード決済やコンビニ決済、QRコード決済などに対応しているかも確認しましょう。複数の決済方法を一元管理できるサービスであれば、利用者の支払い選択肢が広がり、離脱防止にもつながります。

5.サポート体制と運営会社の信頼性を確認する

導入時や運用中にトラブルが発生した場合に備え、サポート体制の充実度は重要です。問い合わせ方法や対応時間に加え、導入実績や運営会社の信頼性も確認しておくと安心です。

口座振替の導入費用・料金の相場を解説【比較表あり】

口座振替の導入費用について、内訳と金額の目安を紹介します。

| 費用項目 | 金額の目安 |

| 初期費用 | 銀行:数万円 決済代行:0~数千円 |

| 月額費用 | 数千円 |

| 決済処理料 | 約100円 / 件 |

口座振替の各決済代行サービスごとの料金はこちらの記事からご確認ください。

【比較表】口座振替サービスの料金・手数料

おすすめの口座振替サービスの料金・手数料の一覧表です。

| ソフト/システム | イメージ | 初期費用 | 月額費用 | 決済手数料 | セキュリティ | サポート内容 | 振替・入金日 |

| VeriTrans4G(ベリトランス4G) | お問合せ 見積をチェック | お問合せ | 業界最安水準 1~3%台 | PCI-DSS Ver.4.0 ISO/IEC27001 Pマーク | 電話 メール | 毎月末締め 翌月末払い | |

| サブスクペイ口座振替 |  | 0円 ※無料 | お問合せ | 85円/回 | セキュリティコード/3Dセキュア Pマーク/PCI DSS トークン/SSL認証 | 電話 メール フォーム | 10(26)日振替 11営業日後入金 |

| 月額パンダ | 0円 ※無料 | 0円 ※無料 | 3.50% | カード情報非保持化 電話Pマーク 3Dセキュア | 電話 フォーム | 27日振替 10日入金 | |

| 会費ペイ | 0円 ※無料 | 0円 ※無料 | 3.50% | PCIDSS SAQ Type-D JIS Q 27001:2014 ISMS | 電話 フォーム | 26日振替 15日入金 | |

| RP掛け払い |  | 0円~ ※無料 | 0円~ ※無料 | 0.5~2.9% | セキュリティコード/3Dセキュア Pマーク/PCI DSS トークン/SSL認証 | 電話 メール フォーム | 10(26)日振替 11営業日後入金 |

| 請求まるなげロボ |  | 資料で確認 | お問合せ ※請求数で変動 | 1.0%~ | セキュリティコード/3Dセキュア Pマーク/PCI DSS トークン/SSL認証 | 電話 メール フォーム | 10(26)日振替 11営業日後入金 |

| GMOイプシロン |  | 0円※無料 | 3,000円 | 120円/回 | 問合せ | 問合せ | 問合せ |

| アプラス集金代行Web口座振替 |  | お問合せ | お問合せ ※プランで変動 | お問合せ ※1件~でも可能 | PCI-DSS/SSL認証 Pマーク/ISS/ISO27001 | 問合せ | 問合せ |

| Paid | 0円 ※無料 | 0円 ※無料 | 0.5~3.1% | 問合せ | 問合せ | 問合せ |

おすすめ口座振替代行サービス比較

本記事で紹介する口座振替代行サービスの費用・手数料は以下の通りです。

VeriTrans4G

- クレカ/コンビニ/電マネ/ID/後払い/他通貨/キャリア/30種以上の決済を一括導入

- 都度課金/サブスクで定期購入/ジム/スクール/塾/レンタル事業

- メールリンク/SMS決済/トークン型でHP不要/修繕/訪問販売/電話注文

- 本人確認/3Dセキュア/不正検知/国際基準のPCI DSS準拠で高いセキュリティ

- 高セキュアで東急ハンズ/MORINAGA/ルミネなど大手小売/越境ECで実績多数

VeriTrans4Gは上場企業の株式会社デジタルガレージ子会社のDGフィナンシャルテクノロジー提供の30種以上の決済対応の総合決済サービスで、ECサイトやスクール・小売業界での実績も豊富です。

クレカ/コンビニ/電マネ/ID/キャリア/後払い/他通貨などの豊富なオンライン決済に加えて、IVR決済やメールリンク決済などニーズに合わせたキャッシュレス決済手法を一括導入ができます。

| 初期費用 | お問合せ |

|---|---|

| 月額費用 | お問合せ |

| 手数料 | 業界最安水準 1~3%台 ※クレジットカード決済の場合 |

| 対応決済 | クレカ/コンビニ/電マネ/ID/後払い 他通貨/メールリンク/ポイント決済 |

| セキュリティ | 本人認証/3Dセキュア セキュリティコード認証 不正検知/チャージバック防止 PCI DSS/Pマーク/ISO/IEC27001取得 |

| 初期費用 | お問合せ |

|---|---|

| 月額費用 | お問合せ |

| 手数料 | 業界最安水準 1~3%台 ※クレジットカード決済の場合 |

| 対応決済 | クレカ/コンビニ/電マネ/ID/後払い 他通貨/メールリンク/ポイント決済 |

| セキュリティ | 本人認証/3Dセキュア セキュリティコード認証 不正検知/チャージバック防止 PCI DSS/Pマーク/ISO/IEC27001取得 |

サブスクペイ 口座振替

- 初期0円&業界最安水準の手数料85円/審査期間は最短2営業日

- 面倒な決済データアップも業界唯一不要で自動課金/地銀/ネット銀行/新規も対応

- 決済まるごと導入&請求管理プランで請求発行/入金消込/集金/債権管理も自動化

- クレジット/銀行振込/コンビニ決済も画面上で一元管理/小売&BtoBおすすめ

- 公共料金/通信料/会費/授業料など継続支払の代金回収を効率化&未入金予防

ROBOT PAYMENT(ロボットペイメント)は継続課金/会費徴収など月次の請求業務に強い決済&集金代行会社です。サブスク管理シェア獲得 No.1で口座振替では初期0円/手数料は業界最安水準85円で利用できます。

サービス/小売/スクール/BtoB企業は月謝集金や継続課金など毎月の請求業務は手間が多いですが、業界では唯一決済作業が不要で自動課金となるため代金回収の効率化が可能です。

| 初期費用 | 0円 ※無料 |

|---|---|

| 月額費用 | お問合せ |

| 手数料 | 決済手数料:85円 |

| 対応決済 | クレジット/銀行振込/口座振替 BtoB&企業間決済/コンビニ/電話注文 CSV/寄付金/メールリンク決済 |

| 課金方式 | 自動継続課金(定期/従量)/ワンクリック お試し期間/周期&回数指定/課金日指定 リライト/最大自由設問10件 |

| 請求件数 | 上限/下限制限なし ※1枚から可能 |

| 初期費用 | 0円 ※無料 |

|---|---|

| 月額費用 | お問合せ |

| 手数料 | 決済手数料:85円 |

| 対応決済 | クレジット/銀行振込/口座振替 BtoB&企業間決済/コンビニ/電話注文 CSV/寄付金/メールリンク決済 |

| 課金方式 | 自動継続課金(定期/従量)/ワンクリック お試し期間/周期&回数指定/課金日指定 リライト/最大自由設問10件 |

| 請求件数 | 上限/下限制限なし ※1枚から可能 |

月額パンダ

- 幅広い業種!個人事業、スクール、ジム、年会費、PTA、結婚相談所、等

- お好みの決済スケジュールで集金可能!毎月、2カ月毎、年1回、等

- 顧客登録~決済までスマホで完結!顧客登録は5分あればOK!

- 初期費用・月額費用0円でクレジットカード・口座振替対応

- シンプルな管理画面で運用後の管理が簡単!サポート体制あり!

月額パンダは、クレジットカードや口座振替を利用して、月額利用料や年会費、イベント費用などの決済管理ができる自動集金システムです。子供の学習塾やスポーツ教室、大人のスクール、習い事、PTA会費の徴収など、多様なシーンで利用できます。初期費用、月額費用は無料で、使わない月は料金が発生しないため、安心して利用できます。

| 初期費用 | 0円 ※無料 |

|---|---|

| 月額費用 | 0円 ※無料 |

| 手数料 | 3.5% + 100円/1決済 |

| 対応決済 | 口座振替(ネット登録※一部書面登録) クレジット(VISA/Mastercard AmericanExpress/JCB/Diners/Discover) 未収時決済、Paypay決済、コンビニ決済 |

| 課金形式 | 定額集金/従量課金集金 年額課金/〇ヶ月課金/単発課金 未収金催促/一斉メール送信 顧客管理/領収書発行 |

| 初期費用 | 0円 ※無料 |

|---|---|

| 月額費用 | 0円 ※無料 |

| 手数料 | 3.5% + 100円/1決済 |

| 対応決済 | 口座振替(ネット登録※一部書面登録) クレジット(VISA/Mastercard AmericanExpress/JCB/Diners/Discover) 未収時決済、Paypay決済、コンビニ決済 |

| 課金形式 | 定額集金/従量課金集金 年額課金/〇ヶ月課金/単発課金 未収金催促/一斉メール送信 顧客管理/領収書発行 |

会費ペイ

- 初期月額0円の月額サービス向け会員管理・決済システム

- クレジットカード・口座振替(振替依頼書不要)・コンビニ決済に対応

- 入会申込WEBフォーム・会員管理・請求管理・決済を1つのシステムで導入可能

- コース別金額設定/未納の自動催促/加盟店任意のタイミングで単発課金

- 導入最短6日/開発不要/豊富な外部連

会費ペイはフィットネスジムやスクールなどの月額制サービスを中心に10,000以上の加盟店様で導入されている会員管理・決済システムです。

決済だけでなく、新規入会時の入会申込WEBフォームや、毎月の請求データの自動生成・未収金の自動催促機能があり月額制サービスの省人化を実現できます。

毎月発生する支払いはクレジットカード・口座振替は紙を必要とせずをスマホ上で登録ができ、支払い履歴や契約状況は管理画面上で全てステータス管理が可能です。

アプラス集金代行

_01j0894m51wqjdrt38d8bnfjvm_20240613-074905.315811.png)

- 初期0円/口座振替/コンビニ収納/家賃回収/最低件数無し個人&小規模企業おすすめ

- 信頼のSBI新生銀行グループ会社提供/8,000社以上で導入の豊富な利用実績

- 学習塾/サブスク/保守/介護&クリニック/不動産の家賃回収/フィットネスジム

- 収納代行はコンビニ/郵便局/PayPay請求書払いなど22種の決済方法に対応

| 初期費用 | 無料 |

|---|---|

| 月額費用 | お問合せ (プランにより変動) |

| 手数料 | お問合せ (1件~でも可能) |

| 内容 | 口座振替/コンビニ収納 ペイジー決済 各コンビニチェーン/郵便局 PayPay請求書払い au Pay(請求書支払い) |

| 初期費用 | 無料 |

|---|---|

| 月額費用 | お問合せ (プランにより変動) |

| 手数料 | お問合せ (1件~でも可能) |

| 内容 | 口座振替/コンビニ収納 ペイジー決済 各コンビニチェーン/郵便局 PayPay請求書払い au Pay(請求書支払い) |

リコーリースの集金代行サービス

_01hkpr3ajv1syjp5fp2ytbrarb_20240109-091548.385743.png)

- 初期費用0円、月1件~利用可能、使用した月にのみ費用発生

- 導入実績20,000社以上の当社では様々な業種・業界でご利用あり

- 介護/クリニック/スクール/フィットネスジム/小中学校/不動産

- コンビニ/郵便局/ペイジー口座振替などにも対応

- 導入後はフリーダイヤルを完備しておりフォロー体制も万全

| 初期費用 | 0円 ※無料 |

|---|---|

| 月額費用 | 使用した月のみ発生 |

| 手数料 | お問合せ ※1件から対応可能 |

| 対応決済 | 口座振替/コンビニ収納/ ペイジー口座振替/請求書発行代行 |

| デモ環境 | あり |

| 初期費用 | 0円 ※無料 |

|---|---|

| 月額費用 | 使用した月のみ発生 |

| 手数料 | お問合せ ※1件から対応可能 |

| 対応決済 | 口座振替/コンビニ収納/ ペイジー口座振替/請求書発行代行 |

| デモ環境 | あり |

口座振替に関するよくある質問

口座振替(ふりかえ)と口座振込(ふりこみ)との違いは?

口座振込(ふりこみ)は、支払う側が自分で操作して相手の口座にお金を送る支払い方法です。銀行窓口やATM、インターネットバンキングなどを使って行い、金額やタイミングを自由に決められます。その一方で、振込手数料がかかる場合が多く、支払い忘れが発生しやすい点がデメリットです。

口座振替が「自動で引き落とされる支払い方法」であるのに対し、口座振込は「都度、自分で手続きする支払い方法」という点が、両者の最も大きな違いです。

月額制など定期払いのサービスは「口座振替」、単発で提供される商品やサービスには「口座振込」を使うのがいいでしょう。

| 項目 | 口座振替(ふりかえ) | 口座振込(ふりこみ) |

| 支払い方法 | 自動引き落とし | 手動送金 |

| 手続きタイミング | 事前に一度設定するだけ | ユーザーはその都度振込 |

| 支払い頻度 | 定期的(毎月など) | 不定期・単発 |

| 支払い忘れ | なし | あり得る |

口座振替を導入するメリットは?

口座振替を導入する最大のメリットは、料金回収を自動化できる点です。毎月決まった日に自動で引き落とされるため、請求・回収業務の手間を大幅に削減できます。

また、支払い忘れが起こりにくく、未回収リスクの低減やキャッシュフローの安定にもつながります。

さらに、クレジットカード決済と比べて決済手数料が低い、またはかからないケースが多い点も、事業者にとって大きなメリットです。

口座振替を導入するときの注意点は?

口座振替は便利な一方で、導入から利用開始までに時間がかかる点には注意が必要です。口座登録には金融機関での確認が必要なため、数週間程度の期間を見込む必要があります。

また、残高不足による引き落とし失敗が発生する可能性があるため、再振替や別の支払い方法を用意しておくことも重要です。

加えて、紙の申込書を使用する場合は、記入不備や印鑑相違による差し戻しが発生しやすいため、運用面でのフォロー体制も検討しておく必要があります。

口座振替を導入することで、ターゲット層の幅が広がる

口座振替には「手続きに手間と時間がかかる」「未回収リスクをゼロにはできない」などのデメリットもありますが、ほぼ誰でも持てる銀行口座を利用することのメリットは大きいです。口座振替を導入することで、ターゲット層の拡大が図れるでしょう。

口座振替のデメリットを解消するには、決済代行サービスの活用がおすすめです。決済代行サービスの中には回収業務まで代行してくれるもの、未回収補償つきのものもあります。クレジット払いやキャリア決済など、ほかの決済手段も充実しています。

決済代行サービスを導入したい方にはこちらの記事がおすすめです。サービスの選び方やおすすめサービスを、業界・業態別に紹介しています。

_01hkrqavjtcvkyj2dazn0rsaaf_20240110-034055.735055.png)