ファクタリングは個人事業主やフリーランスの「つなぎ資金の調達」に適したサービスです。開業間もない個人事業主でも審査に通りやすく、最短即日で資金調達ができます。本記事では個人事業主におすすめのファクタリングや、審査をスムーズに進めるコツを紹介します。

個人事業主でも利用しやすいファクタリングとは?

ファクタリングは資金調達サービスの一種です。個人事業主でも審査をクリアしやすく、ほぼ即日で現金を調達できるサービスとして、主に「つなぎ資金の調達」に使われています。

ファクタリングでは売掛債権(売掛金)をファクタリング会社に譲渡(売却)し、本来の支払期日よりも早く現金化します。売掛債権とは、商品やサービス(役務)を先に提供し、代金を後でまとめて受け取る権利、売掛金とはその金額のことです。ごく簡単にいうと、取引先への請求書に書かれた金額が売掛金、支払期日がその売掛金が自社に振り込まれる日です。

たとえば手元に金額が50万円、支払期日が10月31日の請求書があるとしましょう。この50万円は10月31日にならないと振り込まれませんが、ファクタリングを利用することで、その一部を本来より早く現金化できます。10月31日になり取引先から売掛金が振り込まれたら、ファクタリング会社に「現金化した額+手数料」を支払います。

【比較表】個人事業主・フリーランスにおすすめのファクタリング

| サービス名 | 契約形態 | 手数料 | 買取可能額 | 審査スピード | 入金スピード | 償還請求権 | 債権譲渡登記 | 主な必要書類 (審査時) | 主な必要書類 (契約時) | 備考 | 運営会社 |

| QuQuMo online | 2社間 | 1%~ | 無制限 | 最短30分 | 最短2時間 | なし | 不要 | 代表者の本人確認書類/健康保険証 開業届又は青色白色確定申告書 全銀行口座の入出金明細直近3ヶ月分 請求書(請求金額入金額が確定しているもの) | 問い合わせ | オンライン完結 | 株式会社アクティブサポート |

| えんナビ | 2社間 3社間 | 2社間:問い合わせ 3社間:問い合わせ | 50万円~5,000万円 | 最短即日 | 最短即日 | なし | 登記なしも可 (個別相談) | 問い合わせ | 問い合わせ | 24時間365日対応 | 株式会社インターテック |

| アクセルファクター | 2社間 3社間 | 2社間:3%〜10% 3社間:1%〜8% | 30万円〜上限なし | 最短1時間 | 原則即日 | なし | 留保可能 (審査あり) | 請求書 通帳(3ヶ月分) 身分証明書 | 問い合わせ | 原則即日対応 | 株式会社アクセルファクター |

| 個人事業主向け【MSFJ】 | 2社間 3社間 | 3.8%〜9.8% | 10万円〜500万円 | 最短即日 | 最短即日 | なし | なし | 身分証明書 通帳コピー 請求書 | 問い合わせ | MSFJ株式会社 | |

| アドプランニング | 2社間 3社間 | 2%〜10% | 10万円〜1億円 | 最短30分 | 最短30分 | なし | 問い合わせ | 決算書直近2期分 直近の取引入金確認できるもの 成因資料(請求書・発注書・納品書など) | 問い合わせ | オンライン完結 日本全国利用可能 | 株式会社アドプランニング |

| 株式会社No.1 | 2社間 3社間 | 1%〜15% | 20万円〜5,000万円 | 最短60分 | 最短60分 | なし | 問い合わせ | 請求書など (問い合わせ) | 問い合わせ | 株式会社No.1 | |

| うりかけ堂 | 2社間 3社間 | 2社間:2%~ 3社間:問い合わせ | 30万円~5,000万円 | 最短2時間 | 最短2時間 | なし | 留保前提 | 本人確認書類 入出金の通帳(Web含む) 請求書見積書基本契約書など | 問い合わせ | 株式会社hs1 | |

| ビートレーディング | 2社間 | 問い合わせ | 10万円〜3億円 | 最短1営業日 | 最短翌日 | なし | 審査結果により不要 | 注文書(あるいは仕事の注文が確認できる書類等) 通帳3ヶ月分(表紙付き) | 問い合わせ | 株式会社ビートレーディング | |

| 日本中小企業金融サポート機構 | 2社間 3社間 | 1.5%~ | 下限上限なし | 通常のお問い合わせ:最短30分 ファクトル(会員サイト):最短10分 | 通常のお問い合わせ:最短3時間 ファクトル(会員サイト):最短40分 ※17:00までに契約完了 | なし | 問い合わせ | 通帳のコピー(表紙付き、3ヶ月分) 売掛金資料(請求書、契約書など) | 通帳のコピー(表紙付き、3ヶ月分) 売掛金資料(請求書、契約書など) | Web完結型AIファクタリング 「ファクトル」あり | 一般社団法人日本中小企業金融サポート機構 |

| PayToday | 2社間 | 2社間:1%〜9.5% | 10万円~無制限 | AI審査 最短30分 | 最短30分 | なし | 不要 | 買取希望の請求書 直近の確定申告書B一式/申込人の本人確認書類 全事業用個人名義口座の入出金明細 (直近6ヶ月分以上) | 問い合わせ | ・全ての手続きがオンラインで完結 | Dual Life Partners株式会社 |

| BestFactor | 2社間 3社間 | 2社間:2%~20% 3社間:問い合わせ ※注文書・発注書:5%〜 | 30万円~1億円(売掛先1社あたり) 最大3億円 | スピード診断最短5分 即日 | 最短即日〜3営業日 | なし | 登記なしも可 (個別相談) | 本人確認書類 入出金の通帳(Web通帳可) 請求書見積書基本契約書 (取引先との契約関係書類) | 納税証明書 印鑑証明書 登記簿謄本 | ・注文書/医療報酬ファクタリング対応 ・ファクタリングあり | 株式会社アレシア |

| 請求書先払い | 2社間 | 3%〜10% | 10万円〜 | 最短60分 | 最短60分 | なし | なし | 身分証明書 通帳コピー 請求書 | 問い合わせ | MSFJ株式会社 | |

| フリーランス向け請求書買取サービス【ラボル】 | 2社間 | 2社間:一律10% | 1万円~ | 最短30分 | 最短30分 | なし | 不要 | 本人確認書類 請求書 取引を示すエビデンス(メール等) | 問い合わせ |

・Webで手続きが完結 ・フリーランス、個人事業主特化 ・支払い先延ばし(ラボルカード払い)サービスもあり | 株式会社ラボル |

| GMOフリーランスファクタリング | 2社間 | 2社間:一律9.5% | 1万円~ | 最短30分 | 最短即日 ※ファクトルは最短40分 | 問い合わせ | 不要 | 請求書 自身の活動を証明するSNSやウェブサイト |

写真付き公的身分証明書 (運転免許証またはマイナンバーカード) | 会員登録不要でフリーランスに特化 | GMOクリエイターズネットワーク株式会社 |

| FREENANCE | 2社間 | 2社間:3%~10% ※フリーナンス口座で低手数料適用 | 1万円~ | 最短30分未満 | 最短即日 | なし | 不要 |

写真付き公的身分証明書 (運転免許証またはマイナンバーカード) 請求書 | なし | ・フリーランスに特化 | GMOクリエイターズネットワーク株式会社 |

即日OK!個人事業主におすすめのファクタリング15選

QuQuMo(ククモ)

- 最短2時間で資金化が可能なスピーディなサービス

- 完全オンライン対応で全国どこでも利用可能

- 手数料が業界トップクラスの低水準で透明性が高い

QuQuMo(ククモ)は、請求書を元に売掛金を即現金化するオンライン完結型のファクタリングサービスです。最短2時間で振込が可能で、契約は電子サインを利用して安全に完了します。取引先への通知や登記は不要で、手数料は1%からと低コストです。迅速かつ安心して資金調達を実現できます。

| 初期費用 | 0円 |

|---|---|

| 月額費用 | 0円 |

| 手数料 | 1%~ |

| 買取可能額 | 無制限 |

| 入金スピード | 最短2時間 |

| 初期費用 | 0円 |

|---|---|

| 月額費用 | 0円 |

| 手数料 | 1%~ |

| 買取可能額 | 無制限 |

| 入金スピード | 最短2時間 |

えんナビ

- 24時間土日祝日スピード対応/お客様満足度93%以上

- 50万円~5,000万円買取可/個人事業主にもおすすめ

- 保証人・担保不要/赤字決済OK/ノンリコース契約

えんナビは24時間365日最短1日で資金調達ができるファクタリングサービスです。

個人事業主、法人経営者問わず売掛金をお持ちの事業主であれば、どなたでも利用可能です。

またえんナビの審査で重要視するのは取引先の信用で、債権の有無や継続的な取引を審査しているので赤字決済でも原則問題ありません。

さらに最低50万円~と少額な買取に対応しているのであと少しだけ足りないというシチュエーションでも活用できます。

| 初期費用 | 問合せ |

|---|---|

| 月額費用 | 問合せ |

| 手数料 | 5%~ |

| 内容 | 24時間365日スピード対応 |

| 備考 |

| 初期費用 | 問合せ |

|---|---|

| 月額費用 | 問合せ |

| 手数料 | 5%~ |

| 内容 | 24時間365日スピード対応 |

| 備考 |

アクセルファクター

- 審査通過率93.3%/最短即日2時間で入金/業界最安水準の手数料0.5%~

- 来店・対面不要/資金調達がオンラインで完結できる

- 取引実績20,000件以上/安心・安全の大手グループ

株式会社アクセルファクターはオンラインで資金調達を完結することができるファクタリングサービスです。

最短2時間以内の入金が可能で急ぎの資金調達したい時にもおすすめです。

また買取金額は最大1億円と大口の資金調達にも対応しているため新事業立ち上げの際にも活用できそうです。

| 初期費用 | - |

|---|---|

| 月額費用 | - |

| 手数料 | 0.5%~ |

| 内容 | 全国対応:オンライン完結 即日入金 |

| 備考 |

| 初期費用 | - |

|---|---|

| 月額費用 | - |

| 手数料 | 0.5%~ |

| 内容 | 全国対応:オンライン完結 即日入金 |

| 備考 |

うりかけ堂

- 最短2時間で資金化が可能な迅速対応

- 手数料は2%からで業界最安水準を実現

- 取引先に通知不要の2社間ファクタリングに対応

「うりかけ堂」は、売掛金を活用して即日資金調達を行うファクタリングサービスです。電子契約でオンライン完結し、手続きが簡単で迅速です。借入ではなく売掛金の買取で資金化を図り、企業の信用に影響を与えずにキャッシュフローを改善します。

| 初期費用 | 0円 |

|---|---|

| 月額費用 | 0円 |

| 手数料 | 2%〜 |

| 買取可能額 | 5,000万円 |

| 入金スピード | 最短2時間 |

| 初期費用 | 0円 |

|---|---|

| 月額費用 | 0円 |

| 手数料 | 2%〜 |

| 買取可能額 | 5,000万円 |

| 入金スピード | 最短2時間 |

ビートレーディング

- 業界トップクラスの実績と信頼

- 必要書類は2点のみ

- 最短1営業日で資金化

ビートレーディングは、新たに「注文書ファクタリング」というサービスをスタートしました。このサービスは、従来の請求書ファクタリングでは解決が難しかった「必要なタイミングでの資金調達」に対応するために生まれたものです。注文書を対象とすることで、手続きが簡略化され、資金調達のスピードが大幅に向上しました。

ファクタリングは融資と異なり、必要書類が少なく、最短で翌日には資金調達が可能です。さらに、ビートレーディングはこれまで5.8万社以上の企業との取引実績を持ち、専任のオペレーターが一人ひとりに丁寧に対応するため、安心して利用できます。

| 初期費用 | 0円 |

|---|---|

| 月額費用 | 0円 |

| 買取可能額 | 10万円〜3億円 |

| 入金スピード | 最短翌日 |

| 初期費用 | 0円 |

|---|---|

| 月額費用 | 0円 |

| 買取可能額 | 10万円〜3億円 |

| 入金スピード | 最短翌日 |

日本中小企業金融サポート機構

- ファクトル(会員サイト)利用で最短40分! 資金調達可能なAIファクタリングを提供

- 法人・個人事業主を対象に幅広い金融サポートを展開

- 補助金、M&A、リースバックなど多様な経営支援

一般社団法人日本中小企業金融サポート機構は、資金繰りの改善や経営課題解決のためのサポートを提供します。AIファクタリング「ファクトル」を利用することで、迅速かつ簡単に資金調達が可能です。また、補助金申請や事業承継支援など、多岐にわたる支援サービスを展開しています。

| 初期費用 | 0円 |

|---|---|

| 月額費用 | 0円 |

| 手数料 | 1.5%~ |

| 買取可能額 | 下限上限なし |

| 入金スピード | 通常のお問い合わせ:最短3時間 ファクトル(会員サイト):最短40分 |

| 初期費用 | 0円 |

|---|---|

| 月額費用 | 0円 |

| 手数料 | 1.5%~ |

| 買取可能額 | 下限上限なし |

| 入金スピード | 通常のお問い合わせ:最短3時間 ファクトル(会員サイト):最短40分 |

MSFJ

- 個人事業主専用のファクタリングサービスを提供

- 取引先に知られることなく資金調達可能な2社間契約に対応

- 審査から契約、資金振込までが迅速に完了するオンライン手続き

MSFJ株式会社の「個人事業主専用ファクタリング」は、売掛債権を早期現金化するサービスです。2社間契約によるプライバシー保護とオンライン手続きが特徴で、最短当日で資金を調達できます。低手数料で透明性が高く、顧客の状況に応じた柔軟なサポートを行っています。

| 初期費用 | 0円 |

|---|---|

| 月額費用 | 0円 |

| 手数料 | 308%〜9.8% |

| 買取可能額 | 10万円〜500万円 |

| 入金スピード | 最短即日 |

| 初期費用 | 0円 |

|---|---|

| 月額費用 | 0円 |

| 手数料 | 308%〜9.8% |

| 買取可能額 | 10万円〜500万円 |

| 入金スピード | 最短即日 |

アドプランニング

- 業界最安水準の手数料でのファクタリング

- 全国どこからでもオンライン完結で利用可能

- 赤字経営や税金滞納中でも対応可能な柔軟な審査基準

株式会社アドプランニングは、売掛債権を早期現金化するファクタリングサービスを提供します。融資ではなく売掛金の売却を活用するため、負債が発生しません。全国対応かつ迅速な審査と入金が特徴で、赤字や税金滞納の状況でも利用できます。さらに、資金繰りや事業拡大の相談に応じるコンサルティングも提供しています。

| 初期費用 | 0円 |

|---|---|

| 月額費用 | 0円 |

| 手数料 | 業界最安水準 ※詳細は問合せ |

| 入金スピード | 最短即日 |

| 初期費用 | 0円 |

|---|---|

| 月額費用 | 0円 |

| 手数料 | 業界最安水準 ※詳細は問合せ |

| 入金スピード | 最短即日 |

株式会社No.1

- 売掛金や診療報酬債権などを対象とした幅広いファクタリングサービス

- 最短即日での資金調達が可能な迅速対応

- 経営課題を解決するコンサルティングも提供

株式会社No.1は、売掛債権や診療・介護報酬債権を買い取るファクタリングサービスを提供します。借入ではなく債権売却による現金化を支援し、秘密厳守で利用可能です。審査基準は柔軟で、資金繰りや経営改善を目的としたコンサルティングも併用できます。全国対応でスピーディなサポートが強みです。

| 初期費用 | 0円 |

|---|---|

| 月額費用 | 0円 |

| 手数料 | 1%〜15% |

| 買取可能額 | 最大5000万円 |

| 入金スピード | 最短即日 |

| 初期費用 | 0円 |

|---|---|

| 月額費用 | 0円 |

| 手数料 | 1%〜15% |

| 買取可能額 | 最大5000万円 |

| 入金スピード | 最短即日 |

メンターキャピタル

- 2社間・3社間両対応で柔軟な契約 全国対応

- 最短30分で入金可能な即日対応

- 買取額下限なし~1億円、手数料2%~

株式会社Mentor Capitalが提供するファクタリングサービスは、法人・個人事業主を対象に、売掛債権を売却して迅速に資金化できる点が特長です。最短30分での入金が可能とされ、審査通過率も92%という高水準です。

手数料は2%〜と低めに設定されており、買取可能額は下限なし~1億円と幅広く対応。全国47都道府県をカバーし、急な資金繰りや銀行融資が難しい事業主にとって有力な選択肢となります。

| 初期費用 | - |

|---|---|

| 月額費用 | - |

| 手数料 | 2%~ |

| 買取可能額 | 下限なし~1億円 |

| 入金スピード | 最短30分(即日対応) |

| 初期費用 | - |

|---|---|

| 月額費用 | - |

| 手数料 | 2%~ |

| 買取可能額 | 下限なし~1億円 |

| 入金スピード | 最短30分(即日対応) |

フリーランス向け請求書買取サービス

- 最短30分入金

- Web完結で簡単

- 幅広い買取対象

labol(ラボル)はフリーランス・個人事業主向けの請求書買取サービス(2者間ファクタリング)です。今すぐ資金を日強ぷとされている方、他のファクタリング会社は必要書類位が多すぎて手間がかかる、新規の申し込みで信用上の問題ということで買い取ってもらえなかったというお悩みをお持ちの方、ラボルにご相談ください。

| 初期費用 | 0円 |

|---|---|

| 月額費用 | 0円 |

| 手数料 | 一律 10% |

| 買取可能額 | 1万円〜上限なし |

| 入金スピード | 最短30分 |

| 初期費用 | 0円 |

|---|---|

| 月額費用 | 0円 |

| 手数料 | 一律 10% |

| 買取可能額 | 1万円〜上限なし |

| 入金スピード | 最短30分 |

FREENANCE

- フリーランス向けに特化した即日払いファクタリングサービス

- 業務中のトラブルや事故を補償する「あんしん補償」を提供

- 屋号で開設可能な事業用口座やカード決済リンク機能を用意

FREENANCE(フリーナンス)は、フリーランスの資金調達やリスク管理を支援するサービスです。請求書を最短即日で資金化するファクタリングや、情報漏洩・納期遅延などをカバーする損害補償が特徴です。さらに、屋号名義の口座開設やカード決済リンクで事業運営をサポートします。

| 初期費用 | 0円 |

|---|---|

| 月額費用 | 0円 |

| 手数料 | 3%〜10% |

| 買取可能額 | 1万円〜上限なし |

| 入金スピード | 最短即日 |

| 初期費用 | 0円 |

|---|---|

| 月額費用 | 0円 |

| 手数料 | 3%〜10% |

| 買取可能額 | 1万円〜上限なし |

| 入金スピード | 最短即日 |

請求書先払い

- フリーランス(個人事業主)特化した即日現金化サービス

- 業界最低水準の手数料率(3%〜)を実現

- オンラインで手続きが完結し、来店不要

「請求書先払い」は、フリーランスや個人事業主を対象に、将来の売掛金を即日現金化できるサービスです。審査は最短60分、振込も即日対応可能で、手数料は3%からと業界最低水準です。オンライン完結のため、手続きがシンプルで手間がかかりません。生活費や事業資金の不足を迅速に解消でき、継続利用も可能です。

| 初期費用 | 0円 |

|---|---|

| 月額費用 | 0円 |

| 手数料 | 3%〜10% |

| 買取可能金額 | 1,000万円まで |

| 入金スピード | 最短60分でお振込み |

| 初期費用 | 0円 |

|---|---|

| 月額費用 | 0円 |

| 手数料 | 3%〜10% |

| 買取可能金額 | 1,000万円まで |

| 入金スピード | 最短60分でお振込み |

PayToday

- AIによるスピーディな審査・入金

- 手数料は上限9.5%で安心

- 小規模事業者も利用しやすい

PayTodayは手数料の低さ、スピーディな審査・入金が特徴のサービスです。手数料率は1~9.5%と明記されています。この9.5%は目安ではなく上限なので、これ以上の手数料がかかることはありません。

AIを活用した審査も特徴で、提出した情報・書類をもとに買取可否を判定。最短15分、長くても24時間以内には審査結果がわかります。即日振込に力を入れるサービスで、最短30分での入金を行っています。

ベンチャー企業やスタートアップ、中小企業、個人事業主などの小規模事業者による利用が多く、誰でも気軽に申し込みができるのも魅力です。

| 手数料 | 買い取り可能額 | 対応サービス |

| 2社間:1~9.5% | 下限:10万円 上限:なし | 個人事業主の利用:可 2社間:〇 3社間:× 注文書ファクタリング:× |

BestFactor

- セキュリティー対策は業界最高水準

- 担保や保証人が不要でもサービスが利用可能

- 平均買取率は92.2%

BestFactorは個人・法人を問わず利用できる、売掛金の買取サービスです。平均買取率は92.2%を誇っており、請求書を送信後、最短24時間以内で入金されます。これにより最短即日で資金を作ることが可能です。

選ばれる特徴の1つとして、売掛金の確認ができれば、担保や保証人無しで利用できます。また売掛金が回収困難になった場合でも、保証を求めない償還請求権なしの完全買い取りなので安心です。

| 手数料 | 買い取り可能額 | 対応サービス |

| 下限:2% 上限:要問い合わせ | 下限:30万円 上限:1億円 | 個人事業主の利用:可 2社間:〇 3社間:〇 注文書ファクタリング:要問い合わせ |

GMOフリーランスファクタリング

- 面倒な会員登録は不要

- 手数料は一律9.5%

- 個人、法人問わず利用可能

GMOフリーランスファクタリングはフリーランスに特化したファクタリングのサービスです。特徴は、会員登録不要ですぐに利用可能、最短30分で審査が完了、手数料は一律9.5%などが挙げられます。オンラインで申込や必要書類の提出ができるので、面談等が不要な点もおすすめです。

また中小企業が多いファクタリング業界で、GMOフリーランスファクタリングの運営会社であるGMOクリエイターズネットワークは、東証プライム上場・GMOペポバの連結企業でもあるため、安心して利用できるでしょう。

| 手数料 | 買い取り可能額 | 対応サービス |

| 一律:9.5% | 下限:1万円 上限:無し | 個人事業主の利用:可 2社間:〇 3社間:要問い合わせ 注文書ファクタリング:要問い合わせ |

個人事業主がファクタリングで資金調達をするメリット

ファクタリングは個人事業主にとっても利用しやすく、特に「突然つなぎ資金が必要になったとき」におすすめできます。その理由を、個人事業主がファクタリングで資金調達をする3つのメリットと併せて解説します。

融資に比べて審査が甘い

個人事業主がファクタリングで資金調達をする1つ目のメリットは、「即日~翌営業日のスピード入金」ことです。

ファクタリングは融資に比べて審査が甘く、審査項目も異なります。融資の審査では「借りる本人の返済能力」が重視されるため、個人事業主としての実績・経歴や収入の安定度、資金の使い道、事業計画などが主に見られます。

一方、ファクタリングで主に見られるのは「売却する債権の売掛先(取引先)の信用度」です。ファクタリング会社にとって重要なのは「買い取った債権を期日どおりに回収できるか」であり、申し込み者本人の返済能力はそこまで重要ではありません。

個人事業主としての実績が少ない、収入が安定していない、いわゆるブラックリスト状態であるといったケースでも、審査をクリアできることが多いです。

即日~翌営業日のスピード入金

個人事業主がファクタリングで資金調達をする2つ目のメリットは、「即日~翌営業日のスピード入金」です。

ファクタリングは融資と比べ、とにかく申し込みから入金までのスピードが早いです。個人事業主向けのサービスであれば、最短即日、遅くても審査通過の翌営業日には入金してもらえるでしょう。

先述の通り審査が甘めであるため、資料さえ提出してしまえば審査もすぐに終わります。申し込み・資料提出が午前中に終わればその日のうちに、午後の申し込みでも翌営業日には審査が終わり、その後すぐに資金を調達できるでしょう。

バランスシート上の負債が増えない

個人事業主がファクタリングで資金調達をする3つ目のメリットは、「バランスシート上の負債が増えない」ことです。

ファクタリングは債権の譲渡による資金調達であり、借り入れではありません。そのため、バランスシート上の負債は増えません。

このメリットは近い将来融資を受ける予定がある場合に利いてくるでしょう。融資の審査にはバランスシートの情報が大きく影響します。融資を受ける前につなぎ資金が必要になった場合、バランスシートに影響しないファクタリングで資金調達をすることで、その後に控えた融資の審査を有利に進められるかもしれません。

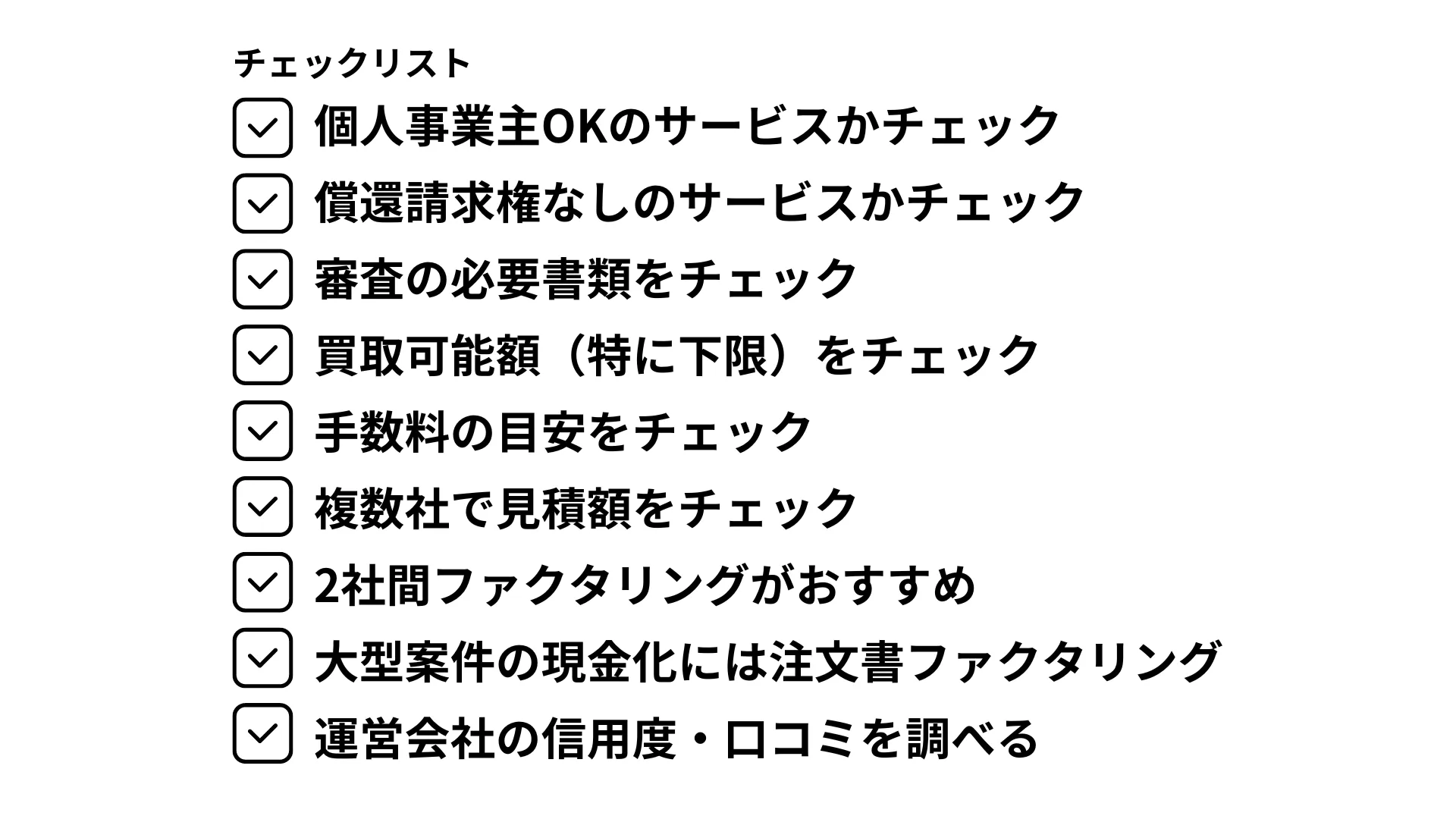

個人事業主がファクタリングを選ぶ8つのポイント

個人事業主にとって使いやすいファクタリングとはどんなサービスなのか、8つの選定ポイントを紹介します。

ポイント1.個人事業主OKのサービスを選ぶ

個人事業主がファクタリングを選ぶ1つ目のポイントは、「個人事業主OKのサービスを選ぶ」ことです。

ファクタリングは個人事業主やフリーランス、小規模事業者にとっても利用しやすいサービスです。しかし、中には「法人のみ」「個人事業主不可」のサービスもあります。まずは個人事業主OKのサービスをピックアップしてから、どこに申し込むかを考えましょう。

本記事冒頭で紹介したサービスはどれも個人事業主OKのサービスなので、まずはこれらをチェックし、見積もり依頼することをおすすめします。

ポイント2.償還請求権なしのサービスを選ぶ

個人事業主がファクタリングを選ぶ2つ目のポイントは、「償還請求権なしのサービスを選ぶ」ことです。

ファクタリングにおける償還請求権とは、売却した売掛債権が回収不能になったとき、それを売主(ファクタリングの利用者)に請求する権利のことです。償還請求権ありだと、売掛先が倒産し売掛金を回収できなくなった場合も、ファクタリング会社への支払いをしなければなりません。

ファクタリングは基本的に償還請求権なし(ノンリコース)です。売掛金が回収不能になった場合、その回収責任はファクタリング会社が負うことになり、自社で法的手段を取ったりファクタリング会社に支払いをしたりする必要はありません。

なお、償還請求権ありのサービスは正式のファクタリングではなく、「ファクタリングを装ったヤミ金」の可能性が高いです。契約書をよく読み償還請求権の有無を確認すること、償還請求権ありのサービスは避けることをおすすめします。

ポイント3.必要書類をチェック

個人事業主がファクタリングを選ぶ3つ目のポイントは、「必要書類をチェックする」ことです。

ファクタリングでは最低限、次のような書類・資料が必要になります。これらの資料をあらかじめ用意しておくと、その後の申し込みや手続きがスムーズになるでしょう。

| 書類・資料 | 提出タイミング | 備考・具体例 |

| 請求書 | 毎回 | 取引期間が長く支払い遅れがない、 法人が売掛先の請求書が審査に通りやすい。 |

| 通帳 | 毎回 | 売却しようとする債権の売掛先からの、 直近3ヵ月分の入金が記載された通帳が好ましい。 |

| 取引のエビデンス | 毎回 | 取引が本当に行われていることを証明するために必要。 ビジネスチャットやメールのやり取りを スクリーンショットするなどして用意する。 |

| 本人確認書類 | 初回 | 代表者の顔写真付きの本人確認書類。 運転免許証が使いやすく、 次点でマイナンバーカードがおすすめ。 |

| 各種証明書 | 初回 | ・売掛先との基本契約書 ・納税証明書 ・印鑑証明書 ・直近の決算資料(法人) ・登記簿謄本(法人) ・直近の確定申告書(個人事業主) ・開業届(個人事業主) など |

なお、これはあくまで主な必要書類であり、これ以外の書類が必要になるケースもあります。まずはファクタリング会社の公式HPから必要書類をチェックし、用意するのが難しそうな書類があるときは問い合わせ窓口から相談するといいでしょう。

ポイント4.買取可能額、特に下限をチェック

個人事業主がファクタリングを選ぶ4つ目のポイントは、「買取可能額、特に下限をチェックする」ことです。

ファクタリングで買い取れる売掛債権の額はサービスにより異なりますが、一般的には下限30万円、上限数千万円といわれています。個人事業主で数千万円のファクタリングが必要になるケースは稀なので、主に下限をチェックすることになるでしょう。

買取可能額の下限が30万円未満のサービスもあります。たとえばPayTodayは10万円からの買取が可能、FREENANCEは1万円からの買取が可能です。

ポイント5.手数料の目安をチェック

個人事業主がファクタリングを選ぶ5つ目のポイントは、「手数料の目安をチェックする」ことです。

ファクタリング会社の公式HPには、手数料率の目安や上限・下限が記載されていることがあります。ここで気をつけたいのが、その手数料率が目安なのか、上限・下限なのかです。

たとえばビートレーディングの公式HPには「2社間ファクタリングの手数料は4~12%が目安」と書かれていますが、これはあくまで目安であり、実際の手数料率は見積もりを出してもらうまでわかりません。一方、PayTodayは手数料率が1~9.5%と明記されており、これを超える手数料がかかることはありません。

ポイント6.複数社で見積もりを受ける

個人事業主がファクタリングを選ぶ6つ目のポイントは、「複数社で見積もりを受ける」ことです。

先述の通り、ファクタリング会社の公式HPに書かれている手数料率には「目安」と「上限・下限」があります。これが「目安」だった場合、実際の手数料が公式HPに書かれている手数料率を超えることもありえます。

PayTodayの「1~9.5%」のように下限と上限が決まっていたとしても、上限いっぱいの9.5%の手数料がかかるとは限りません。審査の結果、手数料率が下限の1%になることもあれば、4%や5%くらいになることもあるでしょう。

複数社から見積もりを取り、実際の手数料を比較することが大切です。

ポイント7.基本的に2社間ファクタリングがおすすめ

個人事業主がファクタリングを選ぶ7つ目のポイントは、「基本的に2社間ファクタリングを選ぶ」ことです。

ファクタリングは契約形態により「2社間ファクタリング」と「3社間ファクタリング」に分けられます。2社間ファクタリングはファクタリングの利用者とファクタリング会社の2社で、3社間ファクタリングはここに「売却する債権の売掛先(自社にとっての取引先)」を加えた3社で契約を結びます。

3社間ファクタリングは2社間ファクタリングに比べ、手数料率が低い(3社間は2~9%、2社間は8~18%が相場といわれています)ですが、「ファクタリング利用が取引先に知られる」「取引先の承諾が必要なため、申し込みから入金までに時間がかかる」といったデメリットもあります。

ファクタリングは日本ではまだあまり一般的なサービスではありません。利用を知られることで、取引先から「資金繰りが厳しいのかな?」と思われ、今後の取引に悪影響が出ることも考えられます。

そのため、手数料が割高でも2社間ファクタリングを選ぶ企業・個人事業主が多いです。最近はPayTodayやlabolのように、手数料率が10%ほどの2社間ファクタリングも増えています。まずはこのようなファクタリング会社に見積もりを依頼するといいでしょう。

ポイント8.大型案件の現金化には注文書ファクタリングもおすすめ

個人事業主がファクタリングを選ぶ8つ目のポイントは、「大型案件の現金化には注文書ファクタリングも検討する」ことです。

注文書ファクタリングとは、案件の受注時点で現金化ができるサービスです。通常のファクタリングは商品やサービス(役務)を提供済みの、確定した売掛金しか現金化できません。しかし、注文書ファクタリングなら案件を受注した時点で、「将来発生するであろう売掛金」を現金化できます。

これはフリーランスのエンジニアなど、案件の受注から納品・請求までに時間がかかる個人事業主におすすめです。

たとえば報酬500万円のシステム開発の依頼が来たとしても、その支払いが受注から半年後だったらどうなるでしょうか。十分な運転資金・生活費がない場合、受注から納品・請求までが早い小口案件も受けなければならず、大型案件のみに集中することはできません。請求までに時間がかかることを理由に、本当は請けたい大型案件を諦めざるを得ないこともあるでしょう。

こんなとき、注文書ファクタリングを利用して資金を確保できれば、大型案件に集中しやすくなります。

注文書ファクタリングのおすすめサービスや、通常のファクタリングとの違いは、こちらの記事で紹介しています。

【厳選5社】注文書ファクタリングとは?選び方や審査のコツ、適したケースをまとめて紹介

ポイント9.運営会社の信用度・口コミを調べる

個人事業主がファクタリングを選ぶ9つ目のポイントは、「運営会社の信用度・口コミを調べる」ことです。

ファクタリングは日本ではまだあまり一般的ではなく、ファクタリングを装ったヤミ金業者、利用者に不利な契約を結ばせようとする悪質なサービスもあります。このような違法業者・悪質サービスは取り締まりにより減りつつありますが、気をつけるに越したことはありません。

申し込もうと思っているサービスが安心して利用できるものなのか、信頼できる会社が運営しているのか、口コミや評判を調べてみましょう。

ファクタリングの審査をスムーズに進めるコツ

ファクタリングは個人事業主でも利用しやすいサービスです。「融資の審査には落ちたが、ファクタリングの審査はクリアできた」というケースも珍しくありません。

しかし、ファクタリングなら誰でも簡単に資金調達ができる、というわけでもありません。ファクタリングの審査をスムーズに進める4つのコツを紹介するので、申し込みの前に確認しておきましょう。

まずはファクタリングの流れを把握しよう

まずはファクタリングの流れを把握しましょう。次の流れに沿ってサービスの選定や見積もりを進めていくと、自社にとって利用しやすいファクタリング会社を見つけられるでしょう。

- 気になるサービスを見つけたら、疑問点や不安点について問い合わせをしたり、見積もりを依頼したりする

- できれば複数社に見積もりを依頼し、手数料が低いサービスを探す

- 手数料や必要書類、審査通過率などの観点から、申し込むサービスを決める

- 申し込み後、必要書類を提出し審査を受ける

- 審査通過後、契約を結ぶ(オンライン契約がおすすめ)

- 契約締結後、ファクタリング会社からの入金を待つ

- 本来の支払期日になり取引先から売掛金が支払われたら、ファクタリング会社に「債権の買取額+手数料」を振り込む

必要書類が少ない・用意できるサービスを選ぶ

ファクタリングの必要書類は申し込むサービスにより異なります。必要書類が少ないサービス、必要書類をすぐに用意できるサービスを選ぶことで、よりスムーズに審査を進められるでしょう。

ファクタリングの主な必要書類は次の通りです。

| 書類・資料 | 提出タイミング | 備考・具体例 |

| 請求書 | 毎回 | 取引期間が長く支払い遅れがない、 法人が売掛先の請求書が審査に通りやすい。 |

| 通帳 | 毎回 | 売却しようとする債権の売掛先からの、 直近3ヵ月分の入金が記載された通帳が好ましい。 |

| 取引のエビデンス | 毎回 | 取引が本当に行われていることを証明するために必要。 ビジネスチャットやメールのやり取りを スクリーンショットするなどして用意する。 |

| 本人確認書類 | 初回 | 代表者の顔写真付きの本人確認書類。 運転免許証が使いやすく、 次点でマイナンバーカードがおすすめ。 |

| 各種証明書 | 初回 | ・売掛先との基本契約書 ・納税証明書 ・印鑑証明書 ・直近の決算資料(法人) ・登記簿謄本(法人) ・直近の確定申告書(個人事業主) ・開業届(個人事業主) など |

これらの書類はあくまで「どんなファクタリング会社でも最低限必要になるであろう書類・資料」です。ほかの書類が必要になることもありますが、これらの書類をあらかじめ用意しておくと、その後の申し込みがスムーズになるでしょう。

売掛先との取引期間が長い債権(請求書)を選ぶ

ファクタリングの審査では、「買い取った債権を期日どおりに回収できるか」が重視されます。そのため、取引期間が長く、これまで支払期日に遅れたことのない取引先への売掛債権の方が、審査をクリアしやすいです。

ほかにも「会社HPがある、作りこまれている企業」「社会的信用度が高い企業」などへの売掛債権が、審査に通りやすいでしょう。

法人への売掛債権を選ぶ

信用度の観点から、ファクタリングの審査には個人事業主への売掛債権よりも、法人への売掛債権の方が有利です。中には「個人事業主への売掛債権は買い取り不可」としているサービスもあります。

個人事業主のファクタリングに関するよくある質問

ファクタリングに関するよくある質問、個人事業主がはじめてファクタリングを利用する際に感じるであろう疑問について、Q&A形式で答えます。

Q1.請求書のみで利用できるファクタリングは?

売掛債権の金額や支払期日を確認するために、ファクタリングの審査には請求書が必要になります。しかし、請求書さえあればファクタリングを利用できるわけではありません。最低限、事業用の通帳や代表者の本人確認書類は必要になるでしょう。

なお、「請求書の控えを取り忘れてしまった」などの事情で請求書を用意できないこともあるかもしれません。このような場合、まずはファクタリング会社に事情を説明し、相談してみてください。公式HPに「請求書が必要」と書かれていても、ファクタリングを利用できることがあります。

Q2.通帳なしで利用できるファクタリングは?

ファクタリングの審査では、売掛先と本当に取引をしているのか、売掛先からの支払い遅れがないかを確認するために「取引先からの入金が記載された通帳」が必要になります。原則として、通帳なしだとファクタリングは利用できません。

この通帳は事業専用のものでなくても構いません。生活費の引き落としがある口座、私用のデビットカードの利用履歴が記載された通帳なども、問題なく審査資料として使えます。

Q3.ファクタリング以外の資金調達は?

個人事業主でも利用しやすい資金調達の方法として、次のようなものが挙げられます。

| 資金調達方法 | 概要、メリット・デメリット |

| 補助金・助成金 | 国から事業者に対する支援制度で、返済不要で資金調達ができる。 ただし、要件を満たしていないと受給できない、審査や手続きに時間がかかるなどのデメリットもある。 |

| 日本政策金融公庫 | 国が運営する金融機関で、個人事業主や中小企業の支援が主な目的。 基準金利が2.40~3.50%と低く、返済期間も7年もしくは20年と長め。 開業資金の調達におすすめ。 |

| 不要資産の売却 | 店舗の備品や什器、使わなくなったPCなどの不要資産を売却し、現金化する方法。 返済不要、比較的スピーディに資金調達ができるが、大規模な資金調達は難しい。 売却した備品が後で必要になり、買い戻さなければならなくなることも。 |

| クラウドファンディング | 「こんなお店を開きたい」「こんな商品・サービスを作りたい」といったプロジェクトを立ち上げ、それを応援してくれる支援者を募る方法。 支援者を集めるために、時間と手間をかけてプロモーションをしなければならないが、自社のブランディングやマーケティングにもなる。 |

これらの資金調達について、詳しくはこちらの記事で解説しています。

ファクタリングは個人事業主のつなぎ資金の調達にぴったり!フリーランスには「FREENANCEへの事前登録」がおすすめ

融資よりも審査が甘く、申し込みから入金までがスピーディなファクタリングは、つなぎ資金の調達に最適です。最近では個人事業主OK、個人事業主特化のサービスも増えてきました。

フリーランス系の個人事業主には、特に「FREENANCE」がおすすめです。最低1万円からファクタリングができる、手数料が3~10%と割安、フリーランス向けの保険やバーチャルオフィスなどファクタリング以外のサービスも充実しているなど、メリットの多いサービスです。

FREENANCEでのファクタリングでは、専用の口座「フリーナンス口座」があると便利でしょう。サービスへの登録や口座の設定は無料でできるので、いざというときに備えて登録しておくことをおすすめします。

_01jdvkxj35y0bstxv6bw0f6drd_20241129-092723.165698.png)

_01jdvmamyj763hj7q29wrjqckw_20241129-093413.261876.png)