創業・開業時におすすめの資金調達の方法を、「融資」「出資」「補助金・助成金」に分けて紹介します。これらの方法それぞれの特徴やメリット・デメリット、どんなケースに適しているかも解説するので、自分に合った方法を探してみましょう。

創業・開業時におすすめの資金調達

創業・開業時におすすめの資金調達の方法は、大きく「融資」「出資」「補助金・助成金」の3つに分類できます。まずはこの3種類の特徴やメリット・デメリットについて把握しましょう。

融資

融資とは金融機関からお金を借りることです。銀行や信用機関、公庫などから創業・開業のための資金を借り入れ、少しずつ返済していきます。

出資と比べて利用しやすく、補助金・助成金と比べてまとまった資金を調達できる方法です。ただし、長期にわたる返済により経営が圧迫されるリスクもあります。

【メリット】

- まとまった資金を調達できる

- 出資よりも利用しやすい

【デメリット】

- 元金に加え金利の支払いが必要

- 創業時は信用度が低く、審査のハードルが高い

出資

出資は自社やその事業に高い可能性を感じてくれる投資家を探し、出資してもらう方法です。融資と異なり返済不要ですが、投資家から経営に口を出されたり、経営権を握られたりするリスクがあります。

また、投資家は出資先の企業の価値が低いうちに株式を手に入れ、価値が上がってから売却することで、その差額による利益(キャピタルゲイン)を得るのが目的です。そのため、上場するつもりのない企業は出資での資金調達ができません。

【メリット】

- 返済不要

- まとまった資金を調達できる

- 資金だけでなく、投資家からの経営に関する助言も得られる

【デメリット】

- 株式による資金調達のため、経営の自由度は下がる

- 上場するつもりのない企業は利用できない

補助金・助成金

補助金・助成金は国や自治体などの公的機関による、事業者の支援制度です。返済不要で資金調達ができ、出資のように経営の自由度が下がることもありません。

手続きや審査に手間と時間がかかりますが、これといったリスクがなく、最初に検討したい資金調達といえます。

【メリット】

- 返済不要

- 種類が多く、さまざまなケースで利用できる

- 審査をクリアすることで、自社の社会的な信用度が高まる

【デメリット】

- 手続きや審査に手間と時間がかかる

- 基本的に後払いなので、ある程度の自己資金が必要

- 融資や出資に比べて調達できる資金が低い

創業・開業時はどこから融資を受ければいい?

創業・開業時の資金調達におすすめの融資を4つ紹介します。

1.日本政策金融公庫

日本政策金融公庫は事業者の支援を目的とする、公的な金融機関です。中小企業や個人事業主などの小規模事業者への融資にも積極的で、信用度の低い創業時でも利用しやすいでしょう。

創業時の資金調達ができる「新創業融資制度」では3,000万円までの融資が受けられます(その内、運転資金は1,500万円まで)。基準金利は2.40~3.50%、返済期間は設備資金が20年以内、運転資金が7年以内と長いです。

返済の負担が少なく、経営が圧迫されないか不安な人でも利用しやすいでしょう。

2.制度融資

制度融資は自治体・金融機関・信用保証組合の3機関による融資のことです。これらの機関が連携して融資を提供するため、金融機関から直接融資を受けるよりも、審査をクリアしやすいでしょう。金利は銀行のプロパー融資と同じ、1~3%ほどになることが多いです。

ただし、3つの機関への申し込み・審査が必要なため、申し込みから入金までにかかる時間は長いです。入金までは3ヵ月ほどかかると考えておきたいです。

開業後は「すぐに資金が必要」という場面も増えるため、やや使いづらいかもしれませんが、時間に余裕のある開業前ならそう問題はないでしょう。

3.銀行

銀行からの融資では、金利1~3%が相場といわれています。制度融資と比べて申し込みから入金までにかかる時間は短く、開業時はもちろん、開業後の資金調達でも使いやすいでしょう。

ただし、審査のハードルはほかの融資と比べて高めで、信用度の低い創業時では特に綿密な準備が必要となります。できるだけ多くの自己資金を用意すること、しっかりとした事業計画書を作ることが、審査クリアのポイントです。

なお、銀行からの融資は返済期間が1年以内の「短期融資」と、1年を超える「長期融資」があります。創業時の融資では、基本的に長期融資を受けることになるでしょう。

4.信用機関

信用金庫は地域密着型の金融機関です。その地域の事業者の支援にも積極的で、創業時の資金調達にも利用しやすいでしょう。

ただ、金利は2~6%が相場と割高です。まずは金利が低く融資を受けやすい日本政策金融公庫や制度融資を検討するといいでしょう。

なお、信用金庫には対象地域があります。利用できるのは地域内の事業者だけなので、事前に対象地域を確認しておきましょう。

創業・開業時は誰から出資を受ければいい?

出資による資金調達は、主にベンチャー企業やスタートアップの創業に適した方法です。これらの企業に出資をしてくれる2つの投資家、「ベンチャーキャピタル」「エンジェル投資家」について紹介します。

5.ベンチャーキャピタル(VC)

ベンチャーキャピタル(VC)は企業(組織)として出資を行っています。将来成長しそうなベンチャー企業やスタートアップ、革新的なアイデアを持った起業家の卵に対し、出資という形で資金提供をしています。

彼らの目的は成長が期待できる企業の株式を早い段階で手に入れ、価値が上がってから売却することで得られる利益「キャピタルゲイン」です。出資した企業が成長しなくては、VCも利益を得られません。そのため、資金だけでなく経営に関するアドバイスも惜しみなくしてくれるでしょう。

ただ、このアドバイスをメリットと取るか、「自由に経営ができない」というデメリットと取るかは経営者やメンバー次第です。

また、VCの目的が株式の売却であるため、将来的には上場しなければなりません。上場するつもりのない企業はそもそも利用できない方法です。上場後は自社の株式を誰でも自由に購入できるようになるため、経営の自由度はやはり低くなってしまうでしょう。

6.エンジェル投資家

エンジェル投資家も目的や投資対象、出資を受ける企業にとってのメリット・デメリットはVCと同じです。ただ、VCが組織として出資を行っているのに対し、エンジェル投資家は個人の投資家として出資を行っています。

相手が個人であるため、VCからの出資よりも「自社と投資家の相性」が重要になってくるでしょう。

VCは将来の可能性を軸に、合理的に出資対象を選びます。エンジェル投資家も将来の可能性を重視し合理的な判断を下しますが、個人としての「想い」や「熱意」がものを言うときもあります。VCからは出資をしてもらえなくても、相性のいいエンジェル投資家から出資をしてもらえる可能性は十分にあるでしょう。

創業・開業時に利用できる補助金・助成金は?

創業・開業時に利用できる補助金・助成金を3つ紹介します。これらの補助金・助成金の限度額や補助率、要件などは年度により変わることもあるため、気になるものを見つけたら公式サイトを確認してみましょう。

7.ものづくり補助金

ものづくり補助金はその名の通り、ものづくりをする事業者を支援するための補助金です。新しい商品やサービスの開発、そのための設備投資などに必要な資金を支援してもらえます。

補助の上限は750万~5,000万円で、そのうち2分の1もしくは3分の2を補助してもらえます。

トップページ|ものづくり補助事業公式ホームページ ものづくり補助金総合サイト

8.IT導入補助金

IT導入補助金は、ITツールの導入費や運用費を支援してもらえる制度です。ソフトウェアやそれを使うための設備(POSレジなど)の購入費、クラウドサービスの月額料金などを補助してもらえます。

これらにかかる費用を最大450万円、2分の1・3分の2・4分の3の補助率で支援してもらえます。

9.キャリアアップ助成金

キャリアアップ助成金は従業員のキャリアアップ促進のためにかかる費用を助成する制度です。補助金には定員があり、要件を満たしていても受給できないことがありますが、これは助成金であるため要件を満たしていればほぼ確実に受給できます。

有期雇用の従業員を正社員にしたり、賃金規定を改定したりなど目的ごとに細かくコースが分かれており、「対象の従業員1人あたりいくら」の計算で助成金を受け取れます。

創業・開業時の資金調達が難しいなら、フランチャイズの活用もおすすめ

創業・開業時の資金調達では、まずは利用できる補助金・助成金がないか探してみましょう。これらは手続きに手間と時間こそかかるものの、返済不要であり、リスクがありません。そのうえで、足りない資金を融資や出資で調達するといいでしょう。

資金調達が難しいなら、フランチャイズでの開業を検討するのもいいかもしれません。フランチャイズの中には開業資金の一部を援助してくれるものもあります。経営ノウハウや独自の仕入れルートなども提供してもらえるため、未経験の業界での開業にもおすすめです。

おすすめの資金調達サービス4選

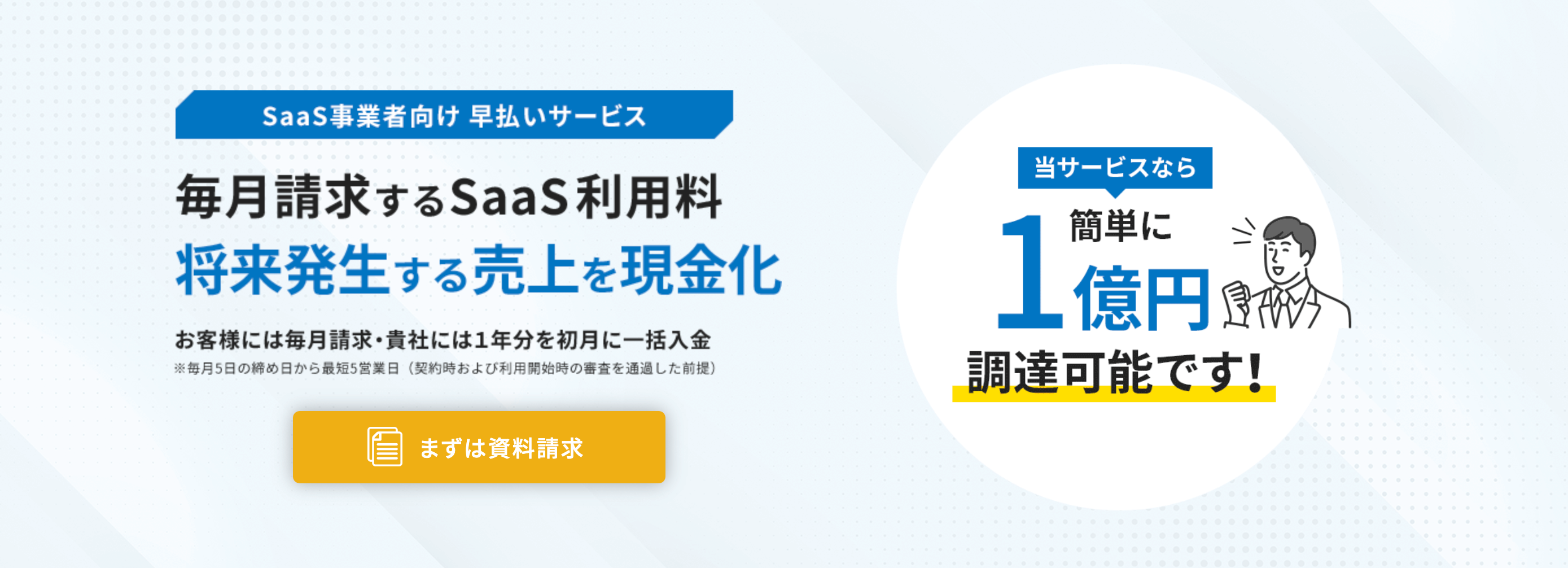

ロボペイの早払いサービス

- 契約期間内のSaaS利用料を最短5営業日※で現金化

- 借り入れや資金調達の必要なく資金繰りを改善

- 取引先への請求業務をすべて代行

- 開発や営業活動に集中でき、売上アップにつながる

- SaaS向けの請求管理システム付で、早払い用途以外の請求も一括管理

| 初期費用 | 要お問い合わせ |

|---|---|

| 月額費用 | 要お問い合わせ |

| 手数料 | 2.0%~※1年分の手数料 |

| 初期費用 | 要お問い合わせ |

|---|---|

| 月額費用 | 要お問い合わせ |

| 手数料 | 2.0%~※1年分の手数料 |

ネクストワン

- 資金化まで最短即日/スピーディな審査/手数料1.5%~

- 日本全国どこからでも利用可/1億円を超える契約にも対応

- 2社間、3社間の契約から選べる/秘密重視の方にもおすすめ

| 初期費用 | - |

|---|---|

| 月額費用 | - |

| 手数料 | 1.5%~10% |

| 内容 | 最短即日現金化 |

| 初期費用 | - |

|---|---|

| 月額費用 | - |

| 手数料 | 1.5%~10% |

| 内容 | 最短即日現金化 |

QuQuMo(ククモ)

- 最短2時間で資金化が可能なスピーディなサービス

- 完全オンライン対応で全国どこでも利用可能

- 手数料が業界トップクラスの低水準で透明性が高い

| 初期費用 | 0円 |

|---|---|

| 月額費用 | 0円 |

| 手数料 | 1%~ |

| 買取可能額 | 無制限 |

| 入金スピード | 最短2時間 |

| 初期費用 | 0円 |

|---|---|

| 月額費用 | 0円 |

| 手数料 | 1%~ |

| 買取可能額 | 無制限 |

| 入金スピード | 最短2時間 |

えんナビ

- 24時間土日祝日スピード対応/お客様満足度93%以上

- 50万円~5,000万円買取可/個人事業主にもおすすめ

- 保証人・担保不要/赤字決済OK/ノンリコース契約

| 初期費用 | 問合せ |

|---|---|

| 月額費用 | 問合せ |

| 手数料 | 5%~ |

| 内容 | 24時間365日スピード対応 |

| 備考 |

| 初期費用 | 問合せ |

|---|---|

| 月額費用 | 問合せ |

| 手数料 | 5%~ |

| 内容 | 24時間365日スピード対応 |

| 備考 |

アクセルファクター

- 審査通過率93.3%/最短即日2時間で入金/業界最安水準の手数料0.5%~

- 来店・対面不要/資金調達がオンラインで完結できる

- 取引実績20,000件以上/安心・安全の大手グループ

| 初期費用 | - |

|---|---|

| 月額費用 | - |

| 手数料 | 0.5%~ |

| 内容 | 全国対応:オンライン完結 即日入金 |

| 備考 |

| 初期費用 | - |

|---|---|

| 月額費用 | - |

| 手数料 | 0.5%~ |

| 内容 | 全国対応:オンライン完結 即日入金 |

| 備考 |

うりかけ堂

- 最短2時間で資金化が可能な迅速対応

- 手数料は2%からで業界最安水準を実現

- 取引先に通知不要の2社間ファクタリングに対応

| 初期費用 | 0円 |

|---|---|

| 月額費用 | 0円 |

| 手数料 | 2%〜 |

| 買取可能額 | 5,000万円 |

| 入金スピード | 最短2時間 |

| 初期費用 | 0円 |

|---|---|

| 月額費用 | 0円 |

| 手数料 | 2%〜 |

| 買取可能額 | 5,000万円 |

| 入金スピード | 最短2時間 |

ビートレーディング

- 業界トップクラスの実績と信頼

- 必要書類は2点のみ

- 最短1営業日で資金化

| 初期費用 | 0円 |

|---|---|

| 月額費用 | 0円 |

| 買取可能額 | 10万円〜3億円 |

| 入金スピード | 最短翌日 |

| 初期費用 | 0円 |

|---|---|

| 月額費用 | 0円 |

| 買取可能額 | 10万円〜3億円 |

| 入金スピード | 最短翌日 |

日本中小企業金融サポート機構

- ファクトル(会員サイト)利用で最短40分! 資金調達可能なAIファクタリングを提供

- 法人・個人事業主を対象に幅広い金融サポートを展開

- 補助金、M&A、リースバックなど多様な経営支援

| 初期費用 | 0円 |

|---|---|

| 月額費用 | 0円 |

| 手数料 | 1.5%~ |

| 買取可能額 | 下限上限なし |

| 入金スピード | 通常のお問い合わせ:最短3時間 ファクトル(会員サイト):最短40分 |

| 初期費用 | 0円 |

|---|---|

| 月額費用 | 0円 |

| 手数料 | 1.5%~ |

| 買取可能額 | 下限上限なし |

| 入金スピード | 通常のお問い合わせ:最短3時間 ファクトル(会員サイト):最短40分 |

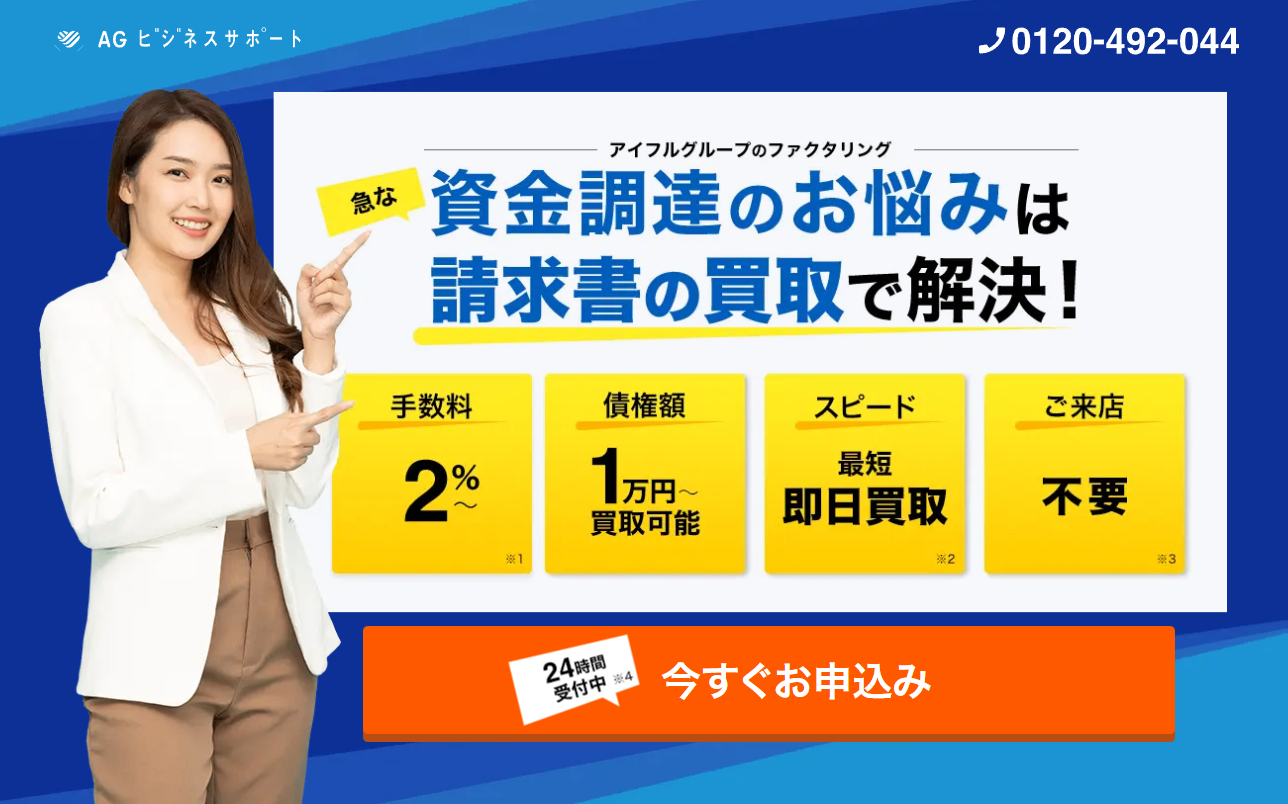

AGビジネスサポート ファクタリング

- 1万円から買取可能な小口対応

- 最短即日の資金化スピード

- 赤字・税金滞納でも審査検討可

| 初期費用 | - |

|---|---|

| 月額費用 | - |

| 手数料 | 2%~12% |

| 買取可能額 | 1万円~ |

| 入金スピード | 最短即日 |

| 初期費用 | - |

|---|---|

| 月額費用 | - |

| 手数料 | 2%~12% |

| 買取可能額 | 1万円~ |

| 入金スピード | 最短即日 |

ラインプロフェクトファクタリング

- 最短3時間で入金可能なオンライン手続き

- 手続きは来店不要・全国対応・WEB完結

- ノンリコース契約で倒産リスクの返済なし

| 初期費用 | - |

|---|---|

| 月額費用 | - |

| 手数料 | 3%~ |

| 買取可能額 | 100万円~1億円 |

| 入金スピード | 最短即日 |

| 初期費用 | - |

|---|---|

| 月額費用 | - |

| 手数料 | 3%~ |

| 買取可能額 | 100万円~1億円 |

| 入金スピード | 最短即日 |

KKTファクタリング

- 業界最低クラス手数料1%〜

- 最短即日入金・全国対応のスピード型

- 赤字・税金滞納でも相談可と柔軟審査

| 初期費用 | - |

|---|---|

| 月額費用 | - |

| 手数料 | 1%〜 |

| 買取可能額 | お問合せ |

| 入金スピード | 最短即日 |

| 初期費用 | - |

|---|---|

| 月額費用 | - |

| 手数料 | 1%〜 |

| 買取可能額 | お問合せ |

| 入金スピード | 最短即日 |

JTCファクタリング

- 年商7,000万円以上限定での大口売掛債権対応

- 手数料最安1.2%~という低コスト設定

- 最短即日入金・土日祝も対応可能なスピード重視サービス

| 初期費用 | - |

|---|---|

| 月額費用 | - |

| 手数料 | 1.2%~ |

| 買取可能額 | 100万円以上/上限なし(売掛金の範囲内) |

| 入金スピード | 最短即日(通常1日以内) |

| 初期費用 | - |

|---|---|

| 月額費用 | - |

| 手数料 | 1.2%~ |

| 買取可能額 | 100万円以上/上限なし(売掛金の範囲内) |

| 入金スピード | 最短即日(通常1日以内) |

メンターキャピタル

- 2社間・3社間両対応で柔軟な契約 全国対応

- 最短30分で入金可能な即日対応

- 買取額下限なし~1億円、手数料2%~

| 初期費用 | - |

|---|---|

| 月額費用 | - |

| 手数料 | 2%~ |

| 買取可能額 | 下限なし~1億円 |

| 入金スピード | 最短30分(即日対応) |

| 初期費用 | - |

|---|---|

| 月額費用 | - |

| 手数料 | 2%~ |

| 買取可能額 | 下限なし~1億円 |

| 入金スピード | 最短30分(即日対応) |

ファクターズ

- 最短4時間で入金可能

- Web完結・全国対応で手続き簡単

- 登記不要・ノンリコース対応

| 初期費用 | - |

|---|---|

| 月額費用 | - |

| 手数料 | 問合せ |

| 買取可能額 | 30万円~3,000万円 |

| 入金スピード | 最短4時間 |

| 初期費用 | - |

|---|---|

| 月額費用 | - |

| 手数料 | 問合せ |

| 買取可能額 | 30万円~3,000万円 |

| 入金スピード | 最短4時間 |

トップ・マネジメント

- 請求書不要で、見積書・受注書・発注書だけで資金調達可能

- 最短即日で資金が手元に届く迅速な対応

- 全国対応のオンライン完結型サービスで手軽に利用可能

| 初期費用 | 0円 |

|---|---|

| 月額費用 | 0円 |

| 手数料 | 3.5%〜12.5% |

| 買取可能額 | 最大1億円 |

| 入金スピード | 最短即日 |

| 初期費用 | 0円 |

|---|---|

| 月額費用 | 0円 |

| 手数料 | 3.5%〜12.5% |

| 買取可能額 | 最大1億円 |

| 入金スピード | 最短即日 |

資金調達プロ

- 10秒で資金調達の目安がわかる簡易診断サービス

- 資金調達方法や専門家を無料で紹介

- 資金調達の迅速化と経営サポートを提供

| 初期費用 | 0円 |

|---|---|

| 月額費用 | 0円 |

| 買取可能額 | 100万円〜3億円 |

| 入金スピード | 最短即日 |

| 初期費用 | 0円 |

|---|---|

| 月額費用 | 0円 |

| 買取可能額 | 100万円〜3億円 |

| 入金スピード | 最短即日 |

SKサービス

- 最短即日での資金調達が可能なスピード対応

- 2社間・3社間ファクタリングに対応し、柔軟な選択が可能

- 手数料は1%~、幅広い資金ニーズに応える体制

| 初期費用 | 0円 |

|---|---|

| 月額費用 | 0円 |

| 手数料 | 1%〜 |

| 買取可能額 | 10万円〜5,000万円 |

| 入金スピード | 最短即日 |

| 初期費用 | 0円 |

|---|---|

| 月額費用 | 0円 |

| 手数料 | 1%〜 |

| 買取可能額 | 10万円〜5,000万円 |

| 入金スピード | 最短即日 |

株式会社JBL

- 売掛金を最短2時間で現金化可能な迅速対応

- 来店不要、オンライン完結で全国対応

- 業界最安水準の手数料と透明性の高い契約内容

| 初期費用 | 0円 |

|---|---|

| 月額費用 | 0円 |

| 手数料 | 2%〜14.9% |

| 買取可能額 | 最大1億円 |

| 入金スピード | 最短即日2時間 |

| 初期費用 | 0円 |

|---|---|

| 月額費用 | 0円 |

| 手数料 | 2%〜14.9% |

| 買取可能額 | 最大1億円 |

| 入金スピード | 最短即日2時間 |

MSFJ株式会社

- 良心的な手数料(1.8%〜9.8%)

- 最短即日資金調達(最短60分)

- 柔軟な審査基準(審査通過率90%以上)

| 初期費用 | 0円 |

|---|---|

| 月額費用 | 0円 |

| 手数料 | 1.8%〜9.8% |

| 買取可能額 | 最大5,000万円 |

| 入金スピード | 最短即日 |

| 初期費用 | 0円 |

|---|---|

| 月額費用 | 0円 |

| 手数料 | 1.8%〜9.8% |

| 買取可能額 | 最大5,000万円 |

| 入金スピード | 最短即日 |

のりかえPlus

- 最短90分で資金調達が可能な迅速なファクタリングサービス

- 来店不要、完全オンライン対応で全国どこからでも利用可能

- ノンリコース契約で安心、倒産リスクの回避が可能

| 初期費用 | 0円 |

|---|---|

| 月額費用 | 0円 |

| 手数料 | 5%〜15% |

| 入金スピード | 最短30分 |

| 初期費用 | 0円 |

|---|---|

| 月額費用 | 0円 |

| 手数料 | 5%〜15% |

| 入金スピード | 最短30分 |

アドプランニング

- 業界最安水準の手数料でのファクタリング

- 全国どこからでもオンライン完結で利用可能

- 赤字経営や税金滞納中でも対応可能な柔軟な審査基準

| 初期費用 | 0円 |

|---|---|

| 月額費用 | 0円 |

| 手数料 | 業界最安水準 ※詳細は問合せ |

| 入金スピード | 最短即日 |

| 初期費用 | 0円 |

|---|---|

| 月額費用 | 0円 |

| 手数料 | 業界最安水準 ※詳細は問合せ |

| 入金スピード | 最短即日 |

株式会社No.1

- 売掛金や診療報酬債権などを対象とした幅広いファクタリングサービス

- 最短即日での資金調達が可能な迅速対応

- 経営課題を解決するコンサルティングも提供

| 初期費用 | 0円 |

|---|---|

| 月額費用 | 0円 |

| 手数料 | 1%〜15% |

| 買取可能額 | 最大5000万円 |

| 入金スピード | 最短即日 |

| 初期費用 | 0円 |

|---|---|

| 月額費用 | 0円 |

| 手数料 | 1%〜15% |

| 買取可能額 | 最大5000万円 |

| 入金スピード | 最短即日 |

ジャパンマネジメント

- 全国対応で最短即日資金調達可能

- 売掛金を活用し、償還請求権なし(ノンリコース)で安心

- 最高5,000万円の大口資金調達にも対応

| 初期費用 | 0円 |

|---|---|

| 月額費用 | 0円 |

| 手数料 | 3%~20% |

| 最高買取可能額 | 5,000万円 |

| 入金スピード | 最短1日 |

| 初期費用 | 0円 |

|---|---|

| 月額費用 | 0円 |

| 手数料 | 3%~20% |

| 最高買取可能額 | 5,000万円 |

| 入金スピード | 最短1日 |

_01jdvkgf8zpa2g149v3rq45h9w_20241129-091955.208923.png)

_01jdvkxj35y0bstxv6bw0f6drd_20241129-092723.165698.png)

_01jdvmamyj763hj7q29wrjqckw_20241129-093413.261876.png)