クレジットカード決済とは?

クレジットカード決済とは、クレジット会社が提供するカードで支払いを行い、期間内の合計利用額を後日まとめて返済する決済方法です。現金払いを除けば、日本で最も利用されている支払い方法です。

クレジットカード決済は実店舗での買い物にはもちろん、ECサイトでの商品注文や継続課金サービスの利用料などにも使えます。

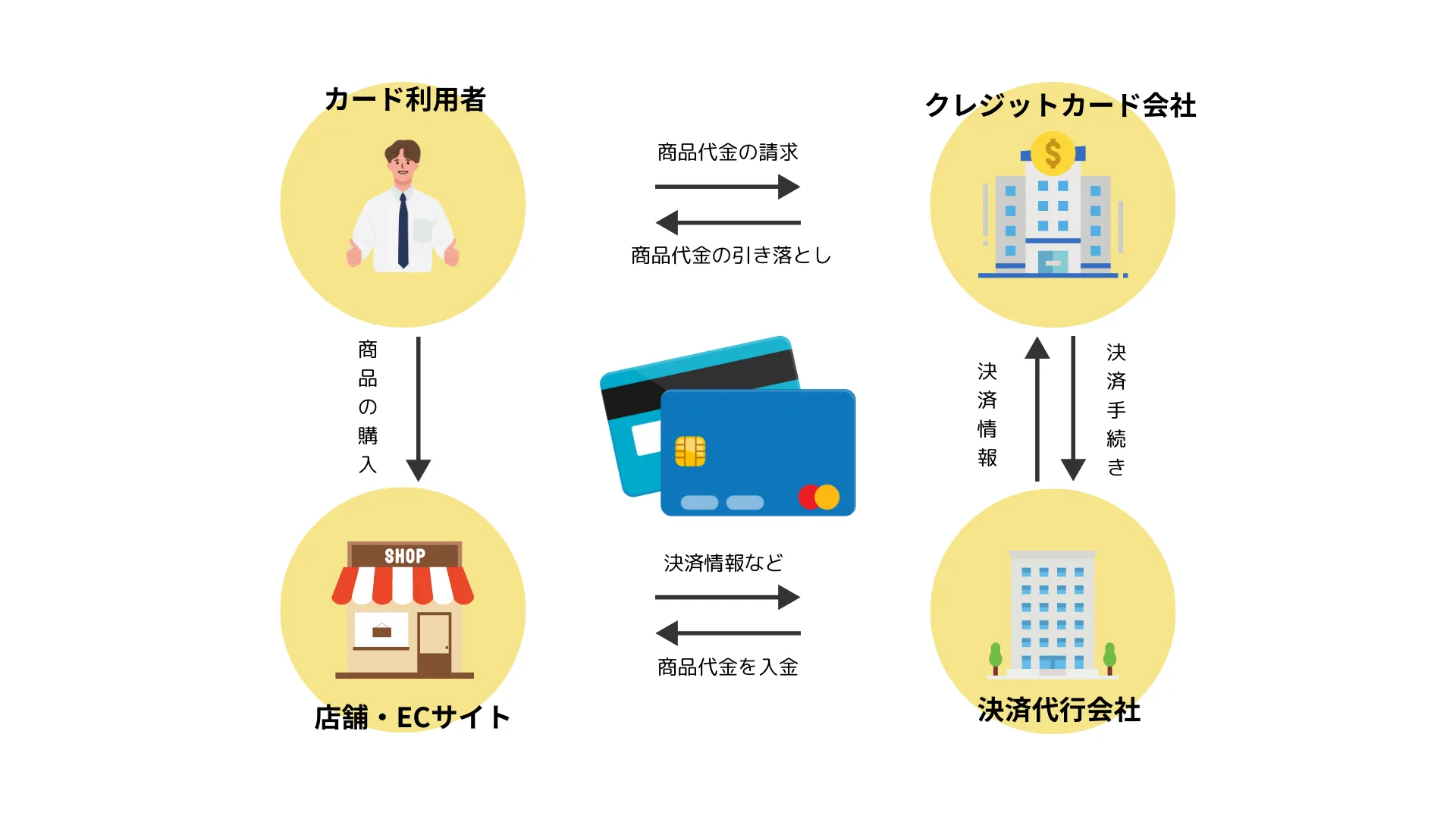

クレジットカード決済の仕組み

クレジットカード決済には次の4つの人物・機関がかかわっています。

【カード利用者】

カードを支払いに使う利用者。クレジットカード決済ではその場での現金のやり取りが発生せず、利用者はその利用金額を後日まとめてクレジットカード会社に支払います。

【加盟店】

クレジットカードの加盟店で、ユーザーにとっては買い物をするお店やサービスを提供してもらう事業者のことです。加盟店はクレジットカード決済で上がった売上から手数料を差し引いた額を、カード会社から後日まとめて受け取ります。

【クレジットカード会社】

クレジットカードを提供する会社。クレジットカード決済が行われると、カード会社は加盟店に対して立替払いをします。立替払いした金額から手数料を引いた額が加盟店に支払われ、ユーザーには期間内に立替払いした合計金額を後日請求します。

【決済代行会社】

カード会社と加盟店の間に入り、各種手続きを代行する会社。加盟店は決済代行会社に利用料や手数料を払わなければなりませんが、契約や審査の代行、管理システムの提供などさまざまなサービスを受けられます。

加盟店がクレジットカード決済を導入する方法には「クレジットカード会社との直接契約」と「決済代行会社の利用」の2つがあります。ここからは、それぞれの方法について解説します。

カード会社と直接契約する場合

クレジットカード会社と直接契約する場合、事業者はカード会社と加盟店契約を結びます。先述の通り、ユーザーがクレジットカード決済を行った場合、カード会社から加盟店に対して支払われます。

カード会社と直接契約するメリットは費用を抑えやすいこと、デメリットは手間と時間がかかることです。

カード会社との契約にはシステムの設定や利用にかかる費用、年会費、決済手数料などがかかります。決済代行会社を利用した場合は代行会社に対してもこれらの費用を支払わなければなりません。直接契約では代行会社への支払いがない分、費用は割安になるでしょう。

ただ、複数のカード会社と契約したり、クレジットカード決済以外の支払い方法も導入したりという場合は手続きや管理に時間と手間がかかります。契約するカード会社や決済機関と個別に手続きをしなければならず、管理システムも各社異なるからです。

決済代行会社を利用する場合

クレジットカード決済を導入するもう1つの方法が、決済代行会社を利用する方法です。決済代行会社は、クレジットカードの情報を安全に取り扱い、加盟店とカード会社の間に立って支払いを仲介します。

決済代行会社を利用するメリットは管理負担が小さくなること、デメリットは費用が発生することです。

先述の通り、直接契約で複数のカード会社や決済機関と契約する場合、手続きは個別に進めなければなりません。管理システムも各社異なります。

決済代行会社にはこれらの手続き・管理も任せられます。自社が契約した各機関をまとめて管理できる専用システムも提供されるため、業務負荷も、従業員の教育コストも抑えられます。

デメリットはカード会社に支払うような費用を代行会社にも支払わなければならない点ですが、業務負荷の軽減とそれによる人件費の削減により、結果としてプラスになることも多いです。

また、決済代行会社の中にはカード会社との手数料交渉を任せられるところもあります。交渉をプロに任せ、カード会社の手数料を抑えることができれば、自社に残る利益はさらに大きくなるでしょう。

▼決済代行会社の手数料に関してはこちらの記事をお読みください。

クレジットカード決済では領収書・収入印紙が不要

クレジットカード決済では、支払いの証明として領収書や収入印紙が原則として不要となります。

領収書には「代金の受け渡しと同時に発行すべき」という原則があり、クレジットカード決済ではその場での代金受け渡しが行われないからです。ユーザーが代金受け渡しを行うのは、後日カード会社から請求が行われたタイミングです。

これにより、事業者は領収書の発行にかかる手間を、ユーザーは領収書の管理にかかる手間を省けます。

事業者側のサービスとしてクレジットカード決済で領収書を発行することもありますが、先述の原則により税法上の領収書にはあたらないため、収入印紙の貼り付けは不要です。

ただし、印紙貼り付けをしない場合は請求書に「クレジットカード払い」と明記しなくてはなりません。

【消費者側】クレジットカード決済のメリット

クレジットカード決済を利用する消費者側のメリットは以下の4つです。

①現金の持ち歩きや授受が不要

消費者がクレジットカード決済を利用する1つ目のメリットは、「現金の持ち歩きや授受が不要」なことです。

クレジットカード決済を利用することで、消費者は現金を持ち歩かなくて済むようになり、財布もコンパクトにしやすくなるため身軽に買い物に行けます。

また、会計時の現金の受け渡しもなくなり、「財布からお金を取り出して、お釣りを受け取り財布に仕舞って…」という手間がなくなるのはもちろん、店側のミスで少ないお釣りを受け取ってしまうリスクもなくなります。

②ECサイトで利用しやすい

消費者がクレジットカード決済を利用する2つ目のメリットは、「ECサイトで利用しやすい」ことです。

ECサイトではクレジットカード情報を入力するだけで、簡単に商品を購入したりサービスに申し込んだりできます。最近はECサイトごとにカード情報を記憶させたり、カード情報をカメラで読み込み入力の手間を省いたりといったこともできます。

割高な手数料がかかる代金引換や、窓口やATMまで支払いに行かなければならない口座振込よりも、ずっと気軽に支払いが可能です。

③分割払いができる

消費者がクレジットカード決済を利用する3つ目のメリットは、「分割払いができる」ことです。

クレジットカード決済では一度に全額支払うのではなく、回数を指定した分割払いができることもあります。支払い負担を分散させることで、高額な商品やサービスを無理なく購入したり、資金繰りを改善したりすることが可能です。

クレジットカード決済の請求は翌月以降にまとめて行われるため、分割払いをしない場合でも支払いを後回しにできるメリットがあります。

「今月は家計が厳しい」「今しか買えない商品があるのにお金が足りない」といったときも、クレジットカードは強い味方となってくれます。

④ポイントなどの特典が多い

消費者がクレジットカード決済を利用する4つ目のメリットは、「ポイントなどの特典が多い」ことです。

ポイントやマイルなどが貯まるクレジットカードは多いです。これらに加え、「空港のラウンジを利用できる」「特定の施設をお得に利用できる」などの充実した特典が受けられるカードもあります。

【事業者側】クレジットカード決済のメリット

事業者が支払い方法にクレジットカード決済を導入するメリットは以下の5つです。

1.集客・客単価アップにつながる

事業者がクレジットカード決済を導入する1つ目のメリットは、「集客・客単価アップにつながる」ことです。

先述の通り、クレジットカードにはポイントやマイルが貯まるという特典があります。最近は「ポイ活」に取り組む人も多く、支払い方法を還元率の高いカードに固定している人も少なくありません。

クレジットカード決済を導入することでこのような層を取り込みやすくなります。

また、クレジットカードを利用する人は、一回の支払い金額が高くなる傾向があります。人間には将来の支出を過小評価する心理がありますため、支払いを後回しにしたり分割したりできるクレジットカード決済では、この心理が働きやすいのです。

2.リピーターを増やしやすい

事業者がクレジットカード決済を導入する2つ目のメリットは、「リピーターを増やしやすい」ことです。

クレジットカードを持っている消費者は利便性や特典のために、同じお店を継続利用することがあります。特にECサイトでは、一度カード情報を入力すれば次回からの支払いが簡単になるため、同じお店を選ぶ人がさらに多くなります。

3.実店舗ではレジ内過不足を防ぎやすくなる

事業者がクレジットカード決済を導入する3つ目のメリットは、「実店舗ではレジない過不足が防ぎやすくなる」ことです。

クレジットカード決済では、実店舗において現金を扱う必要がなくなります。ユーザーにとっては「少ない金額のお釣りを渡されるリスク」が少なくなり、お店にとっては「レジ内の現金過不足を防ぎやすくなる」というメリットがあります。

4.未回収リスクが低い

事業者がクレジットカード決済を導入する4つ目のメリットは、「未回収リスクが低い」ことです。

クレジットカード決済では、ユーザーの支払い金額から手数料を差し引いた額を、クレジットカード会社が立替払いしてくれます。たとえユーザーがカード会社の請求を踏み倒したとしても、加盟店への立替払いに影響はありません。

ただし、不正利用やユーザーからの申し立てなどにより、クレジットカード決済が取り消される「チャージバック」のリスクはあります。

5.請求業務の効率化

事業者がクレジットカード決済を導入する5つ目のメリットは、「請求業務の効率化」ことです。

クレジットカード会社がユーザーへの請求手続きを代行してくれるため、事業者は請求業務にかかる時間や手間を削減できます。未回収も基本的には起こらないため、督促業務も減らすことが可能です。

【消費者側】クレジットカード決済のデメリット3つ

消費者がクレジットカード決済をするデメリット、利用時の注意点は以下の3つです。

1.使いすぎのリスクがある

消費者がクレジットカード決済をする1つ目のデメリットは、「使いすぎのリスクがある」ことです。

先述の通り、人間には将来の支出を過小評価する心理があります。特にクレジットカードは手元に現金がなくても支払いができるため、気をつけないと返済の負担が大きくなってしまいます。

ユーザーは自分の支払い能力や返済計画についてよく考え、責任を持って利用しなければなりません。使いすぎが心配なら限度額を低く設定したり、クレジットカードではなくデビットカードを利用したりするのがおすすめです。

2.支払い方法によっては手数料がかかる

消費者がクレジットカード決済をする2つ目のデメリットは、「支払い方法によっては手数料がかかる」ことです。

一部のクレジットカード決済では、支払い方法によって手数料が発生する場合があります。基本的に、手数料は分割払いやリボ払いで発生するもので、一括払いではかかりません。

特にリボ払い(利用金額にかかわらず、毎月決まった金額を返済する方法)は返済が長引きやすく、その分手数料が積み重なりやすいです。

3.不正利用のリスクがある

消費者がクレジットカード決済をする3つ目のデメリットは、「不正利用のリスクがある」ことです。

クレジットカードは個人情報や資金に関わる重要な情報を含んでいます。カード情報が抜き取られてしまうと、自分の知らないところでカードが勝手に使われ、身に覚えのない請求がくるかもしれません。

もちろん、不正利用の申し立てをすることで返金してもらえることもあります。ただ、少額ずつ使われたために不正利用に気付くまで時間がかかるようなこともあるかもしれません。

いずれにしても、クレジットカードの不正利用には細心の注意を払いましょう。

【事業者側】クレジットカード決済のデメリット3つ

事業者がクレジットカード決済を導入するデメリットは以下の3つです。

1.事業者負担の手数料が発生する

事業者がクレジットカード決済を導入する1つ目のデメリットは、「事業者負担の手数料が発生する」ことです。

クレジットカード決済のたびに手数料が生じるのは先述の通りですが、これは事業者側の負担になります。

ユーザーに負担させたり、手数料分の代金を上乗せしたりすることはできません。手数料を理由に、ユーザーに現金払いを促すこともNGで、これらの行為はクレジットカード会社の規約により禁じられています。

手数料はカード会社ごとに異なり、加盟店の業態によっても変動します。

2.情報漏洩のリスクがある

事業者がクレジットカード決済を導入する2つ目のデメリットは、「情報漏えいのリスクがある」ことです。

クレジットカードには重要な個人情報が含まれ、カード決済を導入することで不正利用のリスクも増加します。顧客の個人情報などを流出させてしまったとなると、自社の信頼ダウンはもちろん、損害賠償に発展することもあり得ます。

セキュリティ対策を徹底し、顧客のクレジットカード情報を保護しなければなりません。

3.チャージバックのリスクがある

事業者がクレジットカード決済を導入する3つ目のデメリットは、「チャージバックのリスクがある」ことです。

ユーザーがクレジットカード会社に対してクレームや異議を申し立てる場合、チャージバックと呼ばれる手続きが行われることがあります。これが認められると、加盟店は売上金を返還しなければなりません。

チャージバックは悪意ある第三者によるカードの不正利用のほか、転売目的のユーザー本人などにより起こることもあります。チャージバックとは何か、どう防げばいいのかは、こちらの記事で解説しています。

チャージバックとは?クレジットカードの不正利用や返金を減らすためにできること

クレジットカード決済の導入には決済代行サービスがおすすめ

クレジットカード決済の導入には、決済代行サービスの利用がおすすめです。

多くの決済代行サービスはクレジットカード以外の決済方法にも対応しています。これを利用し決済方法を充実させることで、集客・売上アップを目指しやすくなります。サポートの充実したサービスを選べば、業務効率化の効果も高まります。

何より各種決済の代行を専門とする業者は、不正利用や情報漏洩が起こらないよう細心の注意を払っています。専門業者に任せることで、より強固なセキュリティのもと、安心して各種決済手段を導入できます。

自社に合った決済代行サービスを探したい方は、こちらの記事もぜひお読みください。実店舗やECなど、業態ごとのおすすめサービスを紹介しています。導入費用や手数料の相場についても解説しているので、コストが気になる方には特におすすめの記事です。

この記事にはタグがありません。