そもそもファクタリングとは?

ファクタリングとは売掛債権をファクタリング会社に譲渡(売却)し、本来の支払期日よりも早く現金化するサービスです。

たとえば手元に100万円の売掛債権があり、支払期日は翌月末だとしましょう。しかし、自社には1週間後に30万円の支払いがあり、そのための現金はないものとします。

この場合、100万円分の売掛債権のうち30万円をファクタリング会社に売却することで、本来の支払期日である翌月末よりも早く現金化できます。ファクタリングでは最短即日に入金されることも珍しくなく、1週間後の30万円の支払いに間に合うよう資金調達ができるでしょう。

その後、本来の支払期日になり売掛先から自社に100万円が振り込まれたら、ファクタリング会社に「30万円+手数料」の金額を支払います。

このように、ファクタリングは突発的な資金調達に適しています。

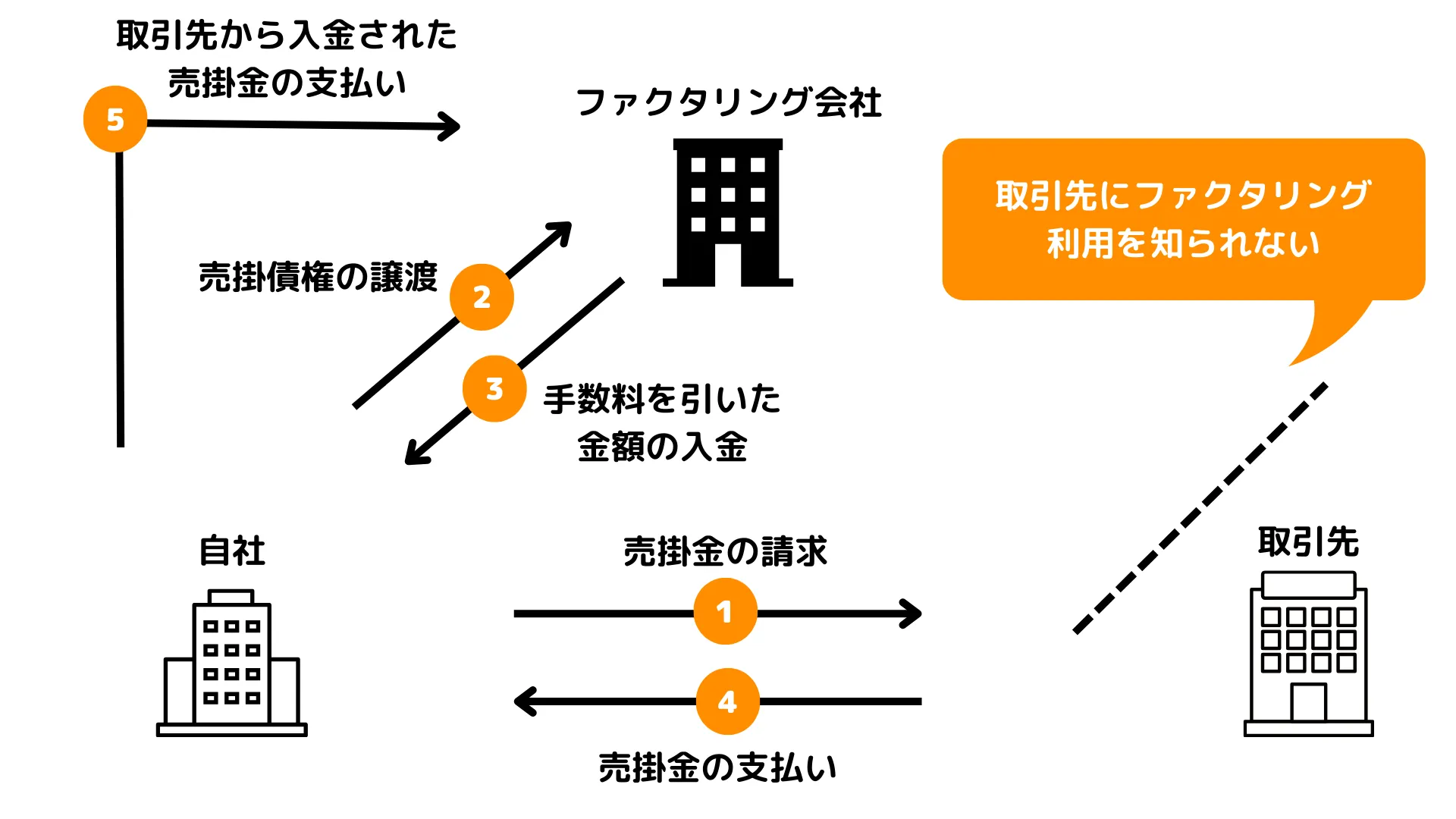

2社間ファクタリング

資金調達に使えるファクタリングは「買取型ファクタリング」といい、その契約は「2社間」「3社間」に分かれます。

2社間ファクタリングとは、利用者(自社)とファクタリング会社の2社で結ぶ契約です。売掛先に債権の売却を通知することなくファクタリングができます。そのため申し込みから入金までがスピーディで、取引先から「資金繰りが悪いのでは?」と悪印象を持たれる心配もありません。

ファクタリングは日本ではまだあまり一般的ではないため、イメージ悪化を恐れ、2社間での契約が選ばれることが多いです。

ただし、手数料は3社間ファクタリングよりも高くなりやすいです。

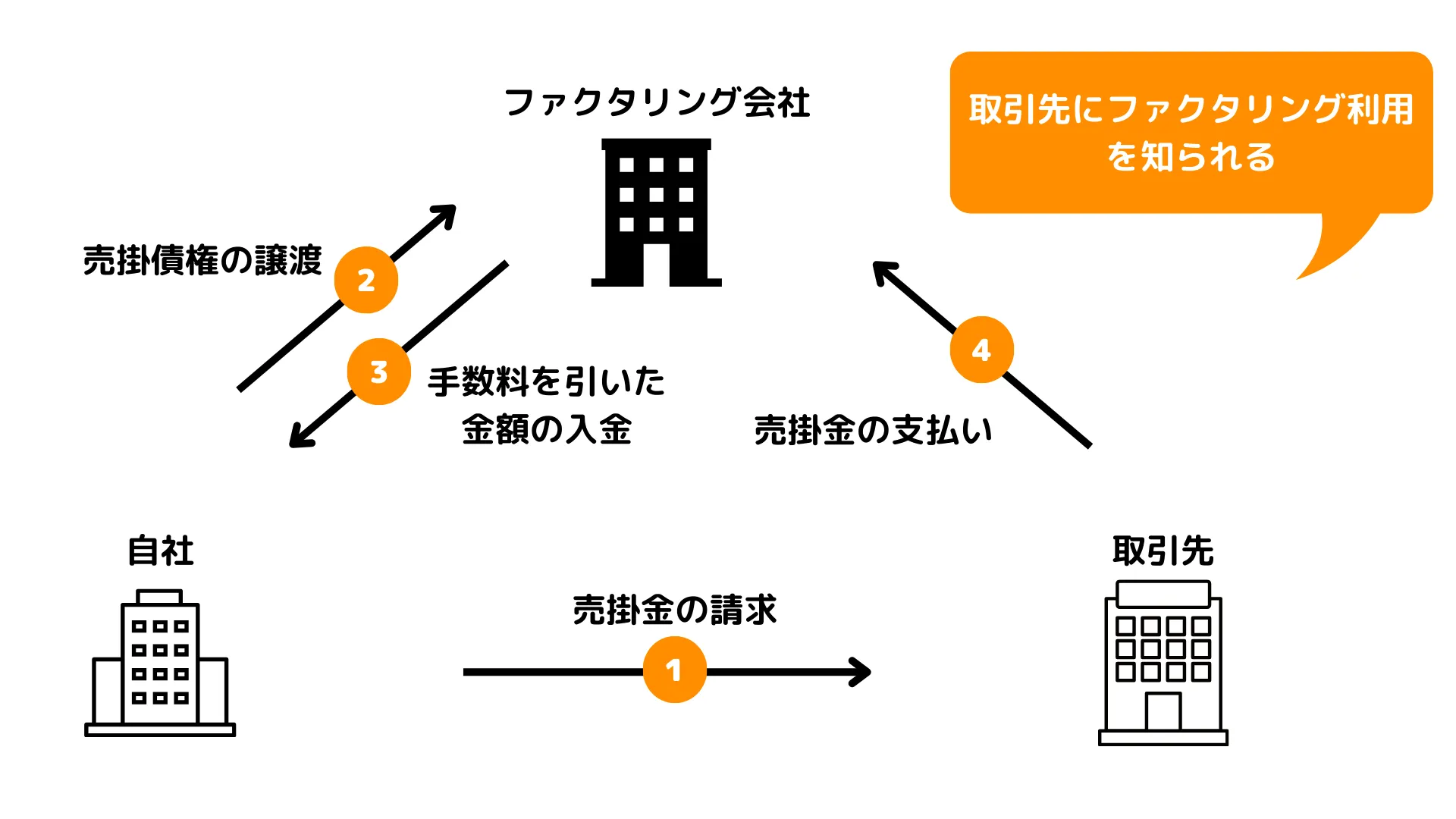

3社間ファクタリング

3社間ファクタリングは利用者とファクタリング会社の2社に、売掛先(利用者にとっての取引先)を加えた3社で結ぶ契約です。

利用者は取引先にファクタリングの利用を通知し、承諾を取らなければならないため、「ファクタリング利用を知られる」「入金までに時間がかかる」などのデメリットがあります。

しかし、取引先を加えた3社での契約はファクタリング会社にとって「買い取った債権の未回収リスク」が低く、そのため手数料は2社間での契約よりも安くなるでしょう。

なお、3社間ファクタリングでの「ファクタリング会社への支払い」は、利用者ではなく売掛先が行います。

【7ステップ】ファクタリング契約の流れ

ファクタリング契約の流れを利用者の目線から、7つのステップに分けて解説します。スムーズに契約するコツ、自社に合ったサービスの選び方も簡単に紹介するので、ぜひ参考にしてください。

STEP1.ファクタリング会社選び

ファクタリング契約の最初のステップは「ファクタリング会社選び」です。ファクタリングの手数料は2社間契約で8~18%、3社間契約で2~9%ほどが相場といわれています。

しかし、ファクタリング会社ごとに手数料の上限や目安はもちろん、審査の流れや必要書類も異なります。調達したい金額や手数料率、必要書類などを比べ、自社にとって利用しやすい会社を探しましょう。

どんなケースにどのファクタリング会社がおすすめなのかは、こちらの記事で紹介しています。

STEP2.事前相談・見積もり

ファクタリング契約の2ステップ目は「事前相談・見積もり」です。自社にとって使いやすそうなファクタリング会社を見つけたら、まずは見積もりを依頼しましょう。

「そもそも自社はその会社を利用できるのか」「いくら分の債権から買取してもらえるのか」「見積もり前におおよその手数料額を知りたい」など気になることがあれば、問い合わせ・相談をするのも大切です。

手数料率の低いファクタリング会社は、こちらの記事で紹介しています。見積もりを取る前に、手数料が安くて使いやすいファクタリング会社を探してみましょう。

STEP3.申し込み

ファクタリング契約の3ステップ目は「申し込み」です。情報収集や見積もりの結果、「ここにファクタリングを依頼しよう」と決めたら、申し込みをしましょう。

申し込みの方法には「電話」「窓口」「郵送」「オンライン」などがありますが、基本的には電話かオンラインでの申し込みがおすすめです(電話の場合、申し込みや相談を電話でした後、オンラインで契約を結べるものがおすすめ)。

オンラインで契約が完結するサービスは手間がかからず、手数料も抑えられる傾向にあります。ファクタリング会社にとっても契約の手間が少ないこと、オンライン契約では印紙代がかからないことなどが理由です。

STEP4.審査

ファクタリング契約の4ステップ目は「審査」です。申し込み後にファクタリング会社による審査が行われ、それをクリアするとファクタリング契約が結べます。

審査内容や何を重視するのかはファクタリング会社により異なりますが、どんな会社でも、おおむね次のような項目が重視されます。

- 売掛先の信用度

- 売掛先との取引履歴

- 売掛債権の支払期日(支払期日が遠すぎないか)

- 利用者に税金の滞納や差し押さえなどの問題がないか

ファクタリングでは利用者(自社)よりも、売掛先の信用度が重視される傾向にあります。なるべく取引期間が長く、支払いが遅れたことのない、法人の売掛先を選ぶと審査に通りやすいでしょう。

STEP5.契約

ファクタリング契約の5ステップ目は「契約」です。審査に通ったらいよいよファクタリングの契約を結びます。契約書はこの時点で発行されるため、自社にとって不利な内容でないか確認し、控えを保管しておきましょう。

契約書の具体的なチェックポイントについては後述します。

STEP6.入金

ファクタリング契約の6ステップ目は「入金」です。契約書にサインし、契約が締結されたら、ファクタリング会社から利用者(自社)に入金されます。

入金額は最終的に自社がファクタリング会社に支払う金額から、手数料や諸費用を差し引いた金額です。たとえばファクタリング会社に支払う金額が40万円、手数料が5万円なら、自社には35万円が入金されます。

STEP7.支払い

ファクタリング契約の7ステップ目は「支払い」です。売掛債権の支払期日が来て、売掛金が自社に振り込まれたら、「STEP6.入金」でお伝えした「最終的な支払い金額」をファクタリング会社に振り込みましょう。

ファクタリングは債権の譲渡であり融資ではないため、適切な表現ではありませんが、いわゆる「返済」をするわけです。なお、ファクタリング会社への支払いは原則一括であり、分割払いはできません。

ファクタリングの契約書の雛形

画像は国税庁が作成・公開している「売掛債権譲渡契約書」の雛形です。ファクタリングは売掛債権の譲渡契約なので、契約書の内容もこれに近いものになります。

ファクタリングの契約書のチェックポイント

自社にとって不利な契約を結んでしまわないよう、ファクタリングの契約を結ぶ前に、契約内容をよく確認しましょう。ファクタリングの契約書のどこを確認すべきか、重要なチェックポイントを8つ紹介します。

債権譲渡通知の有無

ファクタリングにおける契約書の1つ目のチェックポイントは、「債権譲渡通知の有無」です。

債権譲渡通知とは、ファクタリングの利用(債権の譲渡)を売掛先に通知することです。3社間での契約は通知あり、2社間での契約は原則として通知なしとなります。

ただし、2社間の契約における「原則として通知なし」は「問題が何も起こらなければ通知なし」ということであり、「絶対に通知されない」ということではありません。具体的にどんなときに通知されるのか、契約書をよく確認しておきましょう。

債権譲渡登記の有無

ファクタリングにおける契約書の2つ目のチェックポイントは、「債権譲渡登記の有無」です。

債権譲渡登記とは、債権の譲渡を法務局に記録することです。この記録は法人番号のように一般に公開されるため、誰でも閲覧できます。主に売掛債権の二重譲渡(ファクタリング済みの売掛債権を、別のファクタリング会社で再度売却すること)を防ぐ目的で行われます。

そのため、債権譲渡登記ありの契約では、2社間ファクタリングであっても売掛先にファクタリング利用を知られる可能性があります。ただ、売掛先がわざわざ債権譲渡登記をチェックすることは考えにくく、この点はあまり気にしなくていいでしょう。

しかし、債権譲渡登記には手数料や司法書士への報酬がかかり、利用者がファクタリング会社に支払う手数料に上乗せされます。金額をはじめとする条件によっては債権譲渡登記が必須となることもありますが、できれば登記不要のファクタリングを選びたいものです。

償還請求権の有無

ファクタリングにおける契約書の3つ目のチェックポイントは、「償還請求権の有無」です。

償還請求権とは、売掛先の倒産などにより売掛金の回収ができなくなったとき、ファクタリング会社から利用者に請求をする権利のことです。

償還請求権なし(ノンリコース)の場合、売掛先が売掛金を支払ってくれなければ、利用者からファクタリング会社に支払いをする必要はありません。ファクタリングは売掛債権の譲渡であるため、売掛金の回収義務も未回収リスクも、ファクタリング会社が負うことになるからです。

このように、ファクタリングは基本的に償還請求権なしです。償還請求権ありの契約は利用者にとって不利なうえ、「ファクタリングを装った違法サービス」の可能性も高く、避けた方がいいでしょう。

報告義務の有無

ファクタリングにおける契約書の4つ目のチェックポイントは、「報告義務の有無」です。

報告義務とは、売却した売掛債権の売掛先に何かあったとき、利用者からファクタリング会社に報告する義務のことです。

たとえば売掛先の経営悪化を知った場合、利用者はこれをファクタリング会社に報告しなければなりません。報告がないとファクタリング会社は未回収リスクへの対策が取れず、契約がファクタリング会社にとって不利になってしまいます。

契約に報告義務が含まれているのか、報告を怠った場合にどんなペナルティが課されるのか、契約書をよく確認しましょう。

手数料

ファクタリングにおける契約書の5つ目のチェックポイントは、「手数料」です。

事前見積もりと契約書で手数料が変わっていないか、内訳は明確かを確認しましょう。

契約期間

ファクタリングにおける契約書の6つ目のチェックポイントは、「契約期間」です。

基本的に、ファクタリングの契約は利用者からファクタリング会社への支払いが済んだ時点で終了します。再びファクタリングを利用するとしても、都度契約を結ぶのが普通です。

しかし、中には契約期間が設定され、その間は毎月手数料が発生するサービスもあります。このような契約は毎月ファクタリングを利用するケースでは便利ですが、そうではないなら「なるべく多くの手数料を取ることを目的に、利用者にとって不利な契約を結ばせる悪質なサービス」と考えた方がいいでしょう。

契約解除

ファクタリングにおける契約書の7つ目のチェックポイントは、「契約解除」です。

ファクタリングに限らず、利用者が契約に違反する行為を行った場合、その契約は強制解除されてしまいます。どのような行為が契約違反になるのか、契約違反のペナルティはどんな内容なのか、契約書をよく確認しておきましょう。

損害賠償・違約金

ファクタリングにおける契約書の8つ目のチェックポイントは、「損害賠償・違約金」です。

契約違反により損害賠償や違約金などが発生することもあります。ファクタリングの場合、利用者からファクタリング会社への支払いが遅れた場合に、これらが請求されることもあります。

利用者からファクタリング会社への支払期日はいつなのか、売掛金の振り込みか支払期日間での期間は妥当かなどと併せて、損害賠償と違約金についても確認しておきましょう。

ファクタリングの契約を結ぶ前に、特に確認すべきこと

ファクタリングは日本ではまだあまり浸透していません。この状況を悪用し、ファクタリングを装うヤミ金業者や利用者にとって不利な契約を結ばせようとする悪質業者もいます。

そのような悪質業者と契約を結ばないために特に確認しておきたいことを、4つ紹介します。

手数料が事前の見積もりと相違ないか

契約書に記載された手数料が、申し込み前の見積もりと相違ないか、相場や公式HPの目安とかけ離れていないか確認しましょう。

ファクタリングの手数料は2社間で8~18%、3社間で2~9%が相場といわれているので、まずはこれと照らし合わせることをおすすめします。

ファクタリング会社の中には手数料に上限を設け、公式HPに記載しているところもあります。公式HPに記載された手数料が「目安」ではなく「上限」であるなら、それを超えていないことも確認しましょう。

費用の内訳は明確か

手数料の金額だけでなく、内訳が明確であるかも要チェックです。ファクタリング契約では、基本的な手数料に加え「事務手数料」「債権譲渡登記費用」などの諸費用がかかります。

これらの諸費用の内訳を明確に教えてくれるファクタリング会社の方が、安心・信頼できる会社といえるでしょう。

契約は1回で終了するか

先述のとおり、ファクタリングの契約は1回の取引で終了するのが普通です。毎月ファクタリングを利用したいという場合を除き、契約期間の定めがあるサービス、契約が1回で終了しないサービスは避けましょう。

契約書の控えをもらえるか

ファクタリングに限らず、契約書の控えがもらえないサービスは避けましょう。契約書の控えがないと、業者側が契約違反をしていても、利用者にとって不利な契約であっても、利用者はそれを指摘することができません。

契約書の控えを渡さないということは、指摘をされると困るから、何か隠したいことがあるからと考えた方がいいでしょう。

ファクタリングの審査・契約に必要な書類と資料

ファクタリングの契約を結ぶには、次のような書類・資料が必要になります。

| 書類・資料 | 提出タイミング | 備考・具体例 |

| 請求書 | 毎回 | 取引期間が長く支払い遅れがない、 法人が売掛先の請求書が審査に通りやすい。 |

| 通帳 | 毎回 | 売却しようとする債権の売掛先からの、 直近3ヵ月分の入金が記載された通帳が好ましい。 |

| 取引のエビデンス | 毎回 | 取引が本当に行われていることを証明するために必要。 ビジネスチャットやメールのやり取りを スクリーンショットするなどして用意する。 |

| 本人確認書類 | 初回 | 代表者の顔写真付きの本人確認書類。 運転免許証が使いやすく、 次点でマイナンバーカードがおすすめ。 |

| 各種証明書 | 初回 | ・売掛先との基本契約書 ・納税証明書 ・印鑑証明書 ・直近の決算資料(法人) ・登記簿謄本(法人) ・直近の確定申告書(個人事業主) ・開業届(個人事業主) など |

実際の必要書類はファクタリング会社により異なるため、公式HPをよく確認し、わからない点がある際は問い合わせをしてください。

これらの必要書類について詳しく知りたい方、ファクタリングの審査をスムーズに進めたい方には、こちらの記事もおすすめです。

【比較表】おすすめのファクタリングサービス

おすすめのファクタリングサービスを紹介します。償還請求権や債券譲渡登記などの比較ができます。詳細を知りたい場合はサイトのHPから問い合わせるのもおすすめです。

| サービス名 | 契約形態 | 手数料 | 買取可能額 | 審査スピード | 入金スピード | 償還請求権 | 債権譲渡登記 | 主な必要書類 (審査時) | 主な必要書類 (契約時) | 備考 | 運営会社 |

| ネクストワン | 2社間 3社間 | 2社間:5%〜10%(平均) 3社間:1.5%〜4%(平均) | 30万円〜上限なし | 最短即日 | 最短即日 | なし | 原則必須 (相談可能) | 請求書 通帳 | 問い合わせ | 株式会社ネクストワン | |

| QuQuMo online | 2社間 | 1%~ | 無制限 | 最短30分 | 最短2時間 | なし | 不要 | 代表者本人確認書類 入出金明細:保有する全銀行口座の入出金明細直近3ヶ月分 請求書:請求金額・入金日が確定しているもの | 問い合わせ | オンライン完結 | 株式会社アクティブサポート |

| えんナビ | 2社間 3社間 | 2社間:問い合わせ 3社間:問い合わせ | 50万円~5,000万円 | 最短即日 | 最短即日 | なし | 登記なしも可 (個別相談) | 問い合わせ | 問い合わせ | 株式会社インターテック | |

| アクセルファクター | 2社間 3社間 | 2社間:3%〜10% 3社間:1%〜8% | 30万円〜上限なし | 最短1時間 | 原則即日 | なし | 留保可能 (審査あり) | 請求書 通帳(3ヶ月分) 身分証明書 | 問い合わせ | 株式会社アクセルファクター | |

| トップマネジメント | 2社間 | 3.5%〜12.5% | 最大1億円 | 最短30分 | 最短即日 | なし | 問い合わせ | 見積書・受注書・発注書のいずれか1点 | 問い合わせ | 月商500万円以上 設立半年以上の法人向け | 株式会社トップマネジメント |

| うりかけ堂 | 2社間 3社間 | 2社間:2%~ 3社間:問い合わせ | 30万円~5,000万円 | 最短2時間 | 最短2時間 | なし | 留保前提 | 本人確認書類 入出金の通帳(Web含む) 請求書見積書基本契約書など | 問い合わせ | 株式会社hs1 | |

| ビートレーディング | 2社間 | 問い合わせ | 10万円〜3億円 | 最短1営業日 | 最短翌日 | なし | 審査結果により不要 | 注文書(仕事の注文が確認できる書類) 通帳3ヶ月分(表紙付き) | 問い合わせ | 株式会社ビートレーディング | |

| 日本中小企業金融サポート機構 | 2社間 3社間 | 1.5%~ | 下限上限なし | 通常のお問い合わせ:最短30分 ファクトル(会員サイト):最短10分 | 通常のお問い合わせ:最短3時間 ファクトル(会員サイト):最短40分 ※17:00までに契約完了 | なし | 問い合わせ | 通帳のコピー(表紙付き、3ヶ月分) 売掛金資料(請求書、契約書など) | 通帳のコピー(表紙付き、3ヶ月分) 売掛金資料(請求書、契約書など) | Web完結型AIファクタリング 「ファクトル」あり | 一般社団法人日本中小企業金融サポート機構 |

| GMO BtoB早払い | 2社間 3社間 | 請求書:1.5%〜10% 注文書:2%〜12% | 100万円〜1億円 | 最短2営業日 | 審査後最短2営業日 | 原則なし | 原則なし (問い合わせ) | 決算書2期分と試算表 所定の審査依頼書 買取希望の債権の請求書・見積書・発注書等 | 利用申込書 印鑑証明書など | 注文書ファクタリングもあり | GMOペイメントゲートウェイ株式会社 |

| PayToday | 2社間 | 2社間:1%〜9.5% | 10万円~無制限 | AI審査 最短30分 | 最短30分 | なし | 不要 |

買取希望の請求書 直近の確定申告書B一式/申込人の本人確認書類 全事業用個人名義口座の入出金明細 (直近6ヶ月分以上) | 問い合わせ | ・全ての手続きがオンラインで完結 | Dual Life Partners株式会社 |

| BestFactor | 2社間 3社間 | 2社間:2%~20% 3社間:問い合わせ ※注文書・発注書:5%〜 | 30万円~1億円(売掛先1社あたり) 最大3億円 | スピード診断最短5分 即日 | 最短即日〜3営業日 | なし | 登記なしも可 (個別相談) |

本人確認書類 入出金の通帳(Web通帳可) 請求書見積書基本契約書 (取引先との契約関係書類) | 納税証明書 印鑑証明書 登記簿謄本 | ・注文書ファクタリングあり ・医療報酬ファクタリングあり | 株式会社アレシア |

| アドプラニング | 2社間 3社間 | 2%〜10% | 10万円〜1億円 | 最短30分 | 最短30分 | なし | 問い合わせ | 決算書直近2期分 直近の取引入金が確認できるもの 成因資料(請求書/発注書/納品書など) | 問い合わせ | オンライン完結 日本全国対応 | 株式会社アドプランニング |

| 【のりかえPlus】 | 2社間 | 5%〜15% | 問い合わせ | 最短90分 | 最短90分 | なし | なし可能 | 請求書など ※問い合わせ | 問い合わせ | オンライン完結型 他社利用中企業向け5%減額サービス有り | GoodPlus株式会社 |

| 法人特化のファクタリング!【MSFJ】 | 2社間 3社間 | 1.8%〜9.8% | 30万円〜5,000万円 | 最短即日 | 最短即日 | なし | 問い合わせ | 身分証明書 通帳コピー 請求書 発注書 | 問い合わせ | MSFJ株式会社 | |

| 株式会社No.1 | 2社間 3社間 | 1%〜15% | 20万円〜5,000万円 | 最短30分 | 最短30分 | なし | 問い合わせ | 請求書など ※問い合わせ | 直近の取引入金確認書類 決算書直近2期分 成因資料(請求書・発注書・納品書など) 取引先との基本契約書 | 株式会社No.1 | |

| ちょうどいいファクタリング | 2社間 3社間 | 1%〜(相談可) | 10万円〜5,000万円 | 最短即日 | 最短即日 | なし | 問い合わせ | 印鑑登録証明書 登記簿謄本 請求書 その他 | 問い合わせ | 株式会社SKサービス | |

| ジャパンマネジメント | 2社間 3社間 | 2社間:10%〜20% 3社間:3%〜10% | 20万円〜最高5,000万円 | 最短即日 | 最短翌日 | なし | 留保可能 | 問い合わせ | 問い合わせ | 株式会社ラインオフィスサービス | |

| オンラインファクタリングJBL | 2社間 3社間 | 2%〜14.9% | 5,000万円(即日対応最大) それ以上も可能 | 最短2時間 | 最短2時間 | なし | 問い合わせ | 代表者の身分証明書 直近の取引入金が確認できる書類 取引先との成因資料 | 問い合わせ | オンライン完結型 | 株式会社JBL |

ネクストワン

- 資金化まで最短即日/スピーディな審査/手数料1.5%~

- 日本全国どこからでも利用可/1億円を超える契約にも対応

- 2社間、3社間の契約から選べる/秘密重視の方にもおすすめ

ネクストワンは最短即日資金化ができるファクタリングサービスです。長年の取引で得たデータから最適な手順でより早い資金調達ができます。

ネクストワンのファクタリングは赤字決算や債務超過の状態でも必ず資金調達を成功させます。法人を中心に高額の売掛金の買取実績も豊富で1億円を超える契約にも対応しています。

メールやFAXでの対応も行っており来店不要で利用できるため遠方の方でも利用が可能です。日本全国の様々な業種で利用できるためおすすめです。

| 初期費用 | - |

|---|---|

| 月額費用 | - |

| 手数料 | 1.5%~10% |

| 内容 | 最短即日現金化 |

| 初期費用 | - |

|---|---|

| 月額費用 | - |

| 手数料 | 1.5%~10% |

| 内容 | 最短即日現金化 |

QuQuMo(ククモ)

- 最短2時間で資金化が可能なスピーディなサービス

- 完全オンライン対応で全国どこでも利用可能

- 手数料が業界トップクラスの低水準で透明性が高い

QuQuMo(ククモ)は、請求書を元に売掛金を即現金化するオンライン完結型のファクタリングサービスです。最短2時間で振込が可能で、契約は電子サインを利用して安全に完了します。取引先への通知や登記は不要で、手数料は1%からと低コストです。迅速かつ安心して資金調達を実現できます。

| 初期費用 | 0円 |

|---|---|

| 月額費用 | 0円 |

| 手数料 | 1%~ |

| 買取可能額 | 無制限 |

| 入金スピード | 最短2時間 |

| 初期費用 | 0円 |

|---|---|

| 月額費用 | 0円 |

| 手数料 | 1%~ |

| 買取可能額 | 無制限 |

| 入金スピード | 最短2時間 |

えんナビ

- 24時間土日祝日スピード対応/お客様満足度93%以上

- 50万円~5,000万円買取可/個人事業主にもおすすめ

- 保証人・担保不要/赤字決済OK/ノンリコース契約

えんナビは24時間365日最短1日で資金調達ができるファクタリングサービスです。

個人事業主、法人経営者問わず売掛金をお持ちの事業主であれば、どなたでも利用可能です。

またえんナビの審査で重要視するのは取引先の信用で、債権の有無や継続的な取引を審査しているので赤字決済でも原則問題ありません。

さらに最低50万円~と少額な買取に対応しているのであと少しだけ足りないというシチュエーションでも活用できます。

| 初期費用 | 問合せ |

|---|---|

| 月額費用 | 問合せ |

| 手数料 | 5%~ |

| 内容 | 24時間365日スピード対応 |

| 備考 |

| 初期費用 | 問合せ |

|---|---|

| 月額費用 | 問合せ |

| 手数料 | 5%~ |

| 内容 | 24時間365日スピード対応 |

| 備考 |

アクセルファクター

- 審査通過率93.3%/最短即日2時間で入金/業界最安水準の手数料0.5%~

- 来店・対面不要/資金調達がオンラインで完結できる

- 取引実績20,000件以上/安心・安全の大手グループ

株式会社アクセルファクターはオンラインで資金調達を完結することができるファクタリングサービスです。

最短2時間以内の入金が可能で急ぎの資金調達したい時にもおすすめです。

また買取金額は最大1億円と大口の資金調達にも対応しているため新事業立ち上げの際にも活用できそうです。

| 初期費用 | - |

|---|---|

| 月額費用 | - |

| 手数料 | 0.5%~ |

| 内容 | 全国対応:オンライン完結 即日入金 |

| 備考 |

| 初期費用 | - |

|---|---|

| 月額費用 | - |

| 手数料 | 0.5%~ |

| 内容 | 全国対応:オンライン完結 即日入金 |

| 備考 |

うりかけ堂

- 最短2時間で資金化が可能な迅速対応

- 手数料は2%からで業界最安水準を実現

- 取引先に通知不要の2社間ファクタリングに対応

「うりかけ堂」は、売掛金を活用して即日資金調達を行うファクタリングサービスです。電子契約でオンライン完結し、手続きが簡単で迅速です。借入ではなく売掛金の買取で資金化を図り、企業の信用に影響を与えずにキャッシュフローを改善します。

| 初期費用 | 0円 |

|---|---|

| 月額費用 | 0円 |

| 手数料 | 2%〜 |

| 買取可能額 | 5,000万円 |

| 入金スピード | 最短2時間 |

| 初期費用 | 0円 |

|---|---|

| 月額費用 | 0円 |

| 手数料 | 2%〜 |

| 買取可能額 | 5,000万円 |

| 入金スピード | 最短2時間 |

ビートレーディング

- 業界トップクラスの実績と信頼

- 必要書類は2点のみ

- 最短1営業日で資金化

ビートレーディングは、新たに「注文書ファクタリング」というサービスをスタートしました。このサービスは、従来の請求書ファクタリングでは解決が難しかった「必要なタイミングでの資金調達」に対応するために生まれたものです。注文書を対象とすることで、手続きが簡略化され、資金調達のスピードが大幅に向上しました。

ファクタリングは融資と異なり、必要書類が少なく、最短で翌日には資金調達が可能です。さらに、ビートレーディングはこれまで5.8万社以上の企業との取引実績を持ち、専任のオペレーターが一人ひとりに丁寧に対応するため、安心して利用できます。

| 初期費用 | 0円 |

|---|---|

| 月額費用 | 0円 |

| 買取可能額 | 10万円〜3億円 |

| 入金スピード | 最短翌日 |

| 初期費用 | 0円 |

|---|---|

| 月額費用 | 0円 |

| 買取可能額 | 10万円〜3億円 |

| 入金スピード | 最短翌日 |

日本中小企業金融サポート機構

- ファクトル(会員サイト)利用で最短40分! 資金調達可能なAIファクタリングを提供

- 法人・個人事業主を対象に幅広い金融サポートを展開

- 補助金、M&A、リースバックなど多様な経営支援

一般社団法人日本中小企業金融サポート機構は、資金繰りの改善や経営課題解決のためのサポートを提供します。AIファクタリング「ファクトル」を利用することで、迅速かつ簡単に資金調達が可能です。また、補助金申請や事業承継支援など、多岐にわたる支援サービスを展開しています。

| 初期費用 | 0円 |

|---|---|

| 月額費用 | 0円 |

| 手数料 | 1.5%~ |

| 買取可能額 | 下限上限なし |

| 入金スピード | 通常のお問い合わせ:最短3時間 ファクトル(会員サイト):最短40分 |

| 初期費用 | 0円 |

|---|---|

| 月額費用 | 0円 |

| 手数料 | 1.5%~ |

| 買取可能額 | 下限上限なし |

| 入金スピード | 通常のお問い合わせ:最短3時間 ファクトル(会員サイト):最短40分 |

AGビジネスサポート ファクタリング

- 1万円から買取可能な小口対応

- 最短即日の資金化スピード

- 赤字・税金滞納でも審査検討可

AGビジネスサポート株式会社(アイフルビジネスファイナンス株式会社グループ)が提供する「AGビジネスファクタリング」は、下限1万円からの買取に対応し、請求書発行後すぐの資金化が可能なサービスです。

オンラインでの申し込み・来店不要で迅速に資金調達できる点が魅力です。取引先の承諾を必要としない2社間ファクタリングと、手数料を抑えた3社間ファクタリングの両方に対応しています。

| 初期費用 | - |

|---|---|

| 月額費用 | - |

| 手数料 | 2%~12% |

| 買取可能額 | 1万円~ |

| 入金スピード | 最短即日 |

| 初期費用 | - |

|---|---|

| 月額費用 | - |

| 手数料 | 2%~12% |

| 買取可能額 | 1万円~ |

| 入金スピード | 最短即日 |

ラインプロフェクトファクタリング

- 最短3時間で入金可能なオンライン手続き

- 手続きは来店不要・全国対応・WEB完結

- ノンリコース契約で倒産リスクの返済なし

| 初期費用 | - |

|---|---|

| 月額費用 | - |

| 手数料 | 3%~ |

| 買取可能額 | 100万円~1億円 |

| 入金スピード | 最短即日 |

| 初期費用 | - |

|---|---|

| 月額費用 | - |

| 手数料 | 3%~ |

| 買取可能額 | 100万円~1億円 |

| 入金スピード | 最短即日 |

KKTファクタリング

- 業界最低クラス手数料1%〜

- 最短即日入金・全国対応のスピード型

- 赤字・税金滞納でも相談可と柔軟審査

KKT株式会社が提供する「KKTファクタリング」の手数料は業界最安クラスの1%〜でコストを抑えて現金化したい企業に向いているサービスです。

審査から契約、入金までをオンライン中心で進められるため、最短即日で資金を受け取れるスピード感が特徴。

赤字決算や税金滞納などの事情がある場合でも相談可能とされており、幅広い事業者が利用しやすい体制が整っています。柔軟性と低コストを両立した運用が評価されているサービスです。

| 初期費用 | - |

|---|---|

| 月額費用 | - |

| 手数料 | 1%〜 |

| 買取可能額 | お問合せ |

| 入金スピード | 最短即日 |

| 初期費用 | - |

|---|---|

| 月額費用 | - |

| 手数料 | 1%〜 |

| 買取可能額 | お問合せ |

| 入金スピード | 最短即日 |

JTCファクタリング

- 年商7,000万円以上限定での大口売掛債権対応

- 手数料最安1.2%~という低コスト設定

- 最短即日入金・土日祝も対応可能なスピード重視サービス

株式会社JTCの「入金前払いシステム(ファクタリング)」は、売掛債権を現金化し、銀行融資が難しいケースでも資金繰りを支援するサービスです。

年商7,000万円以上の企業、掛売り取引がある法人を対象と明記されており、買取可能額は100万円以上(上限なし)としています。

また、手数料は1.2%~という非常に低い水準が紹介され、審査・契約から最短即日の入金が可能な点も大きな特徴です。

| 初期費用 | - |

|---|---|

| 月額費用 | - |

| 手数料 | 1.2%~ |

| 買取可能額 | 100万円以上/上限なし(売掛金の範囲内) |

| 入金スピード | 最短即日(通常1日以内) |

| 初期費用 | - |

|---|---|

| 月額費用 | - |

| 手数料 | 1.2%~ |

| 買取可能額 | 100万円以上/上限なし(売掛金の範囲内) |

| 入金スピード | 最短即日(通常1日以内) |

メンターキャピタル

- 2社間・3社間両対応で柔軟な契約 全国対応

- 最短30分で入金可能な即日対応

- 買取額下限なし~1億円、手数料2%~

株式会社Mentor Capitalが提供するファクタリングサービスは、法人・個人事業主を対象に、売掛債権を売却して迅速に資金化できる点が特長です。最短30分での入金が可能とされ、審査通過率も92%という高水準です。

手数料は2%〜と低めに設定されており、買取可能額は下限なし~1億円と幅広く対応。全国47都道府県をカバーし、急な資金繰りや銀行融資が難しい事業主にとって有力な選択肢となります。

| 初期費用 | - |

|---|---|

| 月額費用 | - |

| 手数料 | 2%~ |

| 買取可能額 | 下限なし~1億円 |

| 入金スピード | 最短30分(即日対応) |

| 初期費用 | - |

|---|---|

| 月額費用 | - |

| 手数料 | 2%~ |

| 買取可能額 | 下限なし~1億円 |

| 入金スピード | 最短30分(即日対応) |

ファクターズ

- 最短4時間で入金可能

- Web完結・全国対応で手続き簡単

- 登記不要・ノンリコース対応

ファクターズは、迅速な資金調達を求める法人向けに提供されているサービスで、最短4時間での入金に対応している点が最大の強みです。

申し込みや書類提出をオンラインで完結でき、全国どこからでも利用可能で、債権譲渡登記が不要で、ノンリコース契約にも対応しているため、取引先に知られたくない企業やリスクを抑えたい利用者に適しています。

| 初期費用 | - |

|---|---|

| 月額費用 | - |

| 手数料 | 問合せ |

| 買取可能額 | 30万円~3,000万円 |

| 入金スピード | 最短4時間 |

| 初期費用 | - |

|---|---|

| 月額費用 | - |

| 手数料 | 問合せ |

| 買取可能額 | 30万円~3,000万円 |

| 入金スピード | 最短4時間 |

トップ・マネジメント

- 請求書不要で、見積書・受注書・発注書だけで資金調達可能

- 最短即日で資金が手元に届く迅速な対応

- 全国対応のオンライン完結型サービスで手軽に利用可能

「見積書・受注書・発注書ファクタリング」は、請求書が発行される前でも資金調達を実現する新しいファクタリングサービスです。オンライン手続きで最短即日に現金化が可能で、売掛先への通知不要な2社間契約も対応しています。事業拡大や急な資金需要を迅速にサポートします。

| 初期費用 | 0円 |

|---|---|

| 月額費用 | 0円 |

| 手数料 | 3.5%〜12.5% |

| 買取可能額 | 最大1億円 |

| 入金スピード | 最短即日 |

| 初期費用 | 0円 |

|---|---|

| 月額費用 | 0円 |

| 手数料 | 3.5%〜12.5% |

| 買取可能額 | 最大1億円 |

| 入金スピード | 最短即日 |

資金調達プロ

- 10秒で資金調達の目安がわかる簡易診断サービス

- 資金調達方法や専門家を無料で紹介

- 資金調達の迅速化と経営サポートを提供

「資金調達プロ」は、法人や個人事業主向けに最適な資金調達方法を提案するプラットフォームです。簡易診断で資金調達可能額を確認でき、財務専門家によるアドバイスも受けられます。公的融資やファクタリングなど、幅広い選択肢を通じて資金繰りをサポートします。

| 初期費用 | 0円 |

|---|---|

| 月額費用 | 0円 |

| 買取可能額 | 100万円〜3億円 |

| 入金スピード | 最短即日 |

| 初期費用 | 0円 |

|---|---|

| 月額費用 | 0円 |

| 買取可能額 | 100万円〜3億円 |

| 入金スピード | 最短即日 |

SKサービス

- 最短即日での資金調達が可能なスピード対応

- 2社間・3社間ファクタリングに対応し、柔軟な選択が可能

- 手数料は1%~、幅広い資金ニーズに応える体制

株式会社SKサービスは、法人・個人事業主向けに売掛債権を早期現金化するファクタリングサービスを提供しています。手数料は1%からと低コストで、利用可能金額は10万円から5,000万円と幅広い対応が可能です。契約はオンライン完結で迅速に進み、資金繰りや事業の安定化を支援します。

| 初期費用 | 0円 |

|---|---|

| 月額費用 | 0円 |

| 手数料 | 1%〜 |

| 買取可能額 | 10万円〜5,000万円 |

| 入金スピード | 最短即日 |

| 初期費用 | 0円 |

|---|---|

| 月額費用 | 0円 |

| 手数料 | 1%〜 |

| 買取可能額 | 10万円〜5,000万円 |

| 入金スピード | 最短即日 |

株式会社JBL

- 売掛金を最短2時間で現金化可能な迅速対応

- 来店不要、オンライン完結で全国対応

- 業界最安水準の手数料と透明性の高い契約内容

株式会社JBLは、売掛金を買い取るファクタリングサービスを提供しています。オンラインでの電子契約により手続きが簡単で、最短2時間の入金が可能です。手数料は2%からと業界最安水準で、取引先への通知不要な2社間契約も利用できます。資金繰り改善や事業拡大に役立つコンサルティングも行っています。

| 初期費用 | 0円 |

|---|---|

| 月額費用 | 0円 |

| 手数料 | 2%〜14.9% |

| 買取可能額 | 最大1億円 |

| 入金スピード | 最短即日2時間 |

| 初期費用 | 0円 |

|---|---|

| 月額費用 | 0円 |

| 手数料 | 2%〜14.9% |

| 買取可能額 | 最大1億円 |

| 入金スピード | 最短即日2時間 |

MSFJ株式会社

- 良心的な手数料(1.8%〜9.8%)

- 最短即日資金調達(最短60分)

- 柔軟な審査基準(審査通過率90%以上)

法人様専用ファクタリングとして選べる2つを用意しています。一つは最大300万円までの買取をするクイックファクタリングで手数料は、3.8%〜9.8%で、審査スピードは1営業日です。もう一つは大口資金需要を満たす最大5,000万円までのプレミアムファクタリングで手数料は、1.8%〜6.8%で、審査スピードは最短1営業日〜です。お客様の資金需要に応じて柔軟に対応いたします。

法人様向けには、2つのファクタリングサービスがありますが、2社間、3社間のファクタリングもご利用いただけます。売掛先様への連絡なしで即日資金かできる2社間ファクタリング、あるいは、信頼関係のある売掛崎様の承諾を得て行う低手数料の3社間ファクタリングがご利用いただけます。

| 初期費用 | 0円 |

|---|---|

| 月額費用 | 0円 |

| 手数料 | 1.8%〜9.8% |

| 買取可能額 | 最大5,000万円 |

| 入金スピード | 最短即日 |

| 初期費用 | 0円 |

|---|---|

| 月額費用 | 0円 |

| 手数料 | 1.8%〜9.8% |

| 買取可能額 | 最大5,000万円 |

| 入金スピード | 最短即日 |

のりかえPlus

- 最短90分で資金調達が可能な迅速なファクタリングサービス

- 来店不要、完全オンライン対応で全国どこからでも利用可能

- ノンリコース契約で安心、倒産リスクの回避が可能

GoodPlus株式会社は、売掛債権(請求書)を買い取るファクタリングサービスを提供しています。審査から資金調達まで迅速に対応し、手続きは全てオンラインで完結します。返済や担保が不要で、リスクを抑えた形で資金を確保できます。リーズナブルな手数料や専門スタッフによるアフターフォローも強みです。

突発的な資金需要に対応したい中小企業や個人事業主におすすめです。銀行融資の審査が難しい場合や、短期間での資金調達を希望する方にも最適です。また、非対面契約で手続きの効率化を重視する方や、安心して資金繰りを改善したい方にも向いています。

| 初期費用 | 0円 |

|---|---|

| 月額費用 | 0円 |

| 手数料 | 5%〜15% |

| 入金スピード | 最短30分 |

| 初期費用 | 0円 |

|---|---|

| 月額費用 | 0円 |

| 手数料 | 5%〜15% |

| 入金スピード | 最短30分 |

アドプランニング

- 業界最安水準の手数料でのファクタリング

- 全国どこからでもオンライン完結で利用可能

- 赤字経営や税金滞納中でも対応可能な柔軟な審査基準

株式会社アドプランニングは、売掛債権を早期現金化するファクタリングサービスを提供します。融資ではなく売掛金の売却を活用するため、負債が発生しません。全国対応かつ迅速な審査と入金が特徴で、赤字や税金滞納の状況でも利用できます。さらに、資金繰りや事業拡大の相談に応じるコンサルティングも提供しています。

| 初期費用 | 0円 |

|---|---|

| 月額費用 | 0円 |

| 手数料 | 業界最安水準 ※詳細は問合せ |

| 入金スピード | 最短即日 |

| 初期費用 | 0円 |

|---|---|

| 月額費用 | 0円 |

| 手数料 | 業界最安水準 ※詳細は問合せ |

| 入金スピード | 最短即日 |

株式会社No.1

- 売掛金や診療報酬債権などを対象とした幅広いファクタリングサービス

- 最短即日での資金調達が可能な迅速対応

- 経営課題を解決するコンサルティングも提供

株式会社No.1は、売掛債権や診療・介護報酬債権を買い取るファクタリングサービスを提供します。借入ではなく債権売却による現金化を支援し、秘密厳守で利用可能です。審査基準は柔軟で、資金繰りや経営改善を目的としたコンサルティングも併用できます。全国対応でスピーディなサポートが強みです。

| 初期費用 | 0円 |

|---|---|

| 月額費用 | 0円 |

| 手数料 | 1%〜15% |

| 買取可能額 | 最大5000万円 |

| 入金スピード | 最短即日 |

| 初期費用 | 0円 |

|---|---|

| 月額費用 | 0円 |

| 手数料 | 1%〜15% |

| 買取可能額 | 最大5000万円 |

| 入金スピード | 最短即日 |

ジャパンマネジメント

- 全国対応で最短即日資金調達可能

- 売掛金を活用し、償還請求権なし(ノンリコース)で安心

- 最高5,000万円の大口資金調達にも対応

ジャパンマネジメントは、ファクタリングを用いて売掛金を早期に現金化するサービスを提供しています。銀行融資を待つ必要がなく、秘密厳守で利用可能です。審査から入金まで最短1日で完了し、資金調達を迅速に行えます。また、償還請求権なしの取引でリスクを軽減でき、全国どこからでも対応可能です。初めて利用する方や他社からの乗り換えも歓迎しています。

| 初期費用 | 0円 |

|---|---|

| 月額費用 | 0円 |

| 手数料 | 3%~20% |

| 最高買取可能額 | 5,000万円 |

| 入金スピード | 最短1日 |

| 初期費用 | 0円 |

|---|---|

| 月額費用 | 0円 |

| 手数料 | 3%~20% |

| 最高買取可能額 | 5,000万円 |

| 入金スピード | 最短1日 |

ファクタリングを装った悪質サービスを見抜くために、契約書をよく確認しよう

ファクタリングは日本でまだあまり浸透していないサービスで、ファクタリングを装った悪質なサービスもあります。

しかし、「すぐに現金が必要で、融資の審査を待つ時間がない」「融資を受けるほどではないが、まとまった金額を調達しなければならない」というとき、ファクタリングはとても便利です。

最近ではファクタリングを利用する事業者も少しずつ増え、有名なファクタリング会社、良心的なファクタリング会社も見つけやすくなりました。

安心して利用できるファクタリング会社を知りたい方、自社に合ったサービスを探している方は、「状況・目的別のおすすめファクタリング会社」を紹介したこちらの記事をお読みください。

_01jdvkgf8zpa2g149v3rq45h9w_20241129-091955.208923.png)

_01jdvkxj35y0bstxv6bw0f6drd_20241129-092723.165698.png)

_01jdvmamyj763hj7q29wrjqckw_20241129-093413.261876.png)