そもそもインボイス制度とは

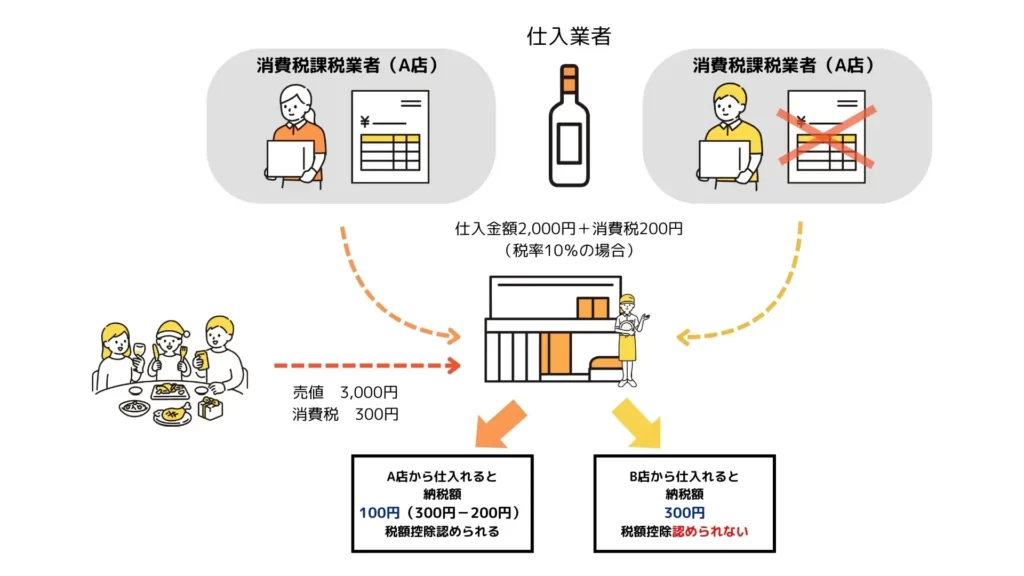

2023年10月から導入されたインボイス制度は、適格請求書(インボイス)と呼ばれる請求書を発行・保存することで、消費税の仕入税額控除を受けられる制度です。この制度は、適格請求書発行事業者登録をした課税事業者のみが発行できる適格請求書に基づいて、取引における正確な消費税額と税率を把握することを目的としています。

売り手企業にとってのインボイス制度

売り手企業にとって、インボイス制度により「適格請求書発行事業者登録」と「適格請求書の発行」という2つの義務が発生します。

適格請求書発行事業者登録とは、適格請求書の発行に必要な要件を満たす事業者として登録申請を行い、国税庁から登録番号を取得する手続きです。登録申請は任意ですが、登録しなければ取引先の課税事業者は自社との取引で仕入税額控除を受けられません。

適格請求書には、次の事項の記載が義務付けられています。

- 登録番号

- 適用税率ごとに区分した消費税額

- 課税標準額

- 法人番号

これらの事項をすべて記載した請求書のみが、仕入税額控除を受けるための「適格請求書」として認められます。

買い手企業が仕入税額控除を受けるためには、取引先が適格請求書発行事業者であること、そして適格請求書を保存することが必須条件です。

適格請求書を発行できない売り手企業は、取引先に選んでもらえなくなる可能性が高くなります。特に、仕入税額控除の割合が大きい企業にとっては、大きなデメリットとなるでしょう。

買い手企業にとってのインボイス制度

買い手企業にとって、インボイス制度により「仕入税額控除を受けるための要件」が厳格化されます。これまでのように請求書さえあれば仕入税額控除を受けられたものが、インボイス制度導入後は適格請求書でなければ仕入税額控除を受けることができないのです。

「取引相手が適格請求書発行事業者であること」「適格請求書を保存すること」の2つの要件を満たさなければ、仕入税額控除を受けることができず、納税額が増えてしまう可能性があります。

インボイス制度がフランチャイズに与える影響

インボイス制度は、フランチャイズ本部と加盟店双方に影響を与えます。特に、適格請求書発行事業者の登録を済ませた加盟店とそうでない加盟店が混在する場合、フランチャイズ本部の管理が煩雑になるでしょう。本部と加盟店の両者で協力し、制度への対応を進めることが重要です。

フランチャイズ本部への影響

フランチャイズ本部には適格請求書発行事業者への登録や加盟店への情報共有、取引先への対応などが必要になります。

適格請求書発行事業者登録は、フランチャイズ本部みずから申請しなければなりません。登録申請は任意ですが、登録しなければ取引先が仕入税額控除を受けられなくなり、取引が制限されたり売り上げが減少したりする可能性があります。本部から加盟店に商品や設備などを卸している場合、適格請求書を発行できなければ、加盟店が仕入税額控除を受けられないことになります。

また、加盟店へのインボイス制度に関する情報提供と教育も重要です。加盟店が制度内容を理解し、適切な対応を取ることができなければ、取引先を失ったり納税額が増えてしまったりするリスクがあるからです。

取引先がインボイス制度に対応しているかどうかを調査し、対応していない取引先への影響調査と対応も必要となります。

フランチャイズ加盟店への影響

フランチャイズ加盟店の対応は、適格請求書発行事業者として登録するかどうかにより異なります。

年間売上高1,000万円を超える加盟店は、フランチャイズ本部と同様に適格請求書発行事業者登録をした方がいいでしょう。売上高1,000万円を超える場合、適格請求書発行事業者として登録しなくても課税事業者となるため、登録のデメリットがあまりありません。

年間売上高1,000万円以下の加盟店は、取引先の状況を確認する必要があります。適格請求書を発行できなければ取引先は仕入税額控除を受けられなくなり、自社との取引に消極的になるかもしれません。

インボイス制度への対応は「年間売上高」と「主な取引先」により異なる

2023年10月から導入されたインボイス制度は、消費税の仕入税額控除を受けるための要件を厳格化した制度です。

インボイス制度への対応は、事業者の年間売上高と主な取引先によって異なります。

年間売上高が1,000万円を超えるなら適格請求書発行事業者登録を

年間売上高が1,000万円を超える事業者は、適格請求書発行事業者登録をした方がいいでしょう。適格請求書発行事業者として登録することには「免税事業者から課税事業者にならなければならない」というデメリットがありますが、売上1,000万円を超えれば自動的に課税事業者となります。そのため、適格請求書発行事業者になるデメリットがなくなるのです。

年間売上高が1,000万円に満たない場合は主な取引先で判断を

年間売上高が1,000万円に満たない事業者は、主な取引先によってインボイス制度への対応方法が異なります。

主な取引先が事業者の場合

取引先が事業者であれば、取引先が仕入税額控除を受けるために適格請求書の発行が必要となります。適格請求書発行事業者登録を行わなければ免税事業者のままでいられますが、取引先が仕入税額控除を受けることができなくなり、自社との取引に消極的になるかもしれません。新規取引先の獲得も難しくなるでしょう。これにより売上が下がり、消費税の納付額以上の損失が出るかもしれません。

インボイス制度への対応を理由に、取引先との関係を見直す企業が増えています。適格請求書発行事業者登録を行うことで、取引先の選択肢を拡大し、より多くの企業と取引できる可能性が高まるのです。

また、インボイス制度への対応は、企業の税務意識の高さや法令遵守の姿勢を示す指標としても捉えられます。適格請求書発行事業者登録を行うことで、企業の信頼性を向上させ、新たなビジネスチャンスを獲得しやすくなります。

主な取引先が一般消費者の場合

現時点で主な取引先が一般消費者であっても、将来的に取引先が事業者になる可能性は十分に考えられます。事前に適格請求書発行事業者登録を行っておくことで、将来的に対応に追われることなく、スムーズに取引を継続できます。

また、飲食店のように「主な顧客は一般消費者だが、企業が商談や打ち合わせの場として利用することがある業種」では、適格請求書発行事業者への登録を済ませておいた方がいいでしょう。適格請求書を発行できることで、企業は自店への支払いを経費に計上できるようになります。登録せず適格請求書を発行できなければ、企業の利用が減ってしまうかもしれません。

【業種別】フランチャイズ加盟店のインボイス制度への対応方法

フランチャイズ加盟店のインボイス制度への対応方法について、業種別に紹介します。適格請求書発行事業者に登録すべきか否かは、年間売上額や顧客構成、ビジネスモデルなどに応じて判断しましょう。

コンビニエンスストア

コンビニエンスストアの主な顧客は一般消費者なので、適格請求書発行事業者登録をしなくても、デメリットは少ないと考えられます。

しかし、コンビニエンスストアは年間売上高が1,000万円を超えるケースが多く、この場合はいずれにしても課税事業者となります。そのため、適格請求書発行事業者になるデメリットも少なく、登録をしておいた方が無難といえます。

飲食業

飲食業のフランチャイズ加盟店にとって、インボイス制度への対応は、機会損失と消費税負担のバランスを考慮する必要があります。

飲食業の主な顧客は一般消費者ですが、企業による利用も少なくありません。適格請求書発行事業者になることで、企業顧客への販売機会を損失しないというメリットがあります。特に仕出しやケータリングなど、企業からの大口注文が多い業種なら適格請求書発行事業者として登録した方がいいでしょう。

一方で、免税事業者のままでいた方が消費税負担は軽くなります。機会損失と消費税負担を天秤にかけ、最適な判断を下しましょう。

宿泊業

宿泊業は、一般消費者と企業の両方の顧客を抱えている業態です。また、年間売上高が1,000万円を超えるケースがほとんどです。適格請求書発行事業者登録を行うデメリットが少なく、登録しないことによるデメリットが多い業種であり、早めの登録をおすすめします。

ハウスクリーニング

ハウスクリーニング業のフランチャイズ加盟店におけるインボイス制度への対応は、提供するサービス内容によって異なります。

一般消費者の住宅を対象とするハウスクリーニングの場合、顧客は課税事業者ではないため、適格請求書発行事業者への登録は必須ではありません。

オフィスの原状回復を対象とするハウスクリーニングの場合、顧客は課税事業者である可能性が高いため、適格請求書発行事業者への登録を検討する必要があります。

買取・販売

買取・販売業のフランチャイズ加盟店におけるインボイス制度への対応は、取引先の構成によって異なります。

一般消費者から買い取った商品を一般消費者に販売するビジネスモデルの場合、適格請求書発行事業者への登録は必須ではありません。

ただし、販売先が企業である場合や、年間売上高が1,000万円を超える場合は、登録を検討する必要があります。最近は加盟店が一般消費者から買い取った商品を、本部が加盟店から買い取るという仕組みのチェーンも多いです。この場合、販売先が企業となるため、適格請求書発行事業者に登録する方がいいでしょう。

フランチャイズ加盟店のインボイス対応は慎重に

2023年10月から導入されたインボイス制度は、フランチャイズ加盟店にとって重要な制度です。適格請求書発行事業者への登録は、仕入税額控除の受けられる範囲や、取引先との関係に影響を与える可能性があります。

顧客や取引先の多くが課税事業者であれば、登録を検討する必要があります。免税事業者との取引が多い場合は、登録によるメリットが少なくなります。将来的に事業拡大を計画している場合、取引先からの信頼を得やすくなり、事業拡大がスムーズになるでしょう。

ただし、登録すると、請求書発行や保存などの事務処理が増えます。事務処理の負担を軽減できる体制を整備しなければなりません。

本部が適格請求書発行事業者登録をしている場合は、加盟店も登録を検討する必要があります。本部と連携して、適切な対応を検討することが重要です。